因“百亿造假”震惊资本市场的康得新,在多次延期后终于拿出了一份重整方案。然而这份重整方案似乎并不得人心,4月13日,康得3(“康得新复合”、“康得新光电”、“康得菲尔”)重整方案表决结果出炉,在《重整计划草案》中,优先债权组、职工债权组、税务债权组、普通债权组、出资人组中仅两个债权组同意,最终《重整计划草案》表决未通过。其余的5个相关处置方案和债权人委员会选举也均未能通过。

实际上,股吧中不少中小投资者都对《重整计划草案》表示了不满,有人表示,“我还没有见过债权人和出资人都反对的重整方案。”“今天康得3债权人投票结果公告了,看完这个公告,只有一个感受,就是不得人心。”究竟是什么样的重整方案引起诸多投资者不满?

图源:东方财富网

重整方案为何被否?

破产重整一般分五步,前四步都是程序,只有最后一步是实质内容,即重整方案的制定、提交、批准与执行,是整个破产重整方案核心中的核心。

康得新自2021年9月宣布破产重整后,多次申请了延期提交重整方案,直到2023年3月23日,康得新终于发布《重整计划草案》。破产重整往往被视为是困境企业的最后一次救命机会,也是相关各方的博弈过程。因此在破产重整中,如何平衡各方利益、恢复公司造血功能、建立长期约束机制至关重要。

首先,重整方案的形成,势必先要解决好债务问题。在康得新重组方案中,债权人共分为优先债权组、职工债权组、税务债权组、普通债权组、出资人组五组。这也是法律规定的偿还顺序。

图源:罐头图库

上市公司的资产重组有许多方式,例如股权转让、兼并收购、资产置换、资产剥离、国有股回购、债务重组、托管、公司分拆、租赁等方式。康得新选择了出售式重组。

《重整计划草案》中,康得新计划新设立A公司作为重整投资平台:通过拍卖的形式出售其75%股权(价值约18亿元),用于清偿对应的财产担保债权、建设工程款优先债权、破产费用、职工债权、税务债权等。

其中包含破产重整费用2.05亿元、职工债权288万元、税款债务1.05亿元、共益债5.26亿元、建设工程款优先债权3.8亿元、优先债权52亿元。显然出售所得无法覆盖债务,从投票结果来看,仅有职工债权、税务债权组同意。优先债权组中,同意的债权金额比例为36.44%。

A公司剩余25%的股权,则以不同比例分配给普通债权人、股票投资者。其中,股票投资者每100股变为一份信托,领取相应的信托收益份额。同时,公司及股票在老三板交易市场上注销。

目前康得新的股东总户数为9.25万,总股本35.41亿。按照该重整方案计算,这35.41亿股变成3541万份信托单位重新注入A公司。股吧中一位投资者计算,若A公司达到康得新停牌前的总市值43.2亿元,投资者手中的相应股票价格则缩水为约0.046元/股,相较于康得新1.22元的停牌价相差甚远。只有A公司市值在达到1155亿元时,原投资者收益才能与停牌前持平。

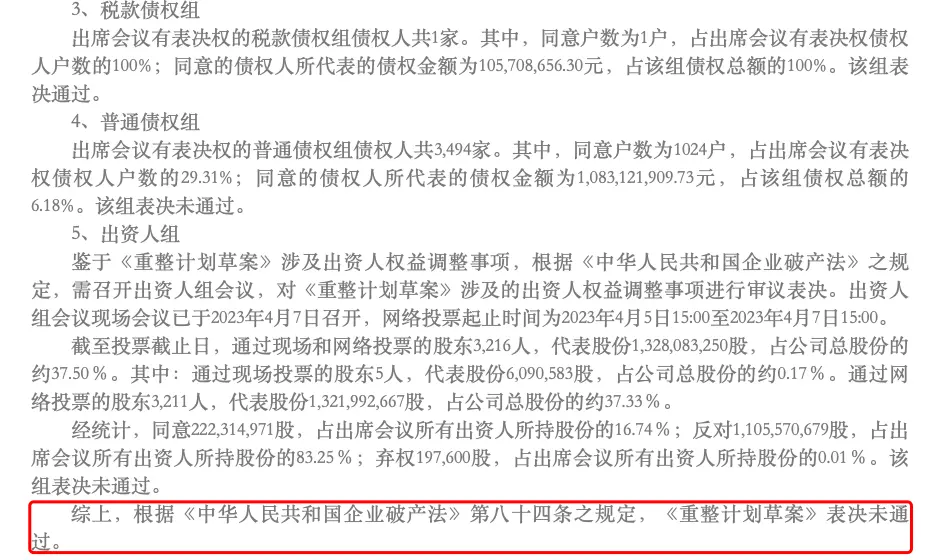

因此,在此次投票表决中,出资人组中进行投票的股东共有3216人,同意的仅占16.74%,83.25%均表示反对。普通债权组中,同意的债权人仅占该组债权总额的6.18%。

图源:全国企业破产重整案件信息网

有投资者表示,“这个重整草案不可能通过,方案里说是‘共赢’,但实际上普通债权人和中小股东损失惨重,很难获得大多数人支持。”

事实上,出售式重组很少用于上市公司,较为知名的出售式重组包括海航系,方正系,“他们搞出售式重组,出资人权益受损,是有逻辑支持的。因为其出资人大多是原始出资人和管理人,大股东占款严重、掏空上市公司,对于公司的运营不善负有直接责任,同时由于股东较少,股东在公司经营中享受到的红利也往往是直接和可观的。这些都显著区别于上市或非上市公众公司。”一位业内人士曾在社交媒体上如此分析。

按照相关规定,《草案》如不通过,相关机构会给予一次修改《草案》机会,修改后再次组织各个债权组进行投票,如果各组都表决通过,便进入执行阶段。如表决不通过,则裁判进行破产清算阶段。

“根据《破产法》第八十八条的规定,《重整计划草案》未获得通过且未依照本法第八十七条的规定获得批准,或者已通过的重整计划未获得批准的,人民法院应当裁定终止重整程序,并宣告债务人破产。破产清算可以理解为没有办法的办法,就是对债务人所有财产进行拍卖还债,还有最后一线获赔的希望。”上海申伦律师事务所律师夏海龙表示。

康得新是如何坠落的?

康得新是如何从资本市场的一匹“千亿白马股”,变成如今投资者们人人不满的局面?

康得新的创始人钟玉,生于1950年,四川涪陵人。钟玉38岁时正值改革开放,毅然决定下海经商,最初是倒卖电动车,后来进入机电设备领域。2001年创立康得新,2002年建立国内第一条预涂膜生产线。2010年,康得新登陆资本市场,主要业务是预涂膜和光学膜的生产和销售。

至此,康得新一路狂奔,营收从2010年的5.24亿元一路攀升,到2018年,营收91.5亿元。

水涨船高,钟玉个人的财富值也在暴涨。2018胡润北京富豪排行榜,钟玉以财富值195亿排名35名。彼时,不论钟玉还是康得新,都是时代的弄潮儿,站在浪头迎风起舞。

图源:罐头图库

2017年,康得新股价一度触及26.71元/股(前复权)的历史最高位,市值高达946亿元,逼近千亿,涨幅达27倍,被称为“中国的3M”、“材料界华为”和“千亿白马股”。市场看好下,康得新频频融资,据Wind数据显示,公司累计募资278.79亿元,其中定增约94.25亿元,发债融资120亿元。

直到2019年,康得新出现首次债券违约后,真实的康得新逐渐暴露在阳光之下,人们惊觉这匹“大白马”已不复以往。

2019年1月15日,康得新公告称,第一期10亿元超短期融资券实质违约,第二期5亿元超短融兑付存在不确定性。然而,截至2018年三季度末,康得新流动资产合计253亿元,其中货币资金高达150亿元。账面上有大量现金,却还不起10亿元的超短期融资券令人生疑。

随后,监管层对康得新立案调查,一石激起千层浪,康得新涉嫌欺诈发行股票、债券案一案,在资本市场平地一声雷。不久,康得新披星戴帽,变成*st康得。2021年5月,康得新摘牌退市,进入老三板。

根据《行政处罚决定书》显示,康得新2015年-2018年4年累计虚增利润约115.3亿元。银行存款余额也存在虚假记载。2018年,披露的存款余额为144.68亿元,其中在北京银行西单支行账户余额122.09亿元。

但康得新4个北京银行账户资金被实时、全额归集到康得集团北京银行西单支行账户后发现,康得新在北京银行账户各年实际余额为0。这也是后来市场流传甚广的康得新“122亿银行存款不翼而飞”的起因。目前该122亿银行存款仍在调查。

2021年5月31日,苏州市人民检察院以康得新涉嫌欺诈发行股票、债券罪,骗购外汇罪,钟玉、徐曙、王瑜等人涉嫌违规披露、不披露重要信息罪,欺诈发行股票、债券罪,骗购外汇罪等,依法向苏州市中级人民法院提起公诉。

2021年11月22日,苏州市中级人民法院受理“康得新复合”、“康得新光电”、“康得菲尔”,破产重整。2022年5月,依法裁定对康得新复合等三家公司进行实质合并重整。

图为康得新张家港基地 图源:罐头图库

实际上,监管近年来对信披违法违规的处罚力度正持续加大。

2020年3月1日,新《证券法》正式施行,信息披露违法、内幕交易、操纵市场等证券违法违规行为的处罚力度加大;2020年12月26日,第十三届全国人大常委会第二十四次会议审议通过了《刑法修正案(十一)》。

上海汉联律师事务所宋一欣律师分析到,本次刑法修正案对证券犯罪的刑事制裁的步伐迈得很大。归纳起来四大亮点:一是拓宽范围,即将存托凭证和国务院依法认定的其他证券纳入规制范围,也规定了操纵市场的新情形;二是提升力度,从刑期到罚款,都大幅提高欺诈发行、信息披露造假等犯罪的刑罚力度;三是突出对象,即强化对控股股东、实际控制人等的刑事责任追究;四是追责中介,压实保荐人等中介机构的不勤勉尽勉的刑事后果。

这意味着,如再有类似情况,将迎来更为严厉的处罚。更多股票资讯,关注财经365!