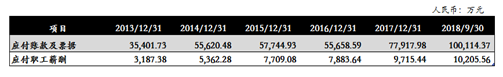

面对资金短缺问题,公司在采购材料以及支付员工工资上欠款增加。数据资料显示,2018年上半年公司应付账款及票据金额达8.37亿元,较2017年期末增加5815.18万元,该部分主要为未支付的材料款增加所致。然而半年报中原材料的期末余额为3.65亿元,期初余额为4.18亿元,较期末减少0.53亿元,原材料的金额不增反降。这或许表明企业在材料采购商赊账的比例升高。至18年三季度应付账款与票据再次飙升至10亿元,较17年末环比增加了2.2亿元,增长率达28.49%,应付职工薪酬挂账金额也同时增长,目前两项挂账金额已达近6年来之最。

不仅如此,公司账面占资产总额比例达41%的固定资产存在着大额折旧风险。2015年、2016年、2017年和2018年9月,公司在建工程分别为4.1亿、6.2亿、6.6亿、4.5亿,随着原IPO项目逐渐竣工结转固定资产,2015年开始公司在建工程规模有较大下降;固定资产规模的扩大带来折旧额度的快速增加。2015年、2016年、2017年和2018年9月,公司固定资产累计折旧额分别为8.9亿元、10.9亿、12.1亿、13.2亿。公司债务居高不下,财务费用的支出也较难改善,截至三季度账面财务费用高达1.43亿元,超过销售费用、管理费用在三费中居于首位。近几年来公司借债不断,财务费用一直高企,2015年公司财务费用高达1.26亿元、2016年财务费用为1.53亿元、2017年财务费用为1.59亿元。而此次发行5亿元债券若达预期,7.5%的高额利率将使得公司的财务费用进一步增加。

多次调整募投项目 靠超募资金缓解债务压力

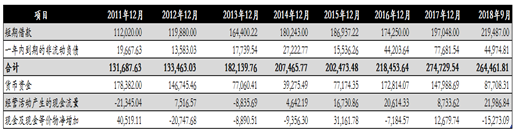

巨额短期债务压力自公司上市一直延续至今,自2011年至2013年公司短期债务维持在20亿以内,从2014年开始公司一年内要偿还的短期债务飙升至20亿以上并且呈逐年增加之势,2017年公司短期债务达27.5亿元达到峰值,2018年三季度公司短期债务略有减少仍达26.4亿元。然而公司账面的货币资金数额却与短期债务相差甚远。除了上市当年及第二年公司货币资金大于短期债务,自13年起公司货币资金均远不能覆盖短期债务,甚至大部分不及债务比例的一半。至18年三季度公司现金比率仅为0.26,可见其现金偿债能力极其薄弱。

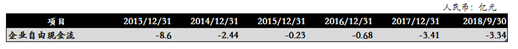

一方面账户没有充足的现金做后盾保障,另一方面公司经营活动也未能带来足够的现金流量。

数据显示,公司自上市以来8年中经营活动产生的现金流量最高额为2018年三季度的2.2亿元,11年及13年为经营活动流出向,12年、14年、17年产生现金流均未过亿,15年及16年产生流量在2亿以下。并且据统计,公司自11年至18年三季度,现金及现金等价物净增加额合计仅为2.3亿元。可见公司经营活动产生的现金流量与其数十几亿元的短期债务形成鲜明对比,公司不佳的造血能力与偿债输血需求相互矛盾。

公司自有造血能力不足,面对短期债务的问题,于2018年11月30日发布公告将使用闲置募集资金暂时补充流动资金。截止2018年10月31日,公司闲置募集资金总额为14,023.47万元(含利息收入),根据募集资金投资项目建设进度,现阶段募集资金在短期内出现部分闲置的情况,公司拟使用闲置募集资金14,000万元用于暂时补充流动资金。新浪财经发现,靠募集资金解决公司资金周转困难问题是公司一惯性操作。公司募集资金后多次更改募投项目计划投资额,靠超募资金缓解债务压力及补充资金流动性。

通裕重工于2011年在创业板上市,通过首次公开发行股票以及非公开发行股票两次募集资金。11年首次发行9,000 万股,每股发行价格25元,募集资金总额人民币22.5亿元,扣除各项发行费用10,168.98万元,实际募集资金净额21.48亿,超募资金10.67亿元。2016年3月15 日,非公开发行189,247,976股,每股发行价格为7.42元,净募集资金共计人民币13.67亿元。据不完全统计,公司共14次使用超募资金用于非募投项目,其中多次是为偿还银行贷款以及补充流动资金,相关内容详见下表: