11月3日晚消息,证监会表示将支持头部证券公司做大做强;同日,证监会就修订《证券公司风险控制指标计算标准规定》公开征求意见。机构表示,看好头部券商长期发展。

// 证监会:支持头部券商做优做强 //

11月3日晚,证监会表示:将支持头部证券公司通过业务创新、集团化经营、并购重组等方式做优做强,打造一流的投资银行,发挥服务实体经济主力军和维护金融稳定压舱石的重要作用;引导中小机构结合股东背景、区域优势等资源禀赋和专业能力做精做细,实现特色化、差异化发展;推动证券公司投行、投资、投研协同联动,不断提升服务实体经济、服务注册制改革能力,助力构建为实体企业提供多元化接力式金融服务体系。

据悉,2019年11月底,证监会提出打造航母级证券公司目标。

2023年10月30-31日的中央金融工作会议提出“培育一流投资银行和投资机构”、“支持国有大型金融机构做优做强,当好服务实体经济的主力军和维护金融稳定的压舱石”。

同日,证监会就修订《证券公司风险控制指标计算标准规定》公开征求意见。

平安证券表示,头部券商综合服务能力和专业能力领先,看好头部券商长期成长空间。

// 锦龙股份:转让3亿股东莞证券 //

因为缺钱,锦龙股份把最核心的优质资产都卖了。

11月3日晚,锦龙股份公告称,公司持有东莞证券股份有限公司6亿股股份(占总股本40%)。为降低公司的负债率,优化财务结构,改善公司的现金流和经营状况,有利于公司可持续发展,公司拟转让所持有的东莞证券3亿股股份(占总股本20%)。

资料显示,东莞证券注册资本15亿元,东莞市国有控股重点企业,全国性综合类证券公司,也是全国首批承销保荐机构之一。公司以经纪、资管、投行三大业务为核心,积极发展证券自营、私募基金、另类投资等业务.

另外,公司全资拥有东证锦信投资管理有限公司、东莞市东证宏德投资有限公司,并参股华联期货有限公司。

东莞证券在积极谋求A股IPO。

2015年6月,东莞证券向证监会提交首次公开发行A股股票的申请材料并获得受理。后因锦龙股份案件,IPO之路被暂停。

2021年2月,证监会恢复东莞证券IPO审查,东莞证券又重续上市之路。

2022年2月,证监会发审委2022年第19次会议审核结果显示,东莞证券IPO获通过。

2023年3月,深交所受理东莞证券IPO平移申请。

锦龙股份表示,目前尚未能确定本次交易(转让东莞证券3亿股)是否会对东莞证券上市审核程序造成影响。

// 券商并购“绯闻”不断 //

A股上市公司中,证券公司属于一个独特的群体,不仅为上市公司服务,也为投资者服务。随着金融业对外开放、注册制改革、打造航母级券商,券商并购“绯闻”不断,相关个股迎来炒作。

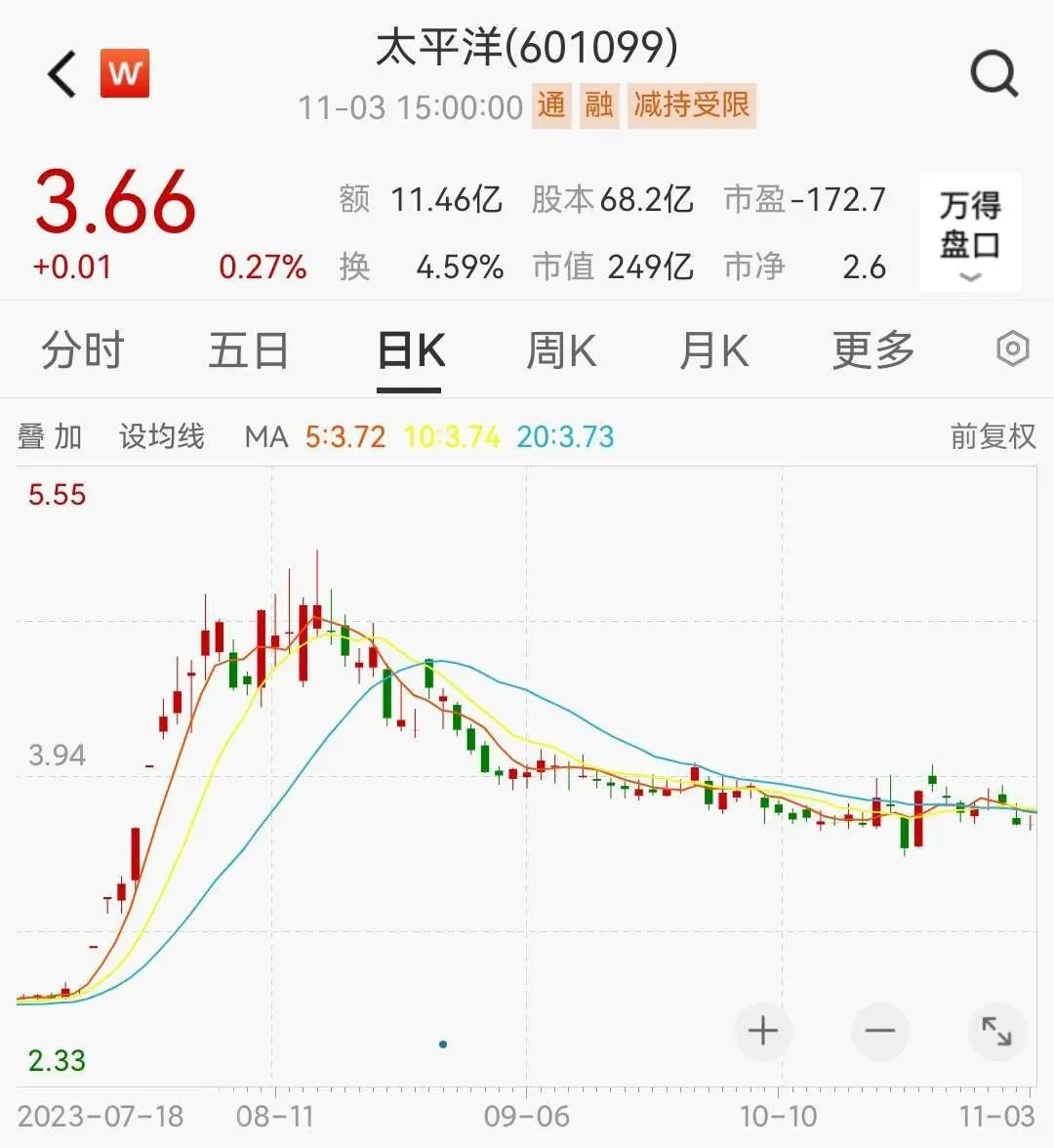

7月25日,太平洋证券突然一字涨停,随着5天4板。如果从7月21日算起,短短19个交易日,涨幅89%,振幅101.53%。

据太平洋公告,公司第一大股东嘉裕投资因股权转让纠纷被华创证券诉至法院。因嘉裕投资未按判决执行,华创证券向法院申请强制执行,后嘉裕投资所持公司7.44亿股股份在北京产权交易所司法拍卖平台被华创证券竞得。

市场一直流传“中国神券”的消息;国内券商历史上有很多并购案例,最著名的应该是中信。

如今国内证券业,没有一家能够对标大摩、高盛这样的国际顶级券商。成为中国“航母级证券公司”的重任,落在了中国券商“老大”中信证券的身上。

中信证券是国内首家也是唯一一家资产规模突破万亿元的证券公司,行业龙头地位显著。

7月28日,中信证券涨停。一是受政策刺激;二是叠加中信证券、中信建投共享“中信”的商标:关于“中信建投将和中信证券合并”的消息此起彼伏。根据坊间消息,中信集团将作为主收购方,从中央汇金手中购买中信建投的股份。不过,中信建投多次否认存在重组事宜。

据不完全统计,历史上多家头部券商传合并、收购传闻。

2019年1月,中信证券拟收购广州证券100%股权,后终止。

2019年5月,天风证券公告,45亿元收购恒泰证券29.99%股权。

2020年7月,传闻两大券商巨头——中信证券、中信建投合并,后澄清为不实。

2020年8月,首创证券表示,首创证券与第一创业合并的消息完全为不实之词。

2020年9月21日,国联证券公告,拟换股吸收合并国金证券;10月13日,国联证券、国金证券终止重大资产重组。

2020年9月24日,国元证券、华安证券回应合并传闻,后澄清为不实。

券商牌照也受到各路资本关注,以至于近年来券商被收购的传闻不断。2021年3月13日,国金证券澄清京东收购传闻。

// 券商重组案例统计 //

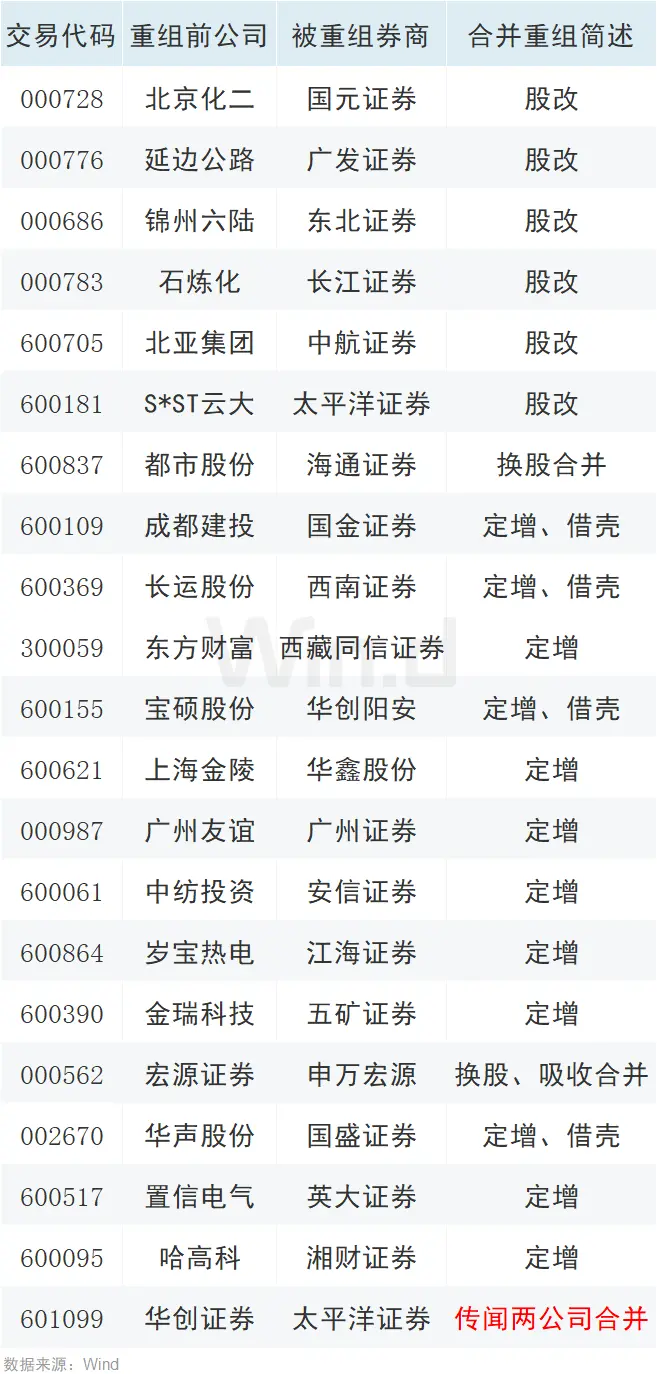

2005年开始,A股开启股改行情。行情火爆之际,市场涌现出一大批券商重组借壳的案例:广发证券、国元证券、东北证券、长江证券、中航证券、太平洋证券等。

2014年后,国泰君安收购上海证券开始,随后方正证券、华鑫股份等发起并购重组;中航证券、五矿证券等实现曲线上市;宏源证券通过换股,被申万宏源吸收合并。

据Wind数据统计,近些年券商并购重组整合案例如下:

// 券商正处估值底部 //

据历史综合排名及媒体报道,国内100多家券商排名,头部是三中一华(中信、中金、中信建投、华泰);颈部是海通、国君;胸部是广发、国信、招商、安信、申万;腰部则是长江、光大、中泰这些。

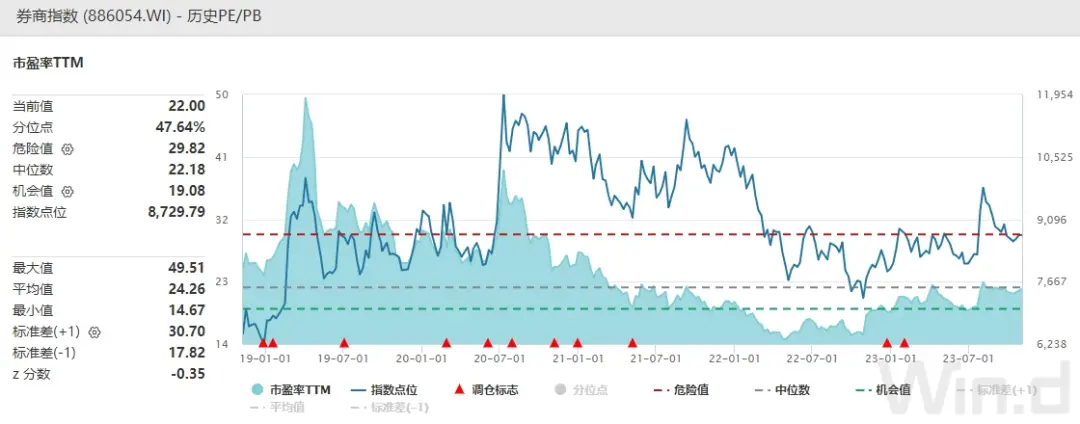

据Wind数据分析,截止11月5日,券商板块市盈率22倍,近五年平均值24.26倍,中位数22.18倍,机会值19.08倍。目前估值已基本处于相对低位。

浙商证券表示,当前我国头部券商与国外券商的规模仍有较大差距,从三季报数据来看,中信证券营收、归母净利润、总资产规模分别为458/164/14,128亿元,高盛分别为345/65/15,770亿美元,二者体量差显著。为了支持头部券商做优做强,后续在其业务发展、外延扩张等方面或将继续推出积极政策。

为强化分类监管,拓展优质证券公司资本空间,证监会拟适当调整连续三年分类评价居前的证券公司的风险资本准备调整系数和表内外资产总额折算系数。分类评级为A类的公司可以享受到更多资本放松的优惠。以2019-2021年的评级结果作为参考,连续三年在AA级以上(含)的券商有中信证券、中金公司、中信建投、招商证券、华泰证券、国泰君安、国信证券、平安证券等,是潜在的受益程度较高的对象。

监管支持头部券商做优做强,并拟拓展优质券商的资本空间,利好头部优质券商长期发展。综合服务能力较强的低估值龙头央国企券商有望受益,推荐中信证券、华泰证券,中金公司H。

平安证券指出,三季度以来市场交投情绪整体较为低迷,券商业绩短期承压。但长期来看,中央金融工作会议强调更好发挥资本市场枢纽功能再次明确资本市场对于实体经济的重要性,券商肩负着连接资本市场和实体经济的重要使命,在金融体系中的重要性有较大提升空间。头部券商综合服务能力和专业能力领先,看好头部券商长期成长空间,建议关注中信证券、华泰证券。更多股票资讯,关注财经365!