A股医疗美容赛道,曾经诞生过不少牛股。

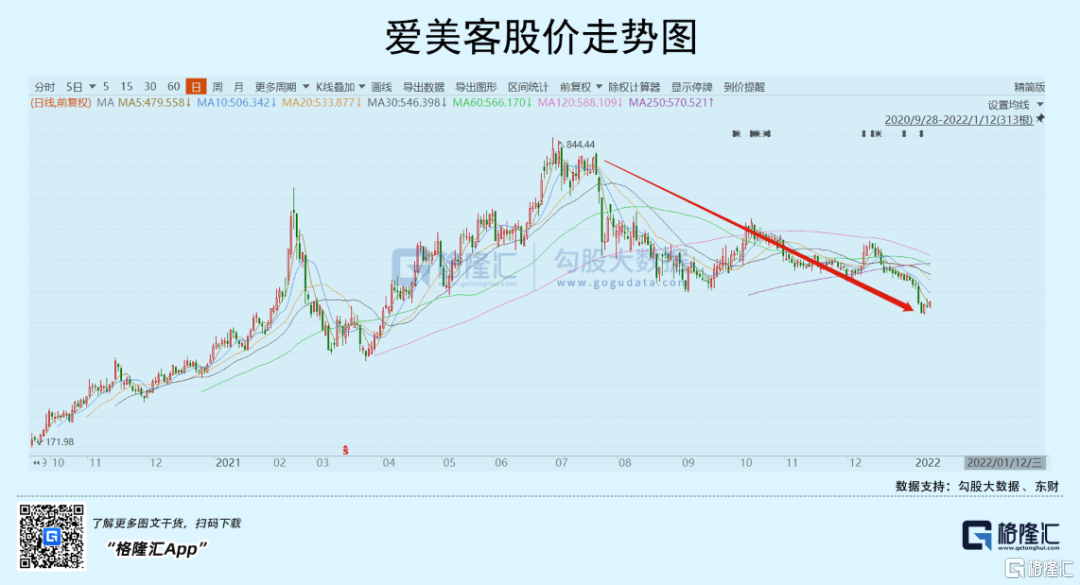

岁岁年年花相似,年年岁岁人不同。如今,爱美客从去年7月至今,一度大幅回撤45%,华熙生物与昊海生科回撤逾55%。

2022年,翻过年头,医美龙头们继续被市场大幅抛售,大跌不止,苦了一大批价投者。医美不涉及医保基金,不涉及道德绑架与政策打压,未来是否依然具备中长期配置价值?现在这个时间点,值得好好思考一番了。

01

基本盘

医疗美容,成为人们除住房、汽车、旅游以外的第4大主要消费点。政府在行动,巨头们也在行动。

早在2017年9月,成都率先全国规划打造“医美之都”,并于2018年出台中国首个专门针对医美发布的市级产业规划——《成都医疗美容产业规划(2018-2030)》。2021年4月,国家发改委支持海南发展高端医美产业;当年7月,深圳印发《关于促进消费扩容提质创造消费新需求的行动方案(2021-2023年)》,提到要打造全国领先的“医美之都”行动目标。

巨头方面,从2016年开始,天猫、阿里健康、美团、京东、字节跳动在医美领域动作频频。不管是政府,还是互联网巨头资本,瞄准的都是未来医美大产业发展。

医美解决的是人们的爱美需求,是永续的,还兼具大消费属性。从当前国家促进消费的维度看,政策没有理由打压,这跟创新药、医疗器械等有本质不同。

据弗若斯特沙利文,2016—2020年,中国医疗美容行业市场规模从776亿元增长至1549亿元,年复合增速高达18.9%,并预期至2030年将达到6535亿元,2020-2030年复合增速高达15.5%,远高于全球同期的11.1%。

医疗美容分为手术类和非手术类。2020年,两者占比一半一半,非手续类大致为77亿元。由于非手续类安全风险低等因素,越来越受到中国消费者的青睐。2020-2030年,机构预测非手术类市场规模从77.3亿元增长至416亿元,年复合增速高达18.33%,远高于手术类的11.8%(机构预测可能太过乐观)。

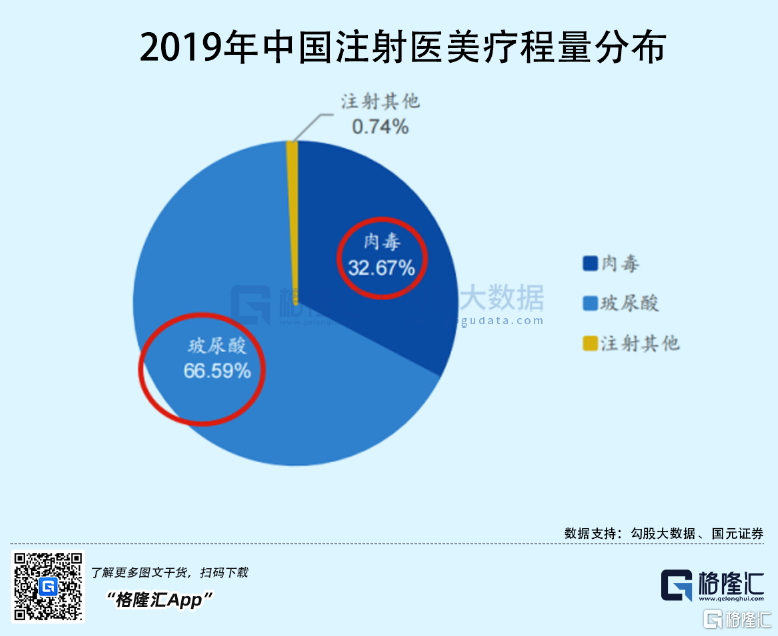

非手续类医美项目包括注射填充、激光治疗、无创年轻化。2019年,中国注射填充占比非手术类的比例高达2/3,远高于全球的1/2。在注射医美市场中,玻尿酸项目消费占比66.7%,肉毒素占比为32.7%。

2020年,玻尿酸市场规模为49亿元,过去5年年复合增速为18.9%。到2025年,规模将达到157亿元,2020-2025年复合增速将达到26.3%。

玻尿酸应该是整个大医美中,规模相对较大,且增速最快的赛道,自然也孕育着良好的投资机会。

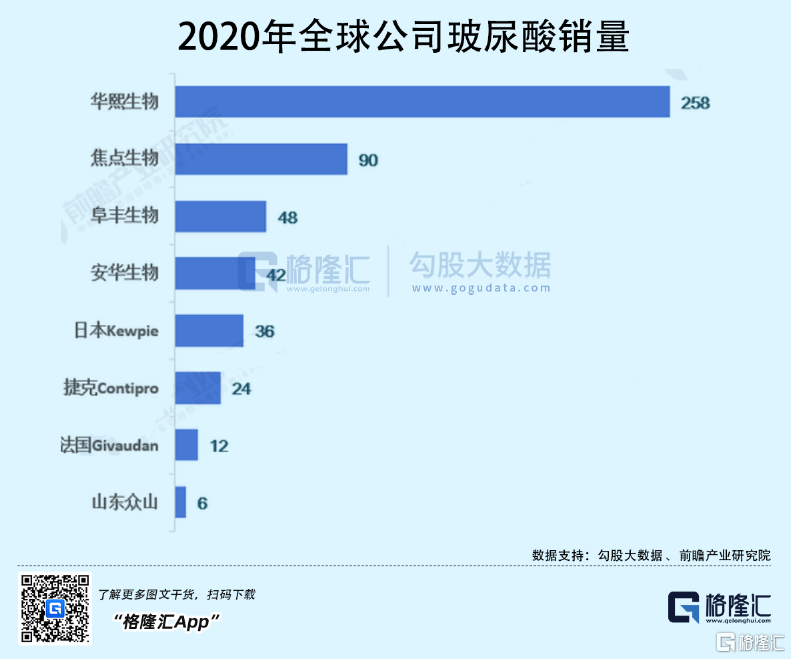

行业产业链来看,上游是原料供应商。2020年中国玻尿酸原料的总销量占全球总销量的81.6%。全球排名第一的是华熙生物,2020年销售258吨,远高于焦点生物、阜丰生物以及安华生物。

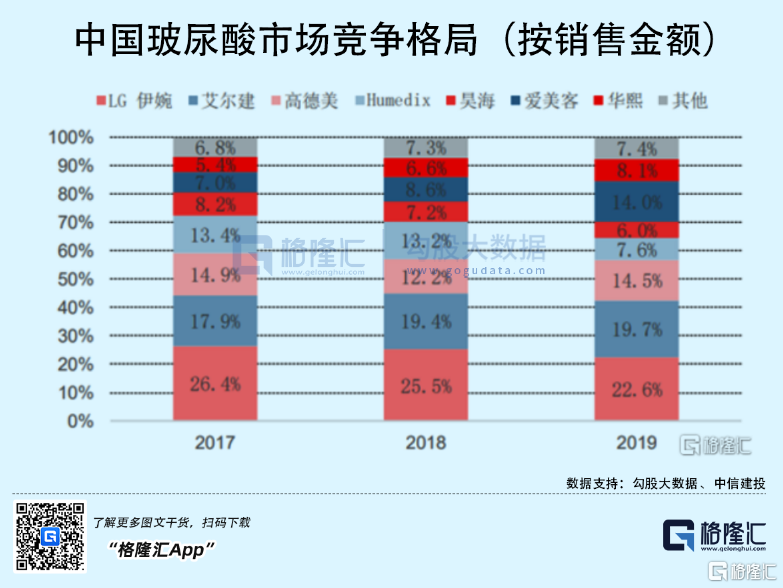

产业链中游是药物以及医疗美容器械生产商,包括爱美客、华熙生物以及昊海生科。按照2019 年玻尿酸产品(销售额)来看,国产前3市占率分别为14%、8.1%、6%。如果按照销量来计算,爱美客高达26.5%,第二名为华熙,为16.1%。对比可知,国内厂商相较于海外厂商的价格(定位)相对偏低,但国产替代的逻辑越来越强。

产业链下游为医疗美容机构,上市公司包括港股上市的瑞丽医美(市值6亿港币)、美股上市的医美国际(市值8600万美元)、新三板上市的华韩整形(市值25亿元)以及伊美尔(三板退市转战港股)。

医美美容机构经营成本中,营销费用占比高达50%,其次是销售费用,占比20%。由于获客成本相当高昂,下游医美机构实现盈利的不足30%。下游盈利空间狭窄,且存在较多灰色机构,挤占了正规医美机构的溢价空间与价格定位,整个行业处于价格战之中,盈利都比较困难。

下游上市公司的盈利能力相较于中上游差距甚大,医美赛道大的投资机会聚焦在中上游。

02

玩家大PK

医美玻尿酸市场,A股主要玩家有3家——爱美客、华熙生物、昊海生科。

营收方面,2021年前三季度,三者分别为10.23亿、30.12亿、12.75亿,同比增速分别为120.3%、88.7%、42.9%。归母净利润分别为7.1亿、5.6亿、3.1亿,同比增速分别为144%、26.9%、175.6%。

拉长时间看,最近3年(2019Q3-2021Q3),三者营收GAGR分别为61%、53%、5.5%。归母净利润GAGR分别为79.5%、15.1%、11.1%。从增速上看,爱美客业绩成长性最快。

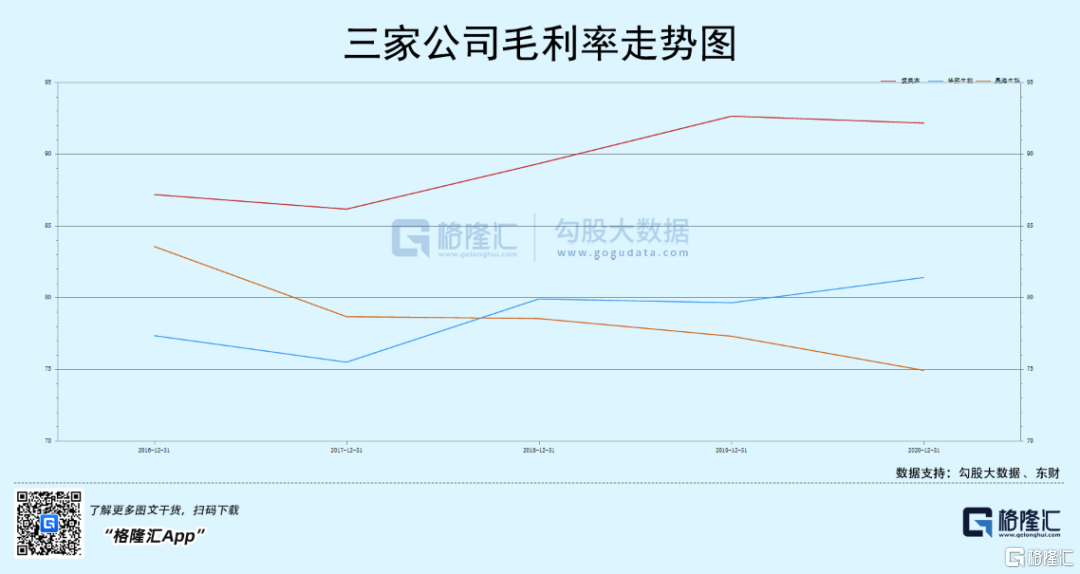

截止三季度末,毛利率分别为93.5%、77.8%、74.24%。其中,爱美客毛利率最高,且持续走升,创下上市以来新高。而昊海生科下滑较为明显,主要逻辑是毛利率较高的玻尿酸业务(占比21%)下调产品销售价格,且业务占比42%的眼科旗下人工晶状体在带量采购区域的销售价格下降。

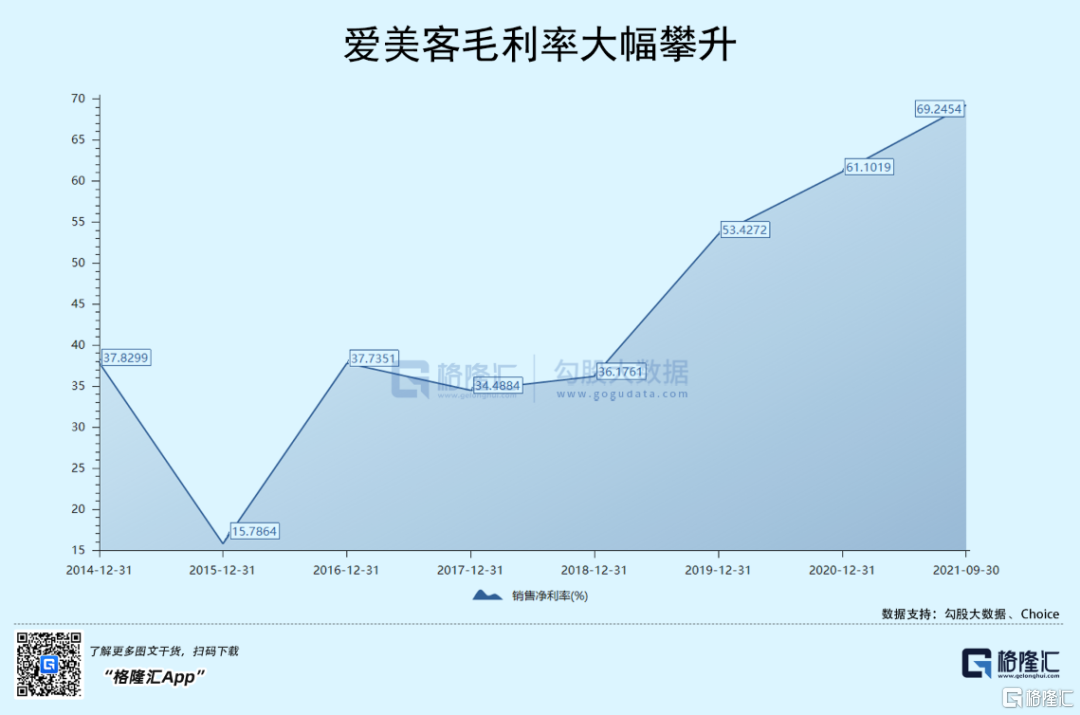

净利率方面,三者分别为69.25%、18.39%、24.65%。三家龙头中,爱美客较2018年的36.18%大幅提升33%,同期华熙下滑18.5%,昊海下滑3.3%。华熙下滑严重,主要跟近年转型化妆品业务有关,拖累整体毛利率水平。而爱美客净利率水平非常高,超越99%的上市公司,且在各大行业龙头中位列第一,比茅台还要高。

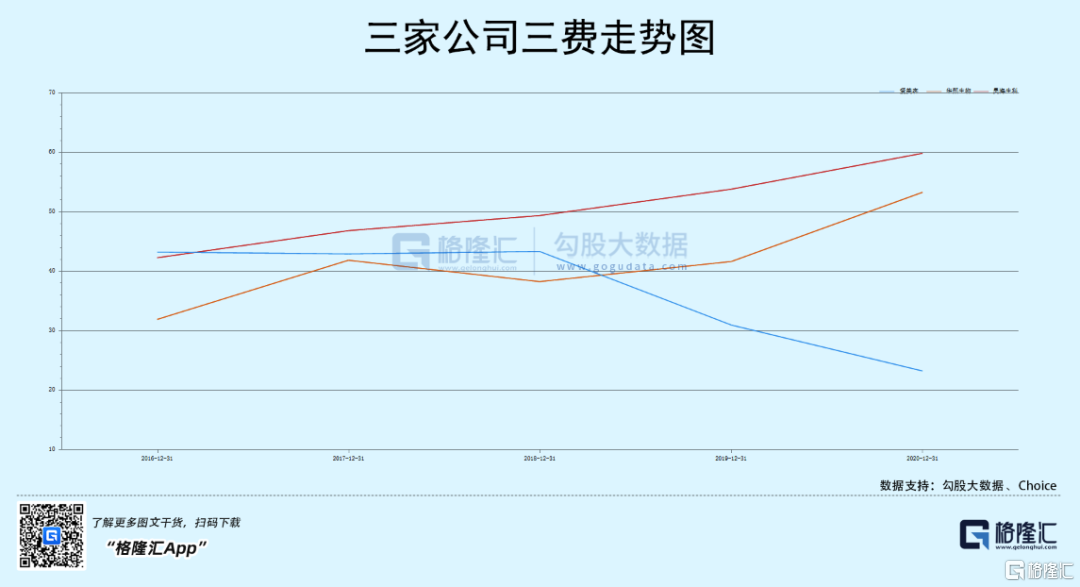

三费方面,爱美客21Q3仅16%,较2018年下滑27.2%,而华熙同期上涨21.3%,昊海生科上涨1.33%。爱美客控费能力大增,没有任何短期借款以及长期借款,每年还能让闲余的资金产生财务回报。

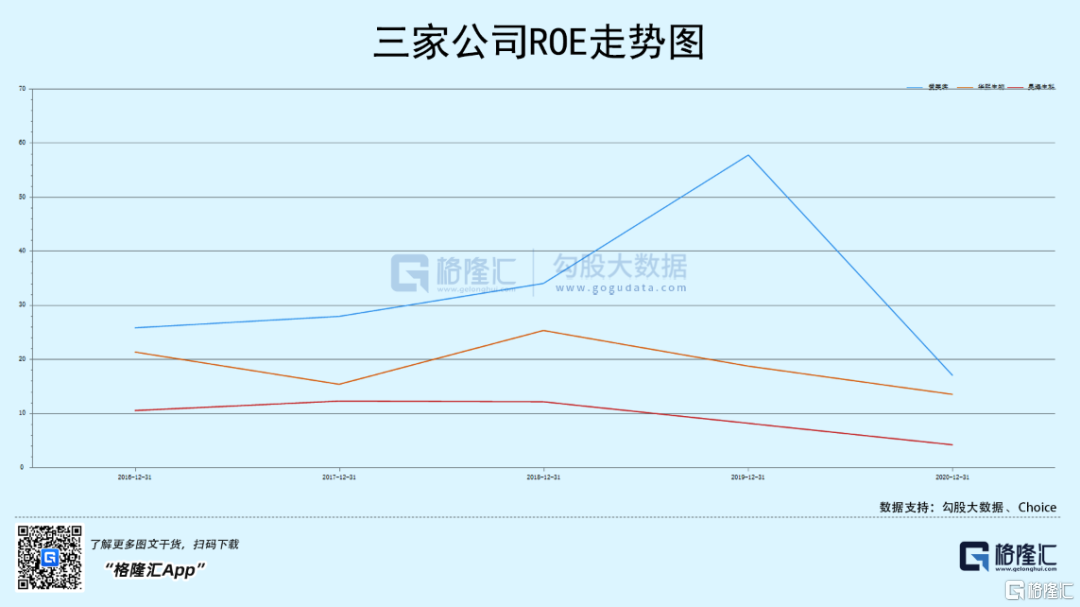

截止2020年末,3家ROE分别为16.94%、13.5%、4.2%。爱美客一年大幅下滑40%,按照杜邦分析,主要原因是资产周转率下滑过大。账上现金大幅增加(上市募资),导致总资产扩张过大。2019年,平均总资产仅为6亿,2020年飙升至27亿,让资产周转率从0.92下滑至2020年的0.26。

分红方面,爱美客2020年分红比例高达95.7%,华熙生物为30.5%,昊海生科为38%。

综合以上盈利能力等相关指标,可以看出,昊海生科在三巨头中明显掉队,而爱美客盈利增速与能力是最强的,华熙生物排名第二。

爱美客与华熙走的不同路线,前者专注玻尿酸领域,后者布局玻尿酸中上游以及化妆品。华熙转型化妆品,构建了润百颜、夸迪、米蓓尔、BM肌活品牌,分别切入玻尿酸护肤产品、抗初老产品、敏感肌产品、活性成分功效产品。多品牌战略取得了不错的成绩,今年前三季度,营收分别为7.8亿,4.8亿,2.5亿,1.9亿,同比增长163%,160%,119%,143%。

化妆品市场相较于玻尿酸市场规模更大,一旦称王将会有更大的市值天花板。当然,华熙将面临珀莱雅、贝泰妮、丸美股份等国货品牌以及欧莱雅、雅诗兰黛等海外品牌的剧烈竞争。

03

尾声

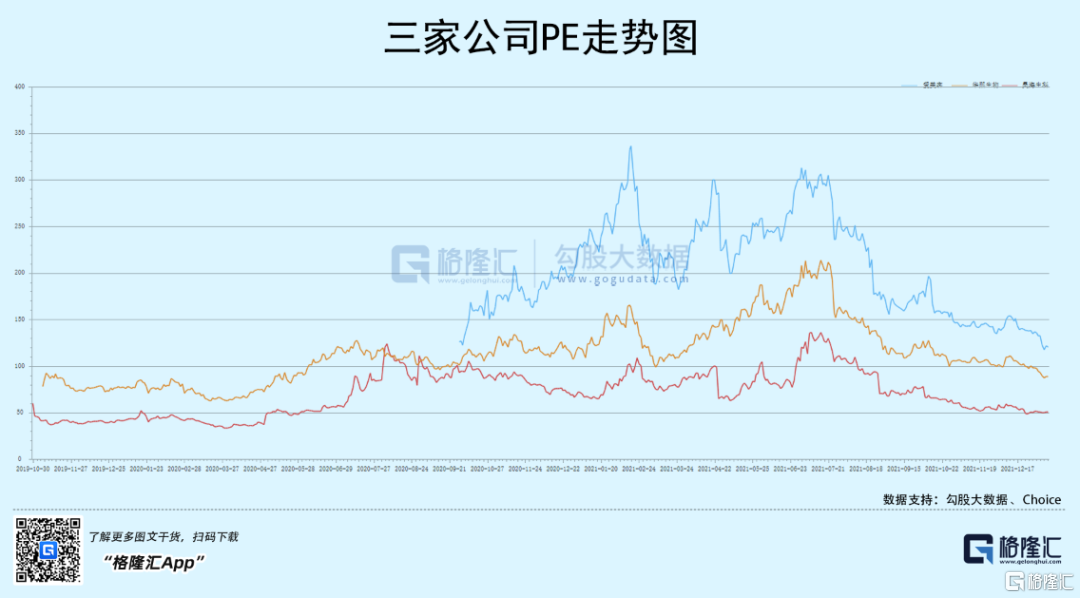

过去半年多,医美龙头们纷纷暴跌50%左右,最重要的逻辑是杀高估值泡沫。爱美客从7月份的300倍杀到现在的120倍,华熙生物从200倍杀到88倍,昊海从130倍杀到50倍。从市场给予三家当前的绝对估值倍数来看,显然更看好爱美客。

杀估值背后,业绩基本面逻辑并没有崩坏,从行业上、政策上跟过去相比并没有发生深刻变化。这跟处在集采风暴之中的药与械存在明显不同,后者是戴维斯双杀。

不过,在新冠疫情大背景下,当前整个宏观经济持续下行压力越来越大,几乎对于所有消费属性的公司都或多或少有冲击,包括行业双位数增长的医美。过去,市场对医美龙头的预期过于乐观,现在矫枉过正,当前估值依然偏贵,但下行空间相对有限了。分批次、越跌越买,或许是尚佳的配置策略。

格隆汇声明:文中观点均来自原作者,不代表格隆汇观点及立场。特别提醒,投资决策需建立在独立思考之上,本文内容仅供参考,不作为实际操作建议,交易风险自担。更多股票资讯,关注财经365!

“母婴界山姆店”为何业绩变脸?

2022-01-21 | 未知