今日(2月10日)A股三大股指小幅高开后,又急挫走弱,深成指与创业板指一蹶不振,呈现脉冲式下行格局,而沪指在震荡中有所反复,抗跌态势明显,行业与概念板块涨跌不一,局部赚钱效应仍存。

从盘面上来看,民爆、旅游、农业、环保等“冷门”板块成“新贵”。民爆板块方面,保利联合录得7连板,壶化股份涨停,南岭民爆、国泰集团、雅化集团、同德化工等跟涨;旅游板块方面,凯撒旅游涨停,华侨城A、众信旅游、九华旅游、天目湖、曲江文旅、西藏旅游等涨幅靠前。

华西证券指出,鉴于当前美联储定调偏鹰派,海外货币政策收缩预期较强,在三月美联储议息会议落地前,全球风险资产仍将受到一定扰动,预计A股更多还是以结构性行情为主,建议理性看待本轮春季行情。

在当前A股热点分散,板块轮动加剧背景之下,隐藏了可能的投资机会,精选部分机构研报,我们来一起看看到底有哪些主题,可供参考。

【主题一】景点及旅游

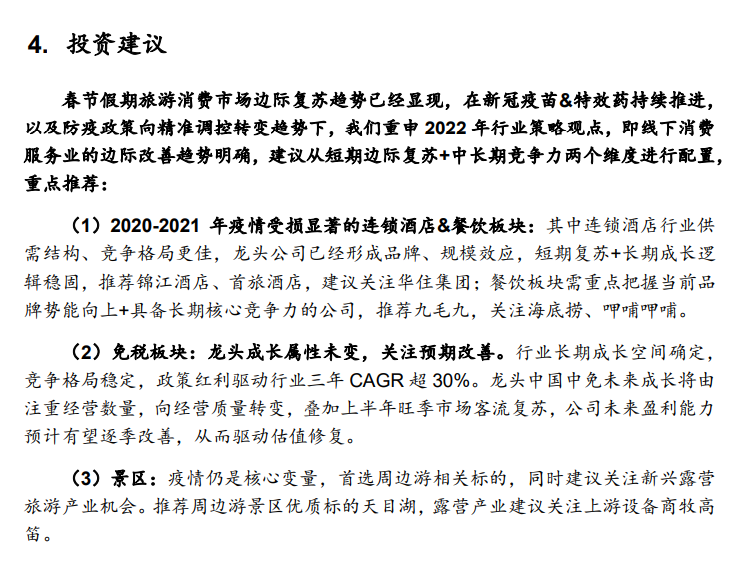

山西证券指出,从国内区域型疫情反复来看,建议把握阶段性行情。国内长期趋势仍会坚定病例清零、严防境外输入、加快疫苗接种和多种疫苗研发,尽快实现群体免疫。春节期间冬奥会在北京张家口举办,政府继续采取严格的新冠防控措施,对国际航班的限制至少延长至今年上半年,国内旅游行业继续内循环,出境游客流持续转化为国内游。国内旅游行业不改复苏趋势,伴随可能出现的局部疫情反复扰动复苏进程。期间伴随着主题投资和热门投资热点,行业内公司基本面表现为持续修复。建议关注:中国中免、锦江酒店、首旅酒店、天目湖、宋城演艺、中青旅。

另外,国联证券提到,春节假期旅游市场环比弱复苏,居民整体消费支出保持平稳增长。据文旅部数据,假期前三天国内旅游出行1.37亿人次,按可比口径恢复至2019年春节同期的71.5%,恢复率环比2021年十一黄金周70%的实现弱复苏,主要因2022年1月以来全国多地仍有疫情反复,如北京、浙江等省市的出行受到限制。人口流动增加,居民整体消费支出预计保持平稳增长。根据网联数据,2022年春节假期前5天,网联平台共处理跨机构网络支付交易62.36亿笔,金额4.20万亿元,同比增长5.3%和11.6%。

【主题二】农牧饲渔

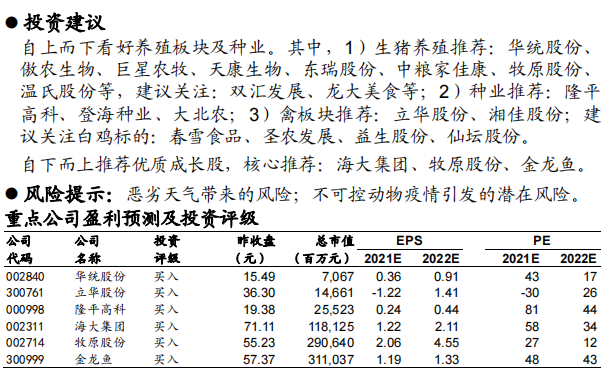

国信证券表示,1)生猪:2022年是提前布局生猪板块最好的阶段,2023年猪周期大概率实现反转行情。同时,肉制品受益猪价下行,2022年盈利有望进一步向好。推荐:华统股份、傲农生物、巨星农牧、天康生物、东瑞股份、中粮家佳康、牧原股份、温氏股份等;关注:双汇发展、龙大美食等。2)黄羽鸡:在产父母代存栏处于三年最低水平,且去化趋势仍在延续,预计黄鸡养殖盈利2022年或好转,推荐优质养殖标的:立华股份、湘佳股份、温氏股份。3)白羽鸡:产业链整体正在向食品深加工下沉,底部建议关注:春雪食品、圣农发展、益生股份、仙坛股份。

另外,该机构进一步分析,转基因如期落地,看好板块周期与成长共振。从周期来看,种业作为粮价后周期,未来2年都处于业绩的释放通道当中;我国玉米种子供需结构改善,亦有望迎来库存周期反转。转基因的加速落地将给行业带来品种换代变革,头部企业将迎来涨价与市占率提升的高速成长阶段。推荐隆平高科、登海种业、大北农。

【主题三】环保

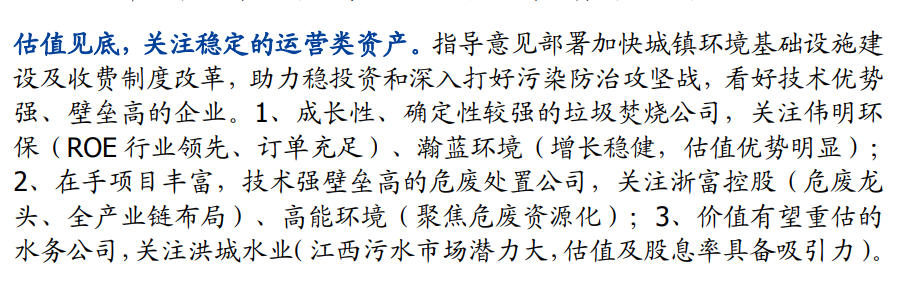

碳中和投资框架及环保产业映射:从前端能源替代、中端节能减排、后端循环利用构建投资框架,碳交易提供有效制度支撑。从环保视角来看,1)能源替代:前端能源结构调整,关注环卫新能源装备及可再生能源(垃圾焚烧等)替代需求。2)节能减排:中端推动产业转型,关注节能管理&减排设备应用。3)循环利用:推动垃圾分类、废弃家电/汽车、危废资源化等再生资源循环利用。4)环境咨询:环境管理提升促使环境咨询需求扩大。5)碳交易:鼓励可再生能源(垃圾焚烧/生物质利用等)、甲烷利用(污水处理/沼气利用)、林业碳汇等CCER项目发展。

国盛证券指出,重磅政策出台,城镇环境基础设施建设加快推进。2022年2月9日,国务院办公厅转发国家发展改革委等部门《关于加快推进城镇环境基础设施建设的指导意见》(以下简称“指导意见”),2025年主要目标包含污水、生活垃圾、危废医废处置等领域,并提出健全收费制度,对市场能够调节价费的细分领域,按照市场化方式确定价格和收费标准。该机构进一步分析,估值见底,关注稳定的运营类资产。指导意见部署加快城镇环境基础设施建设及收费制度改革,助力稳投资和深入打好污染防治攻坚战,看好技术优势强、壁垒高的企业。【点击查看研报原文】

【主题四】民爆

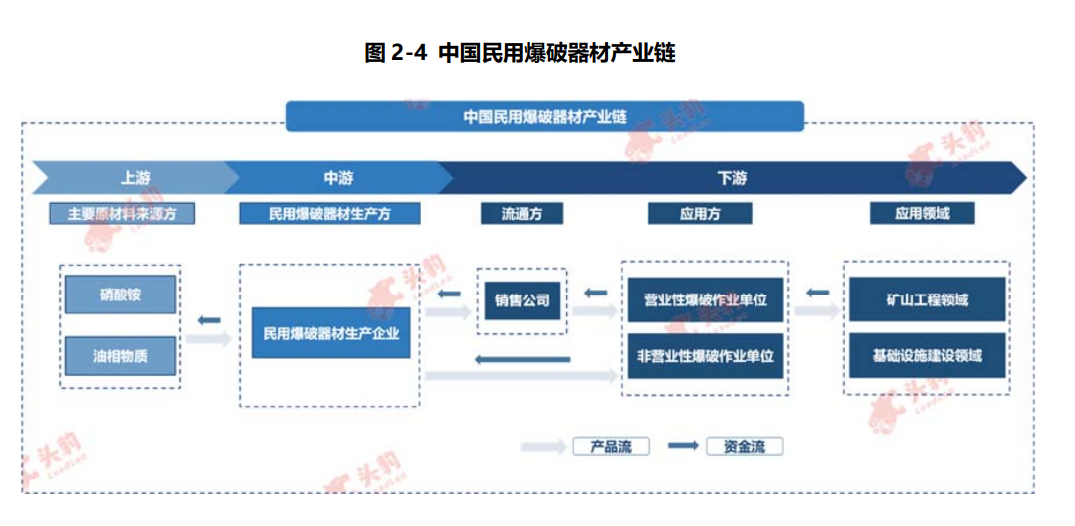

光大证券预计,市场传统雷管每年用量约10~12亿发,假设未来电子雷管100%渗透,按均价15元计算,电子雷管市场空间将达到150~180亿元。

广发证券研报指出,当前电子雷管应用集中在煤炭、矿山等开采爆破领域,未来几年受政策驱动,有望替代普通雷管的应用领域。关注保利联合、壶化股份、国泰集团、广东宏大、南岭民爆、金奥博、凯龙股份等。

头豹研究院分析,中国民用爆破器材行业市场规模有望逐渐恢复发展并进一步提升,在下游矿石需求量再度回升的背景下,中国民用爆破器材行业产值将持续提升。更多股票资讯,关注财经365!