暂时和口径因素背后更重要的是经济内生动能仍在修复

7月经济数据与高频数据以及市场预期之间有所背离,部分暂时性因素如台风天气也可能有所扰动:

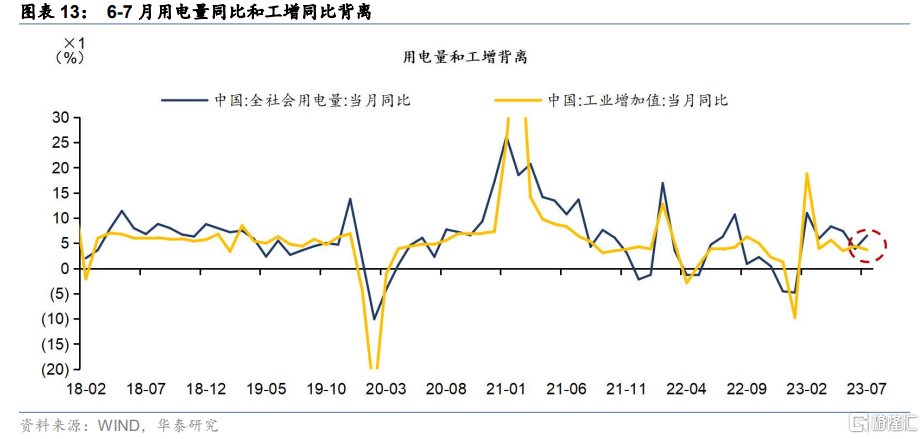

1)7月工业增加值同比3.7%(6月4.1%),但7月全社会用电量同比6.5%(vs 6月同比3.9%)。

2)7月社零同比2.5%,同样低于6月和万得一致预期,但高频上电影票房、客运流量都很强。

3)工增、固投同比在6月表现都超万得一致预期,但7月都不及万得一致预期。

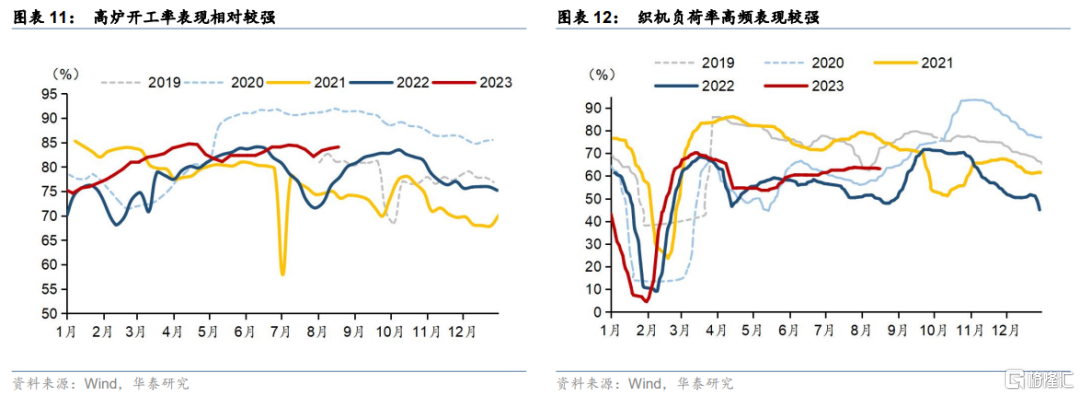

4)工增较弱,但钢铁高炉开工率、汽车半钢胎开工率等高频较强。

我们尝试对这些数据背离做出解释,以对当前经济运行形势有更准确的把握。

台风天气的影响究竟有多大?

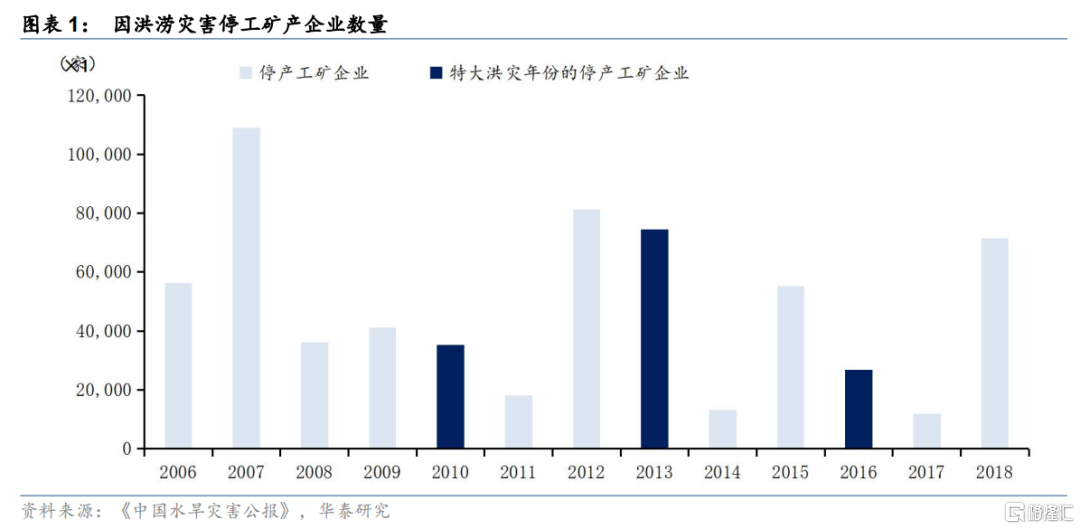

历史上看,洪涝灾害对部分企业的生产活动确会形成干扰。

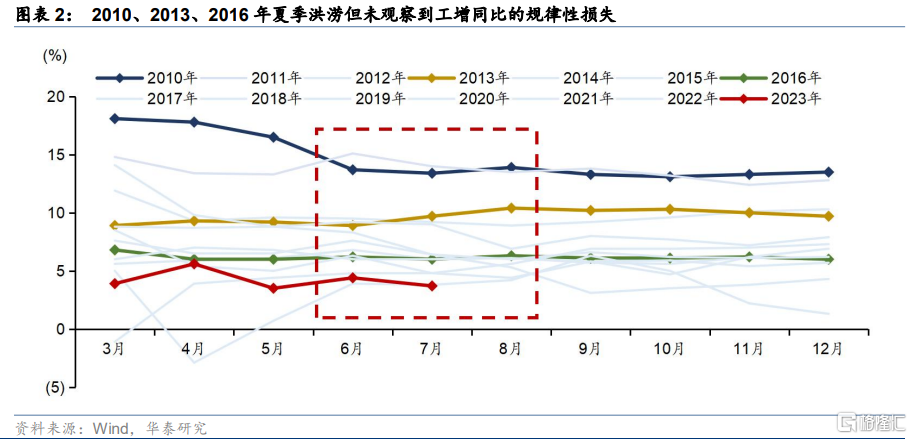

但对于工增、社零等综合变量的直接扰动不大,可能因其影响时间及影响范围不具有广谱性。我们在2020年7月6日《洪灾来袭,影响几何?》中研究发现,洪涝对工业增加值不产生超出季节性的显著影响,特大洪灾发生的10、13和16年,夏季工业增加值都未出现明显的下降。

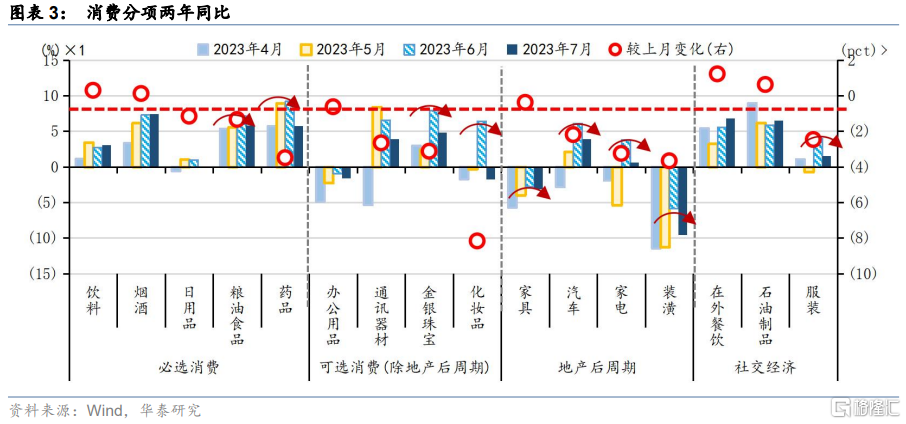

从消费端看,7月餐饮服务消费并未出现下滑,侧面印证台风的扰动较小。逻辑上,如果台风严重程度会造成工业停产,那对餐饮等服务的影响应该更加直接。但实际数据看,餐饮收入两年同比6.8%(+1.2pct)较6月进一步提速,说明台风对7月工增和社零或有扰动,但可能不是造成工增和社零不及市场预期的主要原因。

消费为何低于万得一致预期且与高频数据背离?

6月和7月社零数据出现了“对称性”,7月下跌较多的分项对应6月上涨较多的分项。从两年平均同比来看,6月增速较5月提升的项目主要是家电(+9.2 pct)、化妆品(+6.7 pct)、金银珠宝(+5.4 pct)、服装(+4.7 pct)、装潢(+5.4 pct),而7月这些商品同比增速下滑幅度同样较大,化妆品(-8.2 pct)、家电(-3.2 pct)、装潢(-3.7 pct)、服装(-2.5 pct)、金银珠宝(-3.1 pct)。

我们猜测出现上述现象的主要原因是收入和预期仍待修复的情况下,居民倾向于在大型购物节进行更多商品消费,从而形成一定的透支。家电、化妆品、服装、装潢等商品与618购物节的促销品类基本一致,居民在6月进行了更高的消费,7月则出现超季节性回落;此外,暑假出行支出可能对商品消费也有一定的挤出。这可能也解释了为什么7月消费高频与实际社零背离,因为多数高频数据都是出行和服务相关的,例如地铁客运量和电影票房。

这些现象背后反映的是居民在资产负债表仍待修复和收入预期不稳的情况下,更为精打细算,倾向于购买单价更低的商品、或者在降价促销时集中消费,反映经济内生动能仍待恢复。

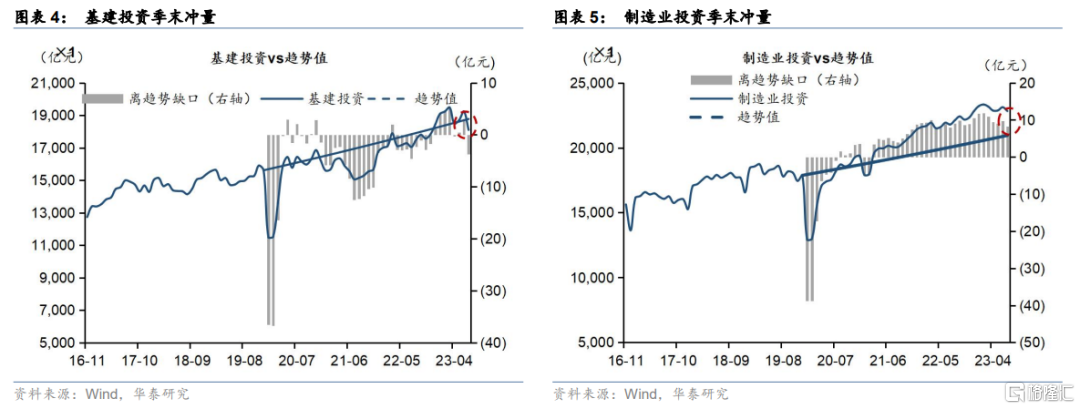

固投6月略超万得一致预期,而7月不及万得一致预期,原因何在?

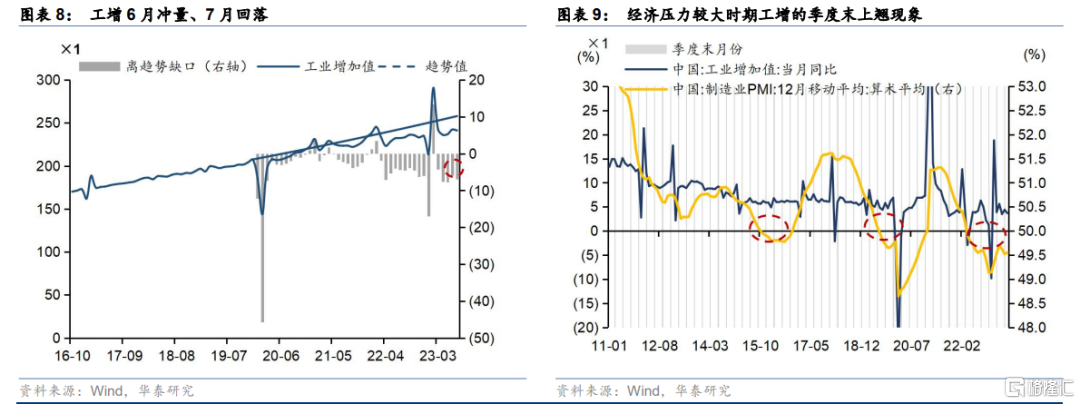

一方面,固投采用财务支出法核算,存在季末冲量效应,6月基建和制造业都有超季节性的上冲迹象,与6月社融数据相对应,但7月均大幅回落。财务支出法的特征是,只要资金在财务上完成了拨付就可以计入投资完成额。经济压力较大的时期,季度末都有冲量需求。6月基建投资同比12.3%(+1.5 pct)、制造业投资6%(+0.9 pct)保持高增,金融数据中新增人民币信贷也超市场预期,可能反映配套贷款等资金的撬动作用。而7月金融数据大幅不及市场预期,对应基建投资同比5.3%(-6.4 pct)、制造业投资4.3%(-1.8 pct)大幅回落。

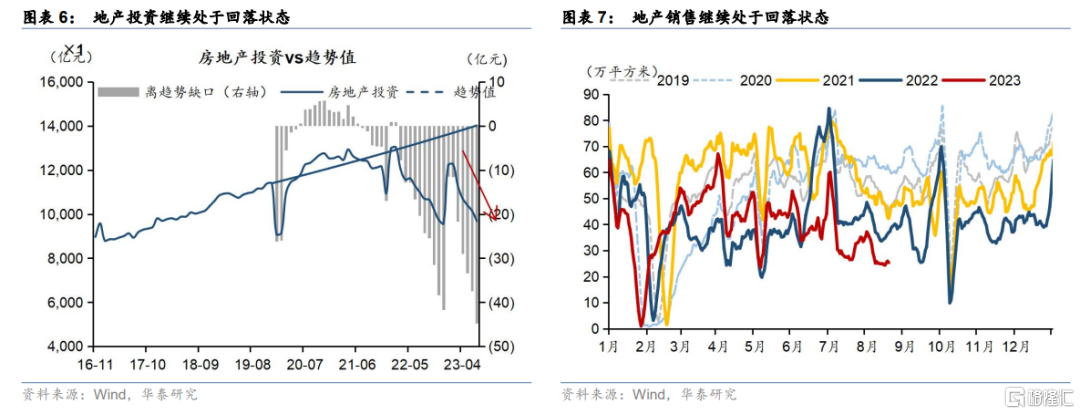

另一方面,更为关键的是,地产走势仍待逆转。资金受限的情况下6月地产投资财务支出的冲量迹象不明显,且7月仍有回落,8月高频尚未企稳,对固投产生持续拖累,这是当前的焦点问题。

工增为何低于万得一致预期且与高频数据背离?

一方面,我们发现,经济压力较大时期,经常出现季末突击生产,比如2019年的每个季度、2022年三季度等都出现了工增同比季度末上翘,随后下个季度初回落的现象。

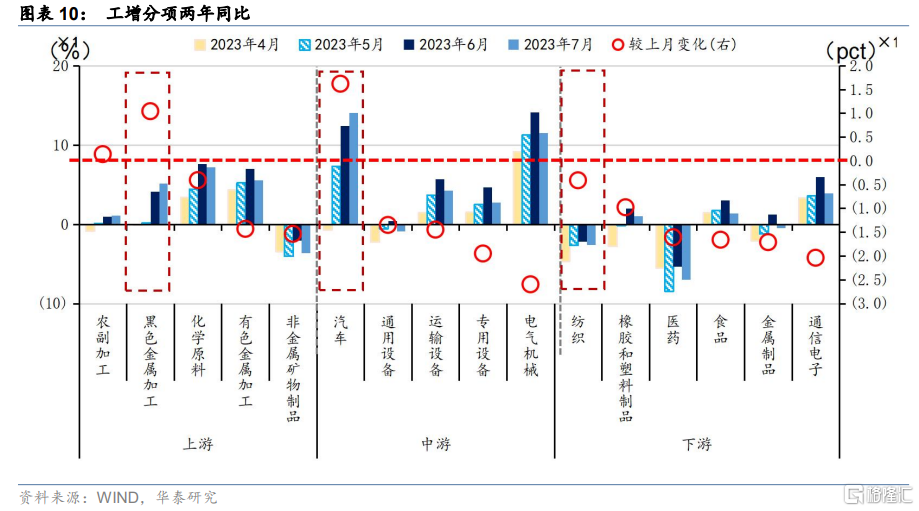

另一方面,工增的走势也和需求端数据对应。投资、消费都在6月上行、7月回落,对应的工增中的中下游行业也出现了6月上行、7月下跌的节奏,例如食品制造业→粮油食品,医药制造业→药品,纺织业→服装,专用/通用设备→固投等,都呈现类似特征。

为何高频显示生产较强?实际上,高频指示的行业生产与实际工增没有太大冲突,例如高炉开工率→黑色工增、织机负荷率→纺织工增等,只是其他没有高频数据的行业例如电气机械等出现了较大回落,造成了高频和工增背离的现象。

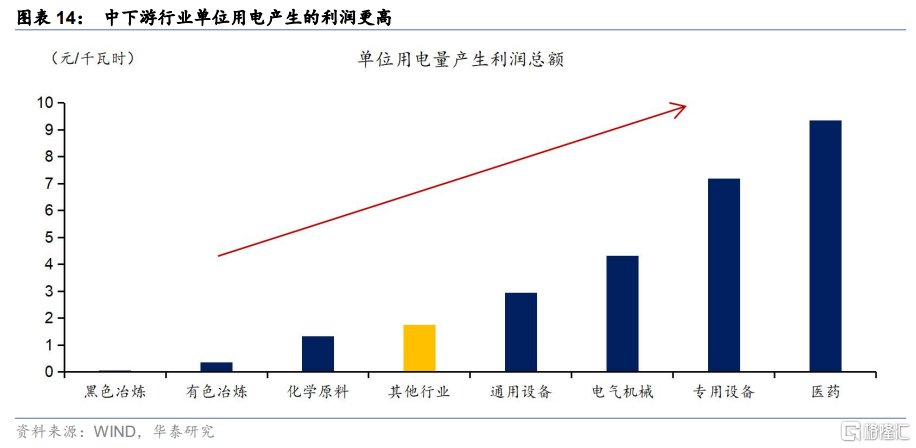

工增为何和用电量背离?我们认为主要是用电量结构与工业增加值结构不同。从单位产值用电量看,上游>中下游。用电量占比方面,2022年全年,上游的黑色、有色、化学原料三个产业用电量占全部工业用电量的33.8%。工增占比方面,由于没有工增细分数据,我们用工业企业利润代替,黑色等三个行业的利润占比12.5%,显著小于用电量占比。

6月生产的特点是增加值较高但耗电量较低的中下游产业生产更强,7月的特点是耗电量较高但增加值较低的上游行业生产更强,由此造成6-7月用电量和工增背离。

暂时和口径因素背后更重要的是经济内生动能仍在修复

总结来看,7月经济数据与高频数据和市场预期形成背离,归因一下:(1)台风天气的影响相对较小;(2)统计口径解释了部分高频数据的背离,例如用电量和工增的结构差异、社零与消费高频的范围差异;(3)但更为主要的原因是,季度末冲量和季度末突击生产后的回归、购物节消费透支等因素。尽管这些因素是暂时性因素,但企业生产支出规划、居民精打细算等行为的根源是经济循环仍待畅通、内生动能仍待修复。

往前看,工增、社零、基建、制造业等数据环比不宜线性外推,但内生动能仍制约其修复弹性;而地产的下行趋势仍是最值得关注的焦点,8月地产高频待逆转,黑色等上游行业的季节性补库可能提前结束。全年经济增速目标的实现需要经济尤其是地产实现企稳,继续关注政策落地和效能。

风险提示

政策推进不及预期:政策落实节奏存在不确定性,若后续政策推进不及预期,经济修复速度可能偏缓。

海外高利率环境制约货币政策力度:货币政策是稳增长的重要抓手,但海外经济韧性的情况下高利率可能持续较长时间,人民币汇率承压制约货币加力空间。

注:本文来自华泰证券股份有限公司2023年8月22日发布的《如何理解7月基本面的诸多背离?》,报告分析师:张继强 S0570518110002,吴靖 S0570523070006,陈明华 S0570123070092,更多股票资讯,关注财经365!