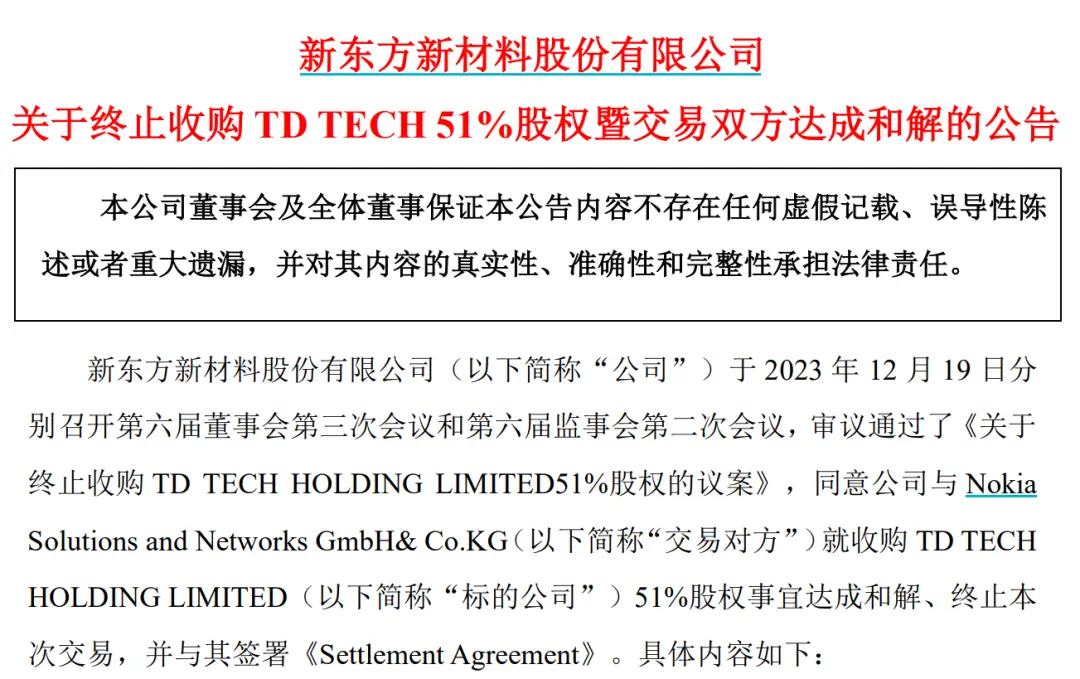

12月19日晚间,东方材料(603110.SH)宣布终止收购诺基亚(Nokia)下附属公司,这场价值 21亿元的收购案降下帷幕,为之筹划的 20亿定增计划也同步终止。

这场收购吸睛元素颇多:一是与老牌手机厂商诺基亚有关,二是东方材料主营业务为油墨生产销售,属于跨界并购;三是,对东方材料而言这是一场“蛇吞象”式的收购:四是,华为罕见的公开反对,这一切让此次收购行动赚足眼球。

从4月东方材料发布收购消息、华为当晚表示反对之后,这场收购案即进入拉锯状态。

9月,交易对方单方面要求终止股权转让,此举意味着为这场收购案已被画上句号。但只是直至现在才彻底尘埃落定。

12月20日,东方材料对以投资者身份致电的21世纪经济报道记者表示:“(终止)没有原因,就是达成和解,没有支付终止费。”

显然,华为的反对在此次交易中发挥的作用不言而喻。尽管此番收购搁浅,但东方材料表示将继续转型升级。

华为罕见公开反对

时间拨回到4月9日。

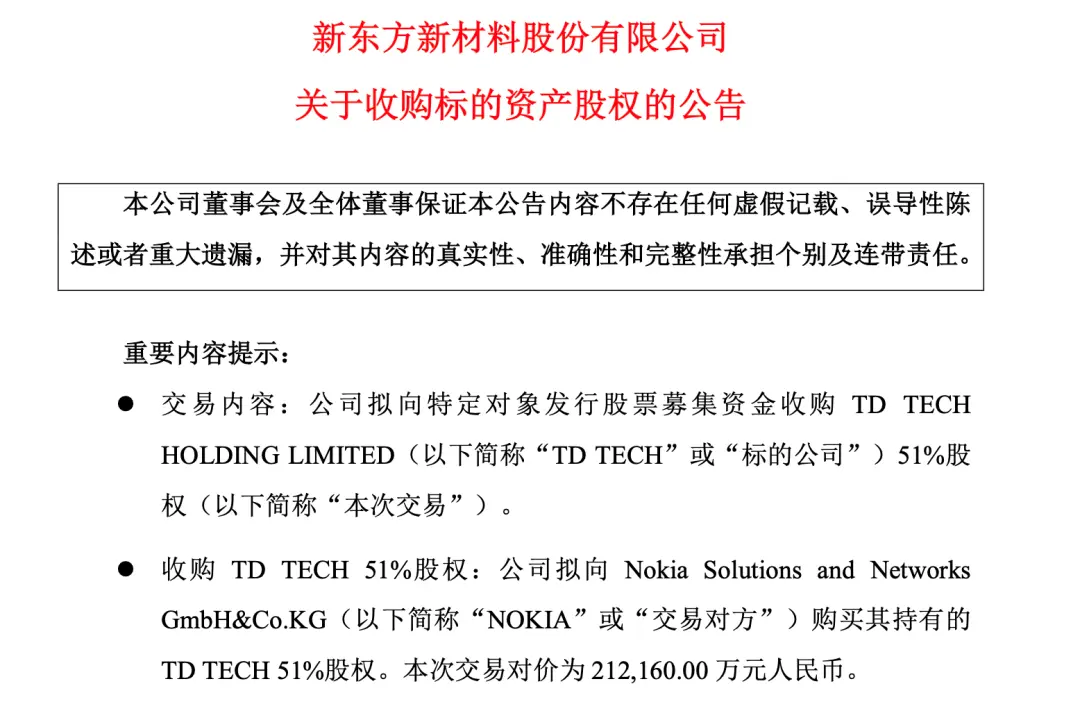

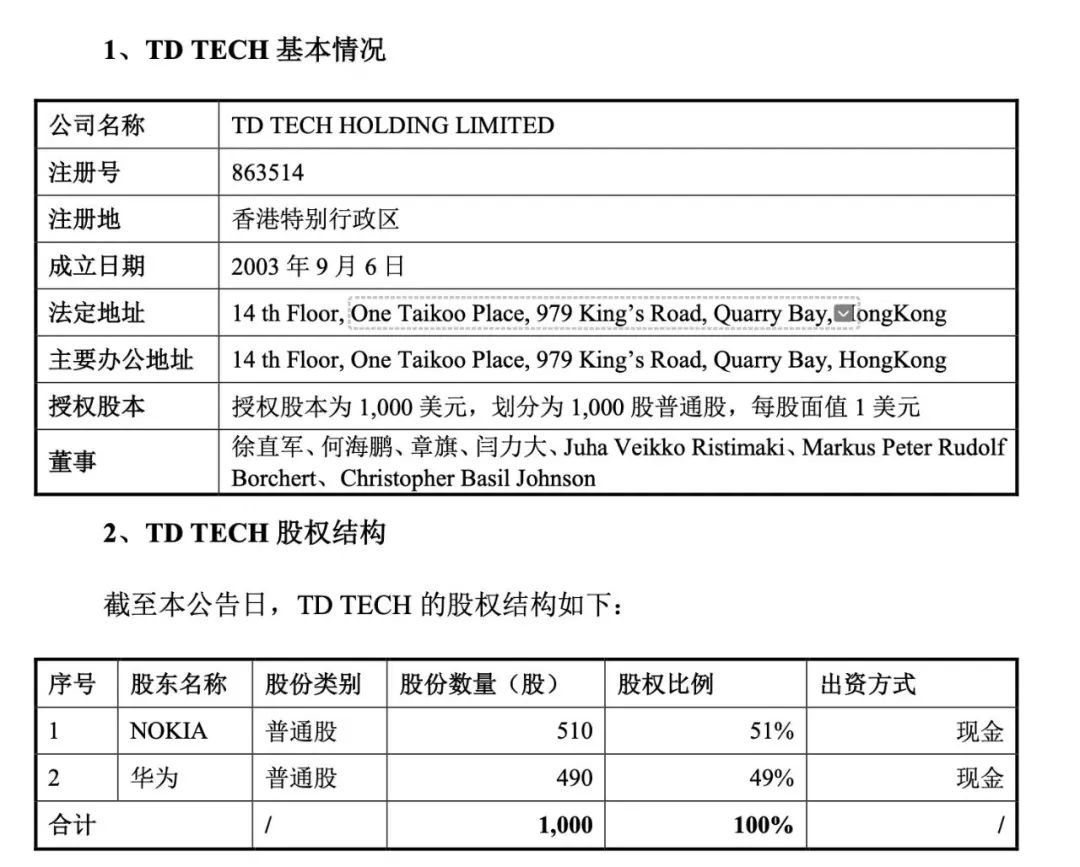

当日,东方材料发布多份公告,称拟向Nokia Solutions and Networks GmbH&Co.KG(以下简称诺基亚)购买其持有的TD TECH 51%股权。本次交易对价为 21亿元。

为了完成这项收购,东方材料拟同步向特定对象发行股票募资不超过20亿元,项目投资总额与本次募集资金投入差额部分,将由公司以自有资金或银行信贷等方式自筹解决。

东方材料收购TD TECH股权主要是看中其全资控股子公司鼎桥通信、孙公司成都鼎桥的业务。两家公司是行业客户通信联接解决方案提供商,主要从事无线通信技术和产品的研发和销售,在国内政企市场拥有较多大客户,在全球范围内也拥有丰富的客户资源,其收入规模较大、增长速度显著。“长期来看,具有为上市公司持续、稳定贡献利润的潜力。”

更确切地说,东方材料看中的或是华为的资源。持有TD TECH剩余49%的股权的正是华为。因此,标的公司业务和华为高度关联:在技术方面,标的公司部分产品基于华为授权,在华为的底层技术或已有产品基础上进行开发和优化;在销售方面,标的公司部分产品的销售与华为合作。

对一沾“华为概念”就涨的资本市场来说,东方材料的此番收购无疑具有重大魅力。

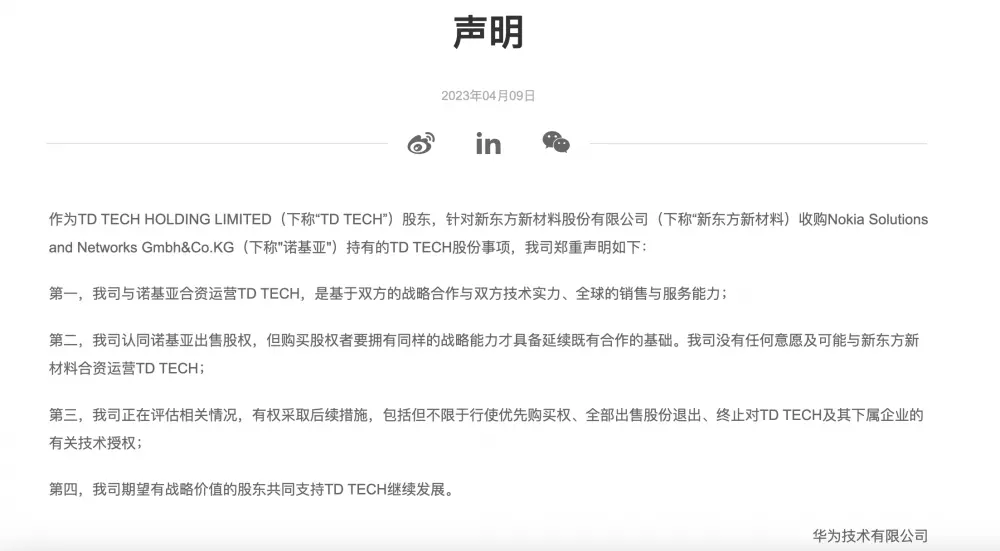

但“成也萧何败也萧何”,当晚,华为就罕见地快速发声,公开反对这次收购。

华为称,“认同诺基亚出售股权,但购买股权者要拥有同样的战略能力才具备延续既有合作的基础。我司没有任何意愿及可能与新东方新材料合资运营TD TECH。”

同时,华为还表示正在评估相关情况,有权采取后续措施,包括但不限于行使优先购买权、全部出售股份退出、终止对TD TECH及其下属企业的有关技术授权。

华为旗帜鲜明反对,让东方材料陷入十分被动的局面。本来公司股价还处于高位,4月10日,东方材料连续收获三个跌停,并长时间延续下跌趋势。

9月,东方材料公告称收到交易对方通知,其单方面要求终止《股权转让协议》,本次交易可能终止。直至12月,本场交易正式宣布终止。

值得注意的是,根据此前东方材料与诺基亚签署的股权转让协议,若因东方材料原因未能完成协议交割,东方材料需向诺基亚支付2900万元至8486.4万元的终止费。如今来看,东方材料省去了这笔终止费。

12月20日,被问及华为反对在此交易中的影响,东方材料对21世纪经济报道记者表示,“公司与华为的关系并没有因为此次事件受到影响,华为的反对对此次交易停止没什么影响,主要是基于公司现阶段战略做的选择。”

“蛇吞象”式跨界收购

就算没有华为的反对,这项收购案的进行或也存在较大难度。

“在整体融资环境不振,如此大额的定增方案不一定能获得支持。而且针对跨界收购,监管一直是强监管的态势。”一位了解资本市场的投行人士表示。

东方材料对TD TECH的收购堪称“蛇吞象”,TD TECH 2022年末总资产57.52亿港元,负债42.71亿港元,东方材料2022 年三季末总资产8.06亿元,负债1.43 亿元,二者体量相差较大。TD TECH拥有员工数量2016人,而东方材料去年底的员工数量为366人。

同时,东方材料主要从事软包装用油墨、复合用聚氨酯胶粘剂以及PCB电子油墨等产品的生产销售。标的公司是行业客户通信联接解决方案提供商,与上市公司属于不同行业。

尽管公司称想通过此次收购切入无线通信、终端产品和物联网赛道,形成“油墨+通信”双主业运行的经营模式,实现多元化、科技化的战略转型升级,但跨界经营的风险也显而易见。

在上交所发出的监管函中,就要求公司具体说明本次进行跨行业收购的目的和主要考虑,是否具备通信行业相关管理、技术、人员等方面的能力储备。而从回复来看,上市公司在通信领域并不具备相关技术。

从上市公司层面来看,东方材料此番收购或许也是主业不振之下的无奈之举。

近年来,随着宏观经济局势和市场环境的剧烈变化,上市公司主营业务受到较大影响。2022年原材料成本处于历史高位,极大地压缩了下游化工企业的利润空间。

实际上,自上市以来,东方材料的业务规模就一直在原地踏步,营收维持在4亿元左右,净利润呈现下滑趋势。2021年实现净利润5569万元;2022年降至1972万元;今年前三季度,实现净利润1494万元。

在此情形下,东方材料迫切寻找出路,一个方向就是——超算。

今年8月,公司出资1000万元投资设立全资子公司东方超算科技有限公司(简称东方超算),旨在实现向多元化、科技化的战略转型升级。11月,东方材料董事会同意向东方超算增资1.9亿元。增资完成后,东方超算注册资本将增加至2亿元。

当谈及此次收购之后的打算,东方材料对记者表示:“我们还是继续进行转型,主要依托东方子公司东方超算。”更多股票资讯,关注财经365!