从成交情况热度来看,二季度整体维持低位,近期成交换手有所提振

主要观点

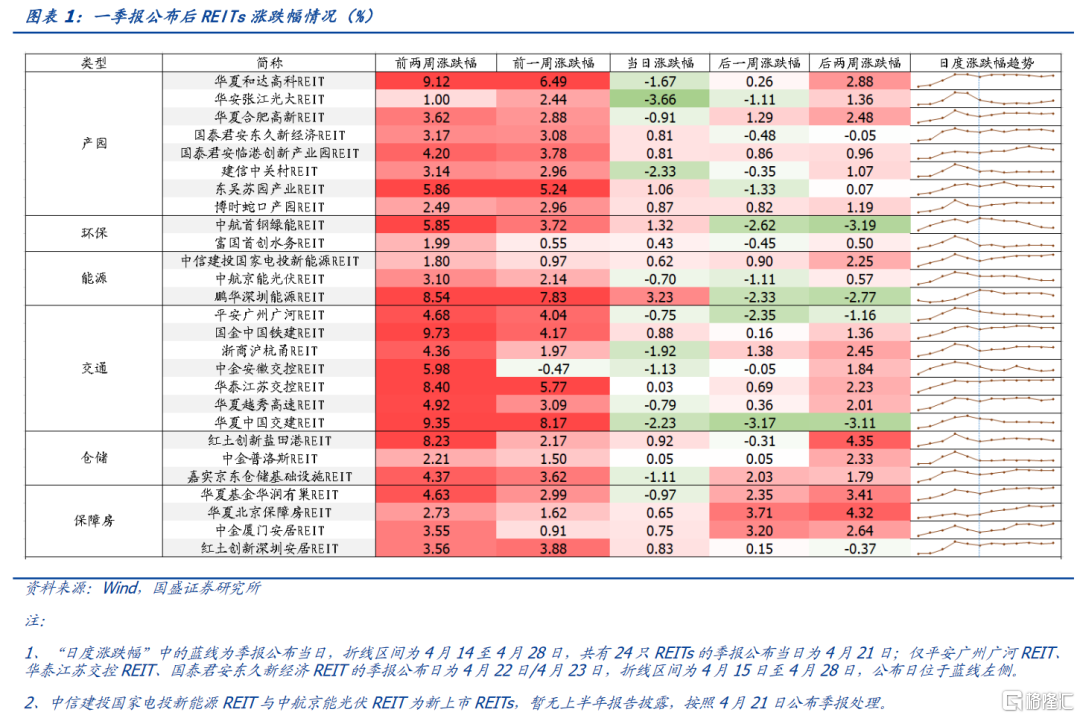

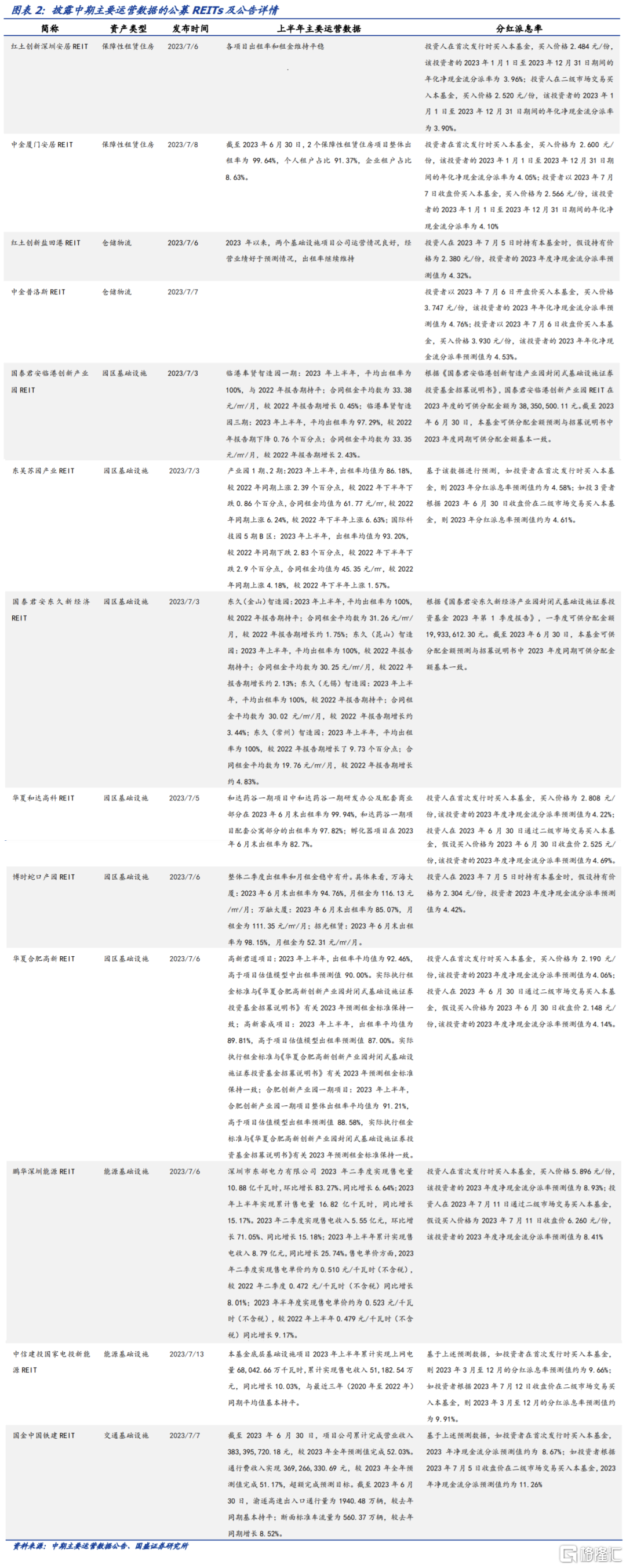

回顾REITs季报发布前后的行情,季报发布前政策利好叠加部分业绩较优的产品提前发布业绩预告,呈现普涨的态势。季报发布当天不同REITs表现涨跌互现,季报发布后整体二级价格因二季报表现不同而分化,尤其是跟随可供分配现金流完成的情况。季报发布前两周,7月5日晚间,多家基金管理人纷纷发布公告称,公司旗下部分FOF基金将公募REITs纳入投资范围,市场情绪扭转。同时, 13只REITs在7月3日到7月13日(季报发布前一周到两周的时间)期间首次发布经营预告,叠加效应导致REITs季报发布前两周,板块普涨,且高速板块涨幅居前。虽然公募REITs市场整体对于基本面表现钝化,但季报后仍有短期的季报行情。发布季报当天根据季报情况板块分化。跌幅最大的为华安张江光大REIT、建信中关村REIT,当日下跌3.66%、2.33%。由于二季度招租进展低于预期,华安张江光大REIT首发项目张江光大园项目出租率环比一季度持平,为70.57%,新项目不考虑哲库退租,出租率为94.05%;建信中关村REIT甚至出租率环比一季度进一步下探,引发抛盘。其次为中国交建REIT,由于恢复不及预期,可供分配现金流完成度较低。表现较好的为鹏华深圳能源REIT、普洛斯REIT和临港创新产业REIT。季报发布后一周的时间,仍处在季报行情中,根据季报表现(尤其是可供分配现金流完成度情况)有所分化。季报发布后第二周,市场情绪好转,且保障房及仓储这类债性更强的产品表现更好。

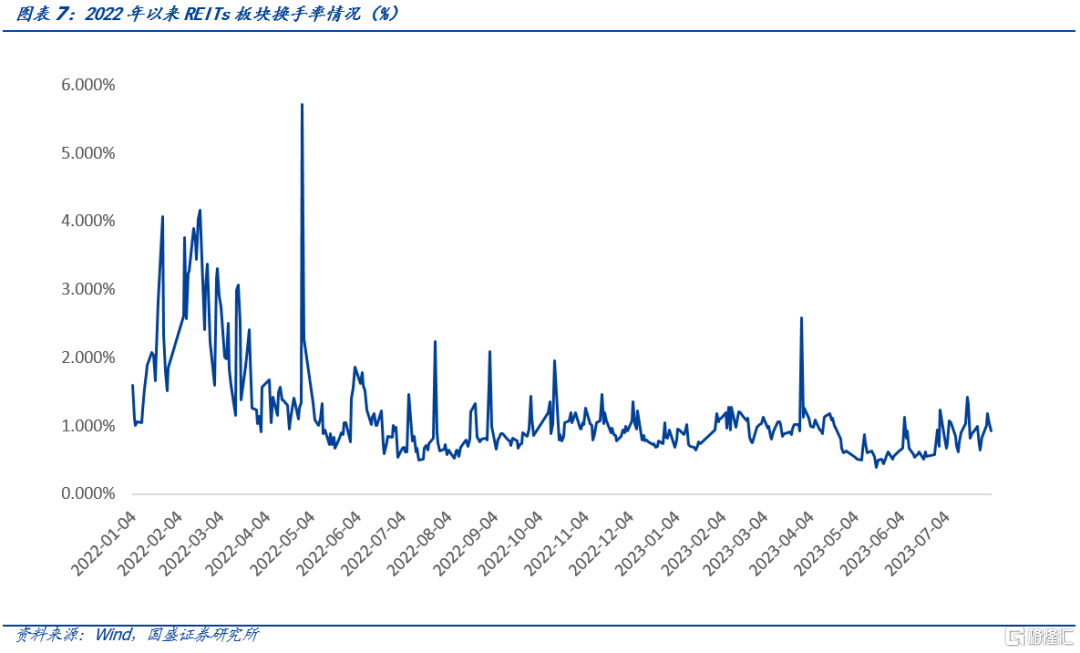

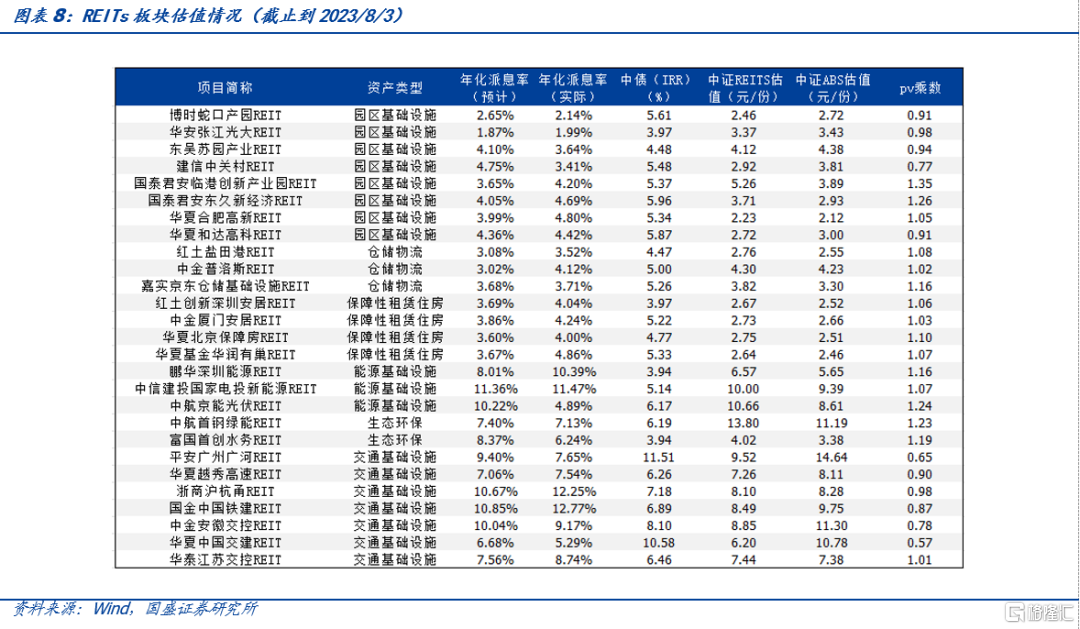

从成交情况热度来看,二季度整体维持低位,近期成交换手有所提振,但目前增量资金进场有限,后续仍需观察增量资金行为。一季报发布前后,整体REITs板块的换手率一度到0.5%附近,7月6日以来,公募REITs市场在FOF进场等政策利好下情绪好转,换手率明显提升至1%上下。我们分别计算了2023年预期可供分配现金流下、以及实际H1年化下的各只产品的派息率。配置盘可结合派息率及IRR情况进行选择,方向上推荐关注整体景气度较好的能源类REITs、生态环保类REIT、以及经营更为稳定的保障房类REITs。

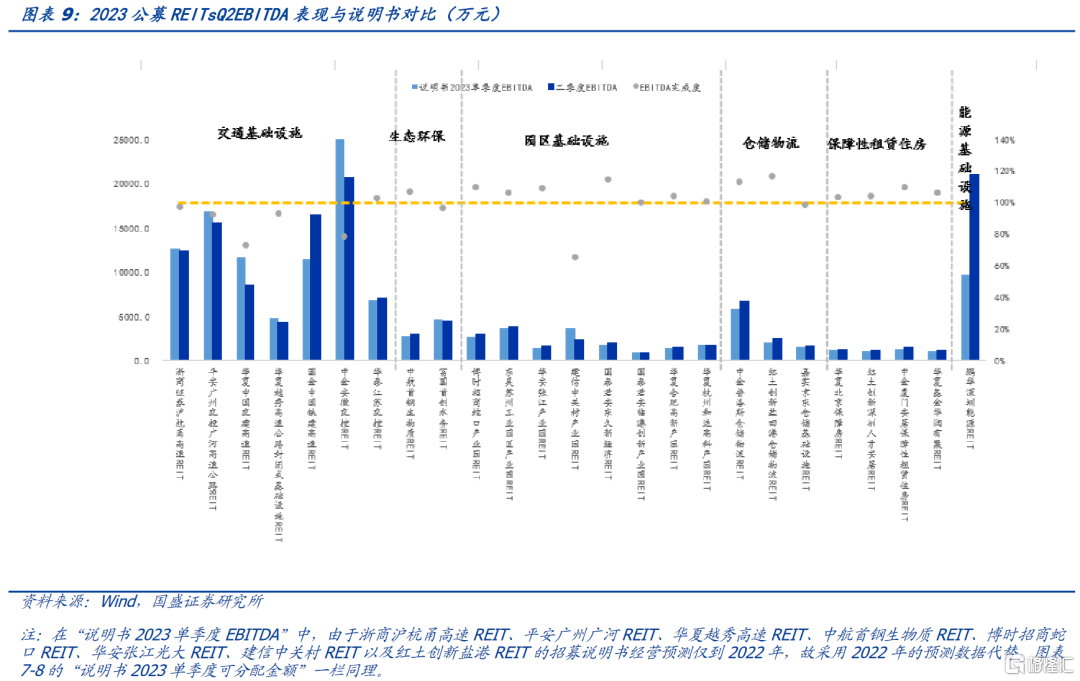

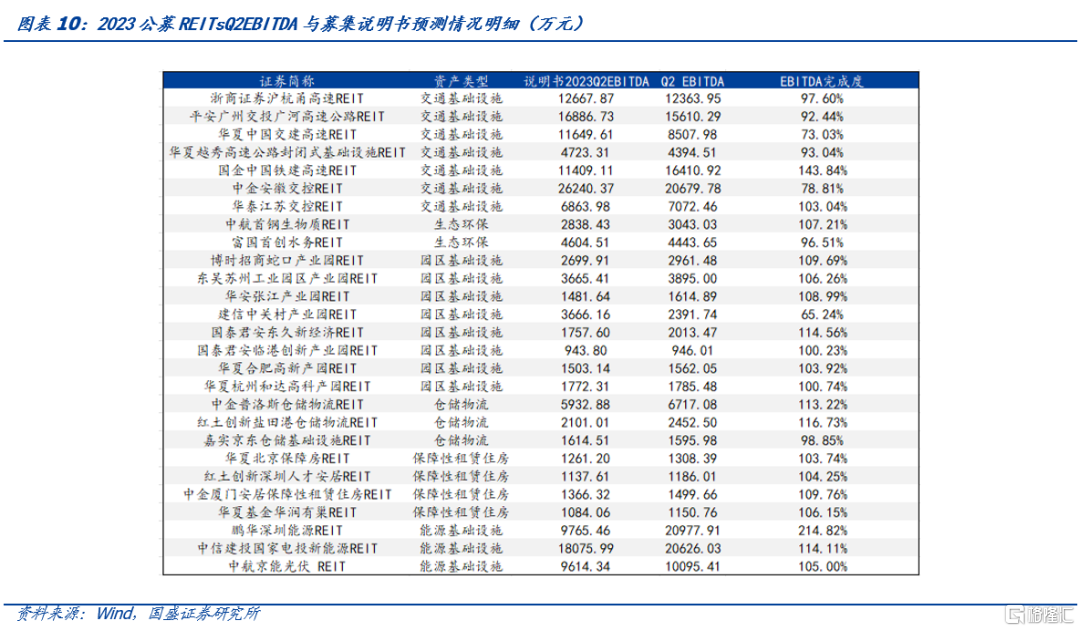

从Q2 EBITDA完成度来看,27只REITs中,19只超额完成,8只低于预期。高速类表现较弱,7只产品中,仅有国金中国铁建高速REIT和华泰江苏交控REIT两只完成预期。另外建信中关村由于招租不及预期,单季度完成度只有65.24%。表现最好的是鹏华深圳能源REIT。

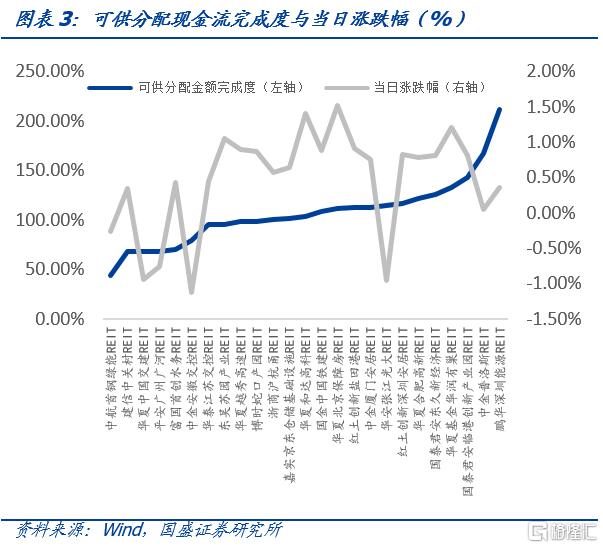

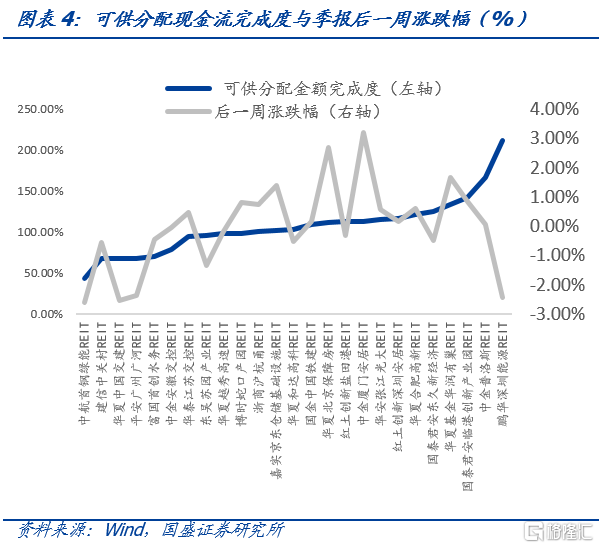

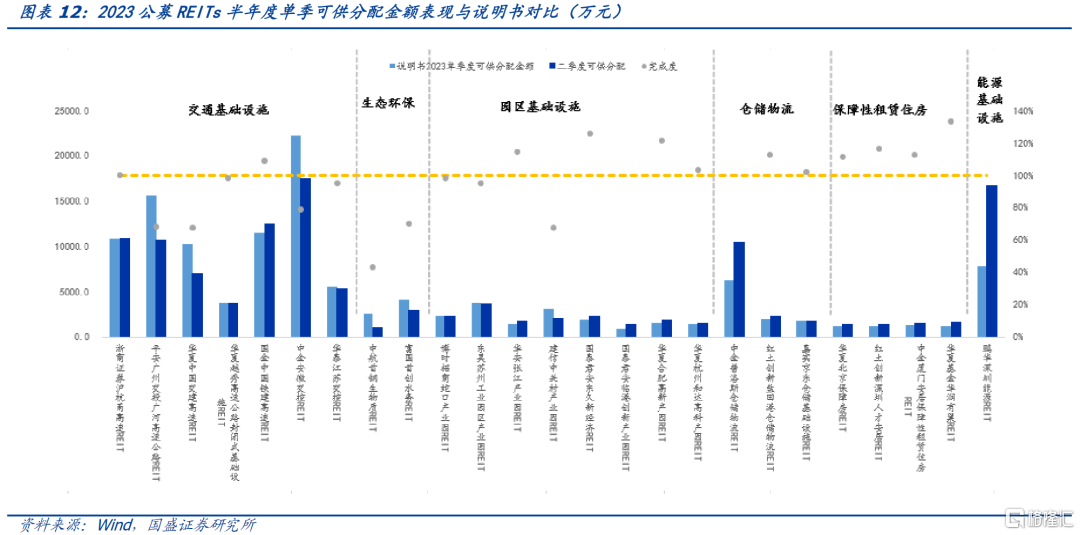

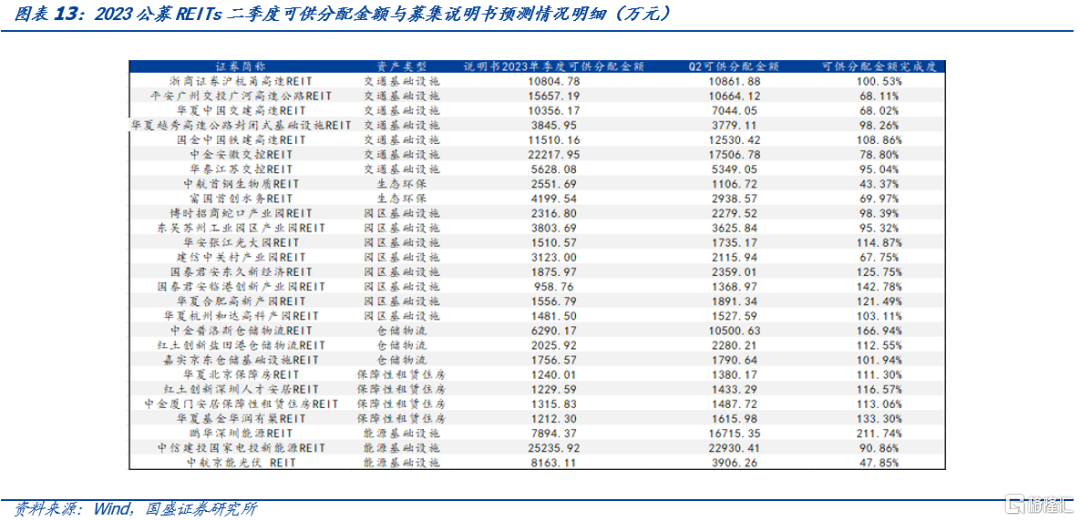

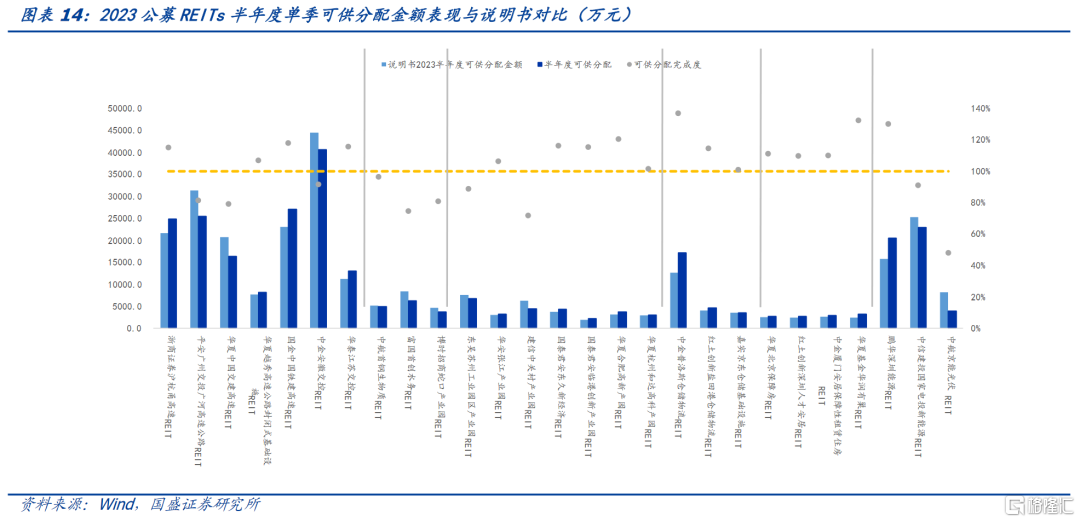

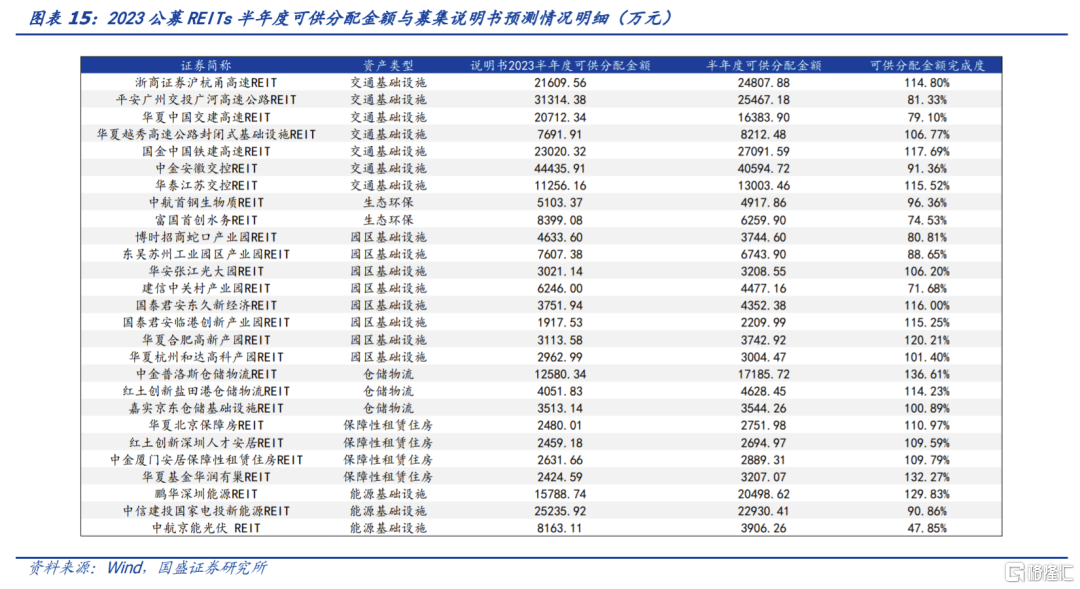

从Q2可供分配收益完成情况来看,27只REITs可供分配现金流中,15只超额完成,12只低于预期,整体产权类表现优于特许经营权类,保障房、仓储类资产表现稳定性突出。具体来看,高速公路类REITs二季度整体通行量环比下降,7只中5只未完成预期,仅国金铁建REIT、浙商沪杭甬REIT超额完成。生态环保类REITs中,中航首钢绿能REIT受到北京暴雨影响,需观察后续恢复进展。园区类REITs经营表现分化较大,其中张江光大REIT、建信中关村REIT出租率二季报均未企稳,关注后续招租进展。其他二线城市产业园REITs表现尚可,厂房REITs经营表现稳健。仓储类、保障房类REITs均超额完成,运营情况继续维持稳定。能源类REITs整体运营情况较好,京能光伏REIT和国电投新能源REIT应收账款占用较大,若将应收回收,可供分配现金流也为超额完成。

风险提示:政策不及预期、项目运营超预期、披露口径偏差。

报告正文

1、二季报行情演进及后续展望

回顾REITs季报发布前后的行情,季报发布前多家基金管理人纷纷发布公告称,公司旗下部分FOF基金将公募REITs纳入投资范围,提振了市场信心;以及部分业绩较优的产品提前发布业绩预告,整体板块情绪较高,呈现普涨的态势。季报发布当天不同REITs表现涨跌互现,季报发布后整体二级价格因二季报表现不同而分化,尤其是可供分配现金流完成的情况。

季报发布前两周,7月5日晚间,多家基金管理人纷纷发布公告称,公司旗下部分FOF基金将公募REITs纳入投资范围,市场情绪扭转。同时,国泰君安临港创新产业园REIT、东吴苏园产业REIT、国泰君安东久新经济REIT、华夏和达高科REIT、红土创新深圳安居REIT、红土创新盐田港REIT、博时蛇口产园REIT、华夏合肥高新REIT、 鹏华深圳能源REIT、中金普洛斯 REIT、国金中国铁建REIT、中金厦门安居 REIT和中信建投国家电投新能源REIT等13个REITs在7月3日到7月13日(季报发布前一周到两周的时间)期间发布经营预告,叠加效应导致REITs季报发布前两周,板块普涨,且高速板块涨幅居前。

发布季报当天根据季报情况板块分化。跌幅最大的为华安张江光大 REIT、中金安徽交控REIT,当日下跌0.96%、1.13%。由于二季度招租进展低于预期,华安张江光大REIT首发项目张江光大园项目出租率环比一季度持平,为70.57%,新项目不考虑哲库退租,出租率为94.05%:建信中关村REIT 其至出租率环比一季度进一步下探引发抛盘。其次为中国交建REIT,由于恢复不及预期,可供分配现金流完成度较低。表现较好的为鹏华深圳能源 REIT、普洛斯 REIT 和临港创新产业REIT。

季报发布后一周的时间,仍处在季报行情中,根据季报表现有所分化。季报发布后第二周,市场情绪好转,且保障房及仓储这类债性更强的产品表现更好。

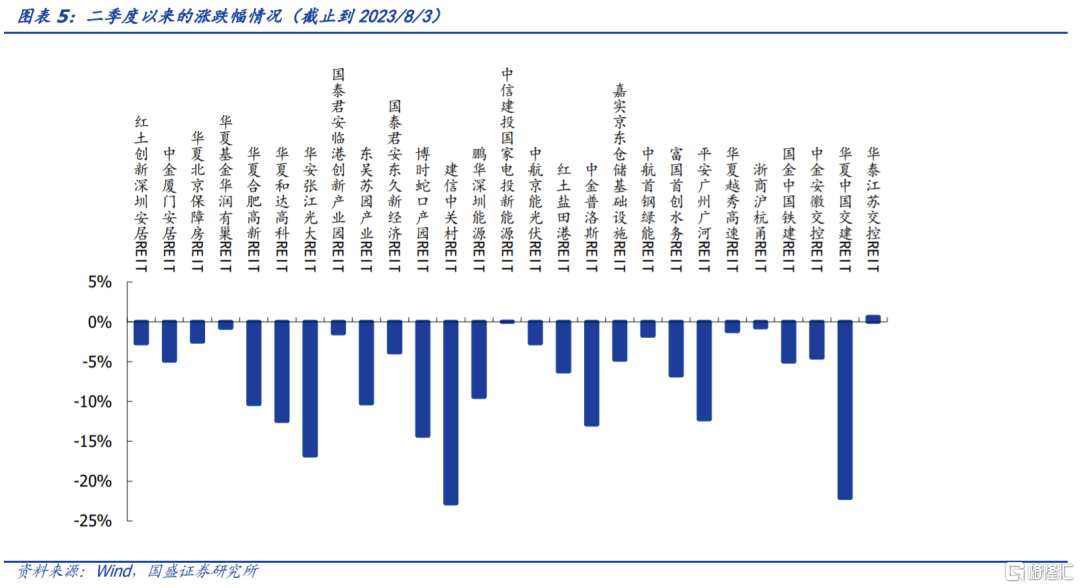

二季度以来,二级市场除了中信建投国家电投新能源REIT、华泰江苏交控REIT,其他REITs均出现不同程度的下跌,跌幅较大的出现在园区类和交运类,建信中关村REIT和华安张江光大REIT二季度以来分别下跌22.81%、16.77%;华夏中国交建REIT和平安广州广河REIT二季度以来分别下跌22.11%、12.22%。

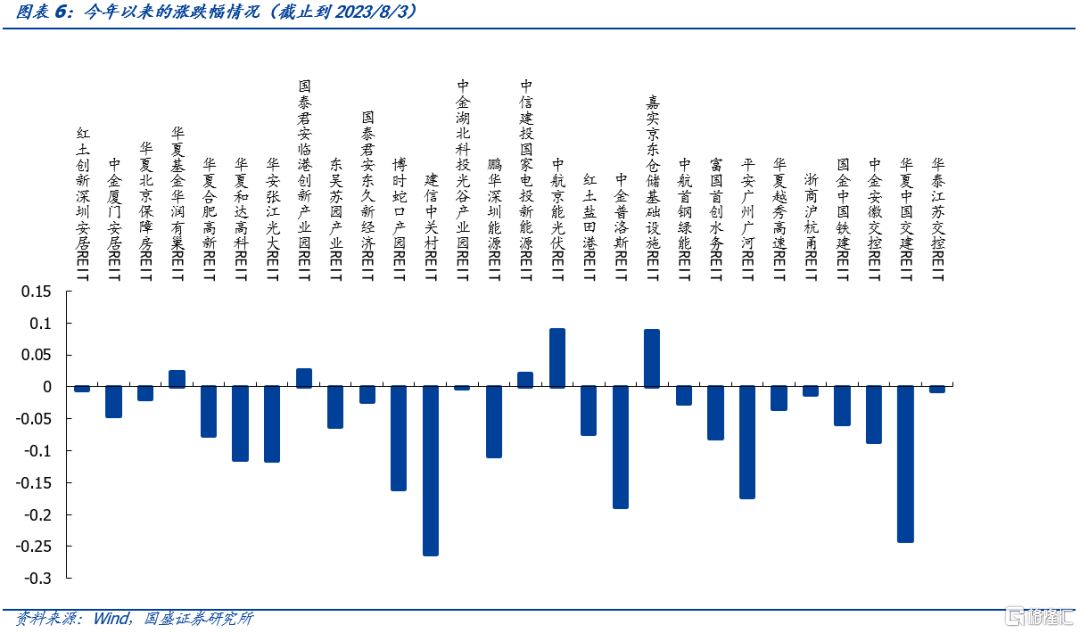

从今年以来的表现来看,二级市场除了华夏基金华润有巢REIT、国泰君安临港创新产业园REIT、中信建投国家电投新能源REIT、中航京能光伏REIT和嘉实京东仓储基础设施REIT,其他REITs 均出现不同程度的下跌,跌幅较大的 REITS 出现在园区类和交运类建信中关村REIT和博时蛇口产园 REIT今年来分别下跌26.21%、16.06%;华夏中国交建REIT、平安广州广河 REIT 今年来分别下跌24.18%、17.3%。

从成交情况来看,二季度整体维持低位,近期成交换手有所提振,一季报发布前后,整体REITs板块的换手率一度到0.5%附近,7月后换手率明显提升至1%上下。

整体来看,7月6日以来,公募REITs市场在FOF进场等政策利好下情绪好转,但目前增量资金进场有限,后续仍需观察增量资金行为。我们分别计算了2023年预期可供分配现金流下、以及实际H1年化下的各只产品的派息率。配置盘可结合派息率及IRR情况进行选择,方向上推荐关注整体景气度较好的能源类REITs、生态环保类REITs、以及经营更为稳定的保障房类REITs。

2、二手报经营情况:高速环比弱化,产权类分化,清洁能源超预期

从Q2EBITDA完成度来看,27只REITs中,19只超额完成,8只低于预期。高速类表现较弱,7只产品中,仅有国金中国铁建高速REIT和华泰江苏交控REIT两只完成预期。另外建信中关村由于招租不及预期,单季度完成度只有65.24%。表现最好的是鹏华深圳能源REIT。

3、二季报可供分配情况:保障房、仓储类稳定性突出

从Q2可供分配收益完成情况来看,27只REITs可供分配现金流中,15只超额完成,12只低于预期,整体产权类表现优于特许经营权类,保障房、仓储类资产表现稳定性突出。具体来看,仓储类、保障房类REITs均超额完成,而二季度交运类7只中5只未完成2023年预期,生态环保的两单也均不达预期,产业园中,建信中关村REIT、苏州工业园和招商蛇口也未完成单季度预期值。

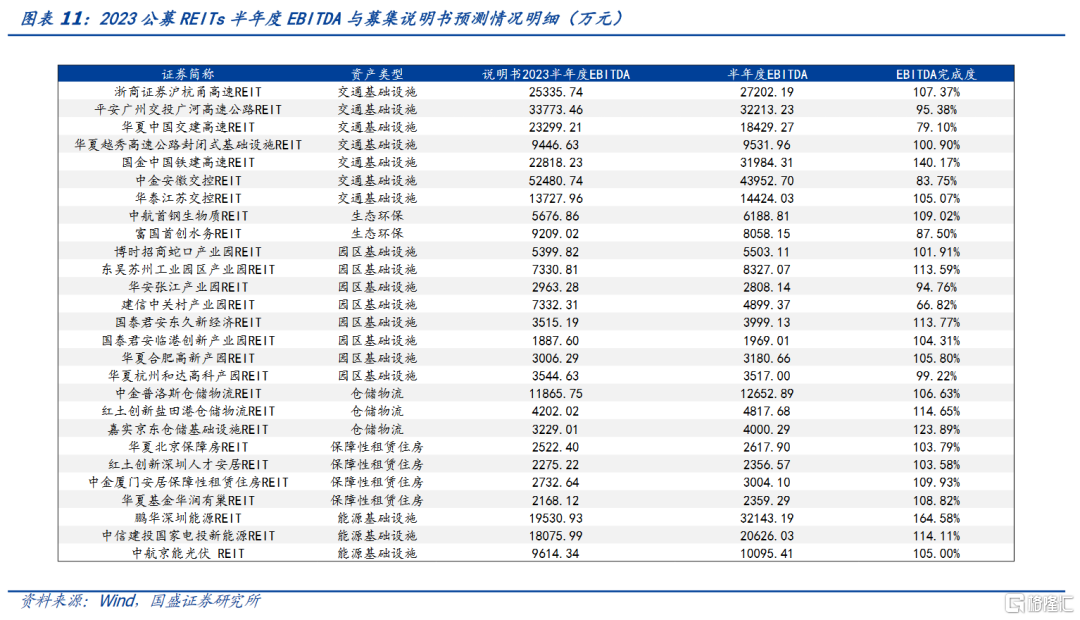

从上半年可供分配收益完成情况来看,27只REITs可供分配现金流中,17只超额完成,10只低于预期。

其中中金普洛斯仓储物流REIT、华夏基金华润有巢REIT的H1完成度领先,分别136.61%和132.27%,而建信中关村产业园REIT、中航京能光伏REIT垫底,完成度分别为71.68%和47.85%。中金普洛斯仓储物流REIT收入增长快,可供分配现金流足华夏基金华润有巢REIT完成度高主要源于出租率较高而建信中关村产业园REIT完成度低,是因为出租率的下降,华夏中国交建高速 REIT 完成度低主要是因为客车流量的下降。

4、具体项目经营情况整理

4.1 高速公路类REITs

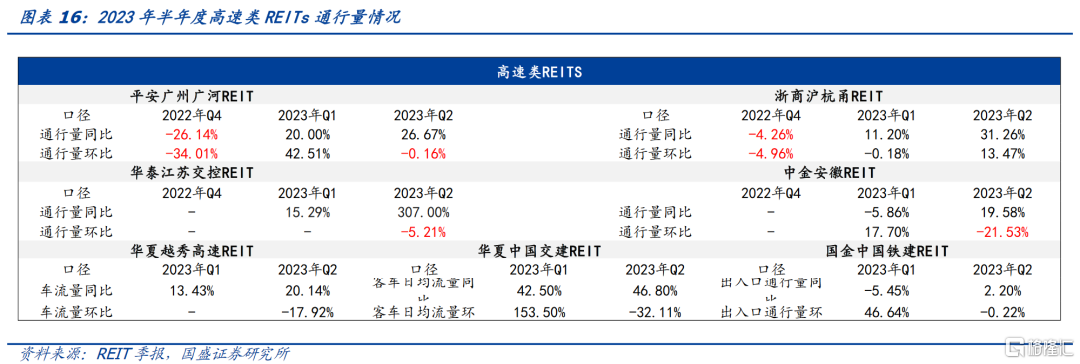

二季度高速公路类REITs整体通行量同比回升,环比下滑。平安广州广河REIT二季度收入同比上升22.59%、环比下降3.44%,二季度可供分配现金流同比下降15.79%;浙商沪杭甬REIT二季度收入同比上升34.79%、环比下降6.48%,二季度可供分配现金流同比增长44.79%;华夏越秀高速REIT二季度收入同比上升116.38%、环比下降11.00%,可供分配现金流同比增长114.21%;华夏中国交建REIT二季度收入环比下降7.51%,可供分配现金流环比下降24.68%。国金中国铁建REIT二季度收入环比上升8.00%,可供分配现金流环比下降13.95%。

4.2 生态环保类REITs

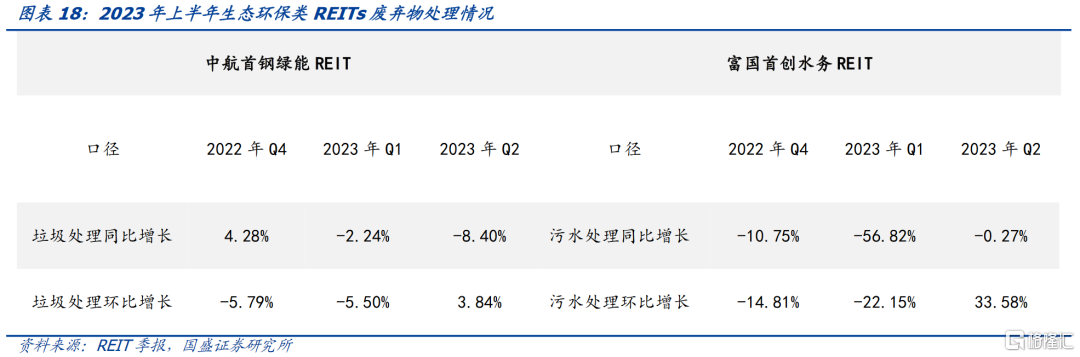

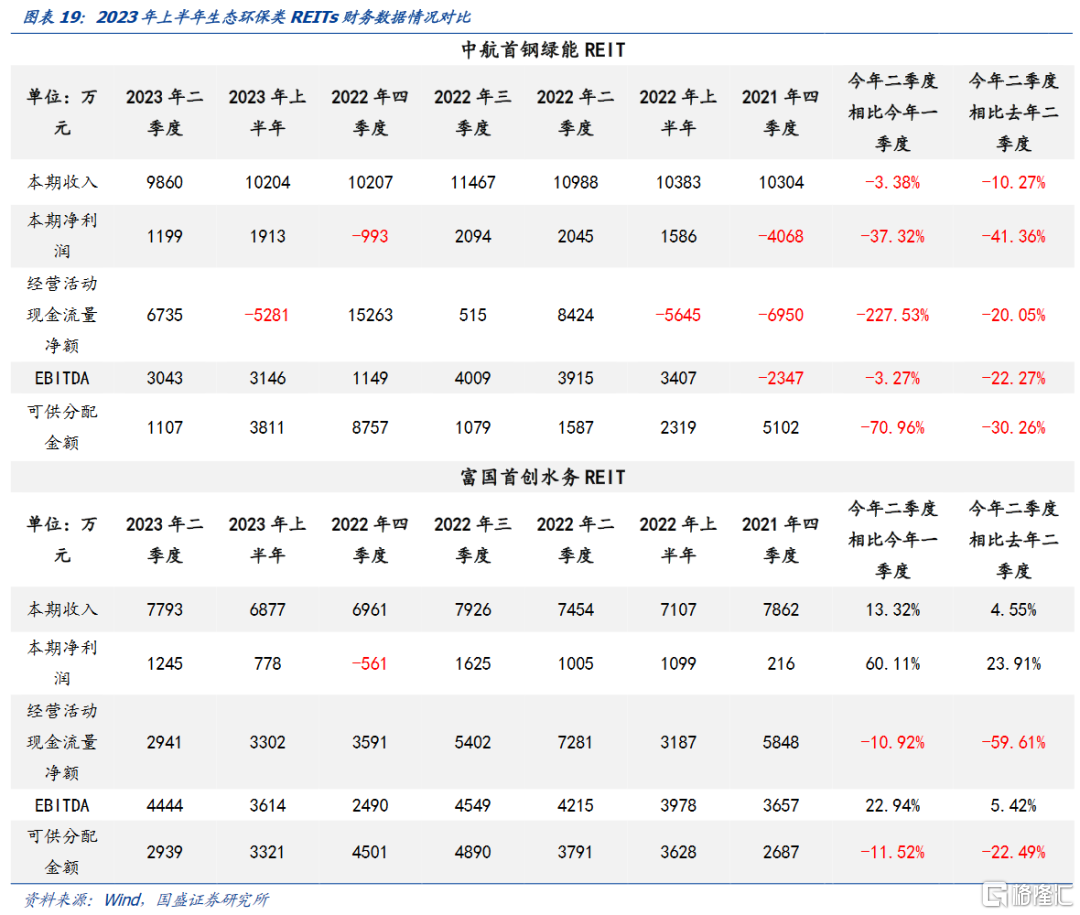

生态环保类产品中,中航首钢绿能REIT在2023Q2报告期内,生物质能源项目焚烧炉、汽轮发电机组等系统设备按计划进行常规停运检修,生活垃圾处理量、上网电量同比有不同程度的下降。可供分配金额二季度同比下降30.26%。

富国首创水务REIT污水处理量同比几乎持平,整体EBITDA二季度同比上升5.42%。可供分配金额同比下降22.94%,主因受尚未收到应由首创环保集团承担的596.1万元费用影响。

4.3 园区类REITs

具体分底层资产来看,园区类REITs经营表现分化较大,其中华安张江光大REIT、建信中关村REIT、博时招商蛇口REIT出租率在一季报时均未企稳,关注后续招租进展。其他二线城市产业园REITs表现尚可,厂房REITs经营表现稳健。

华安张江光大REIT首发项目张江光大园项目出租率环比一季度持平,2023Q2为70.57%,招租进展偏慢。新项目不考虑原第一大租户哲库退租,2023Q2出租率为94.05%。

建信中关村REIT出租率仍旧未见好转,自年初68.7%以来,年中出租率仍维持在相似水平(67.84%),2023年Q2 REIT收入和EBITDA同比均下滑明显。

博时招商蛇口REIT底层资产出租率较年底有所回升,23年6月末万海大厦出租率回升至95%、万融大厦出租率回升至88%,较3月末分别提升8和7个百分点。但由于新租户在本报告期内尚处于免租期内,导致平均出租单价有所下降。

东吴苏园产业REIT 2023年Q2收入环比下降2.50%,EBITDA环比下降12.12%。

华夏合肥高新产园REIT整体经营表现稳定,2023Q2项目出租率为91.18%,较上季度末出租率小幅提升。租金单价维持稳定。

华夏和达高科REIT出租率略有承压,其孵化器项目出租率由3月末的88%下降至6月末的82.7%,其和达药谷一期出租率较为平稳。

两单厂房REIT整体经营表现较为稳健。其中国泰君安东久新经济REIT整体经营表现稳健,项目维持满租状态,重要现金流提供方平均剩余租赁期限在3年以上。国泰君安临港创新产业园REIT2023Q2平均出租率为98.16%,较2023Q1平均出租率98.85%小幅下行,但也高于募集说明书95%的出租率预计值。

4.4 仓储物流类REITs

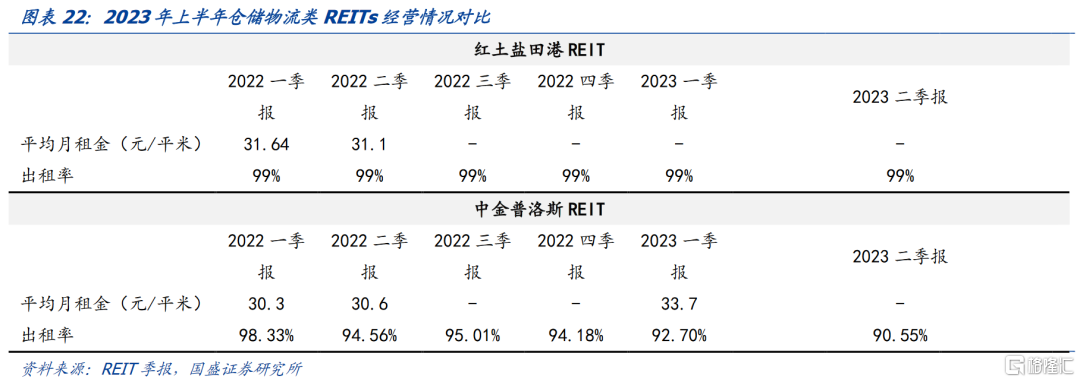

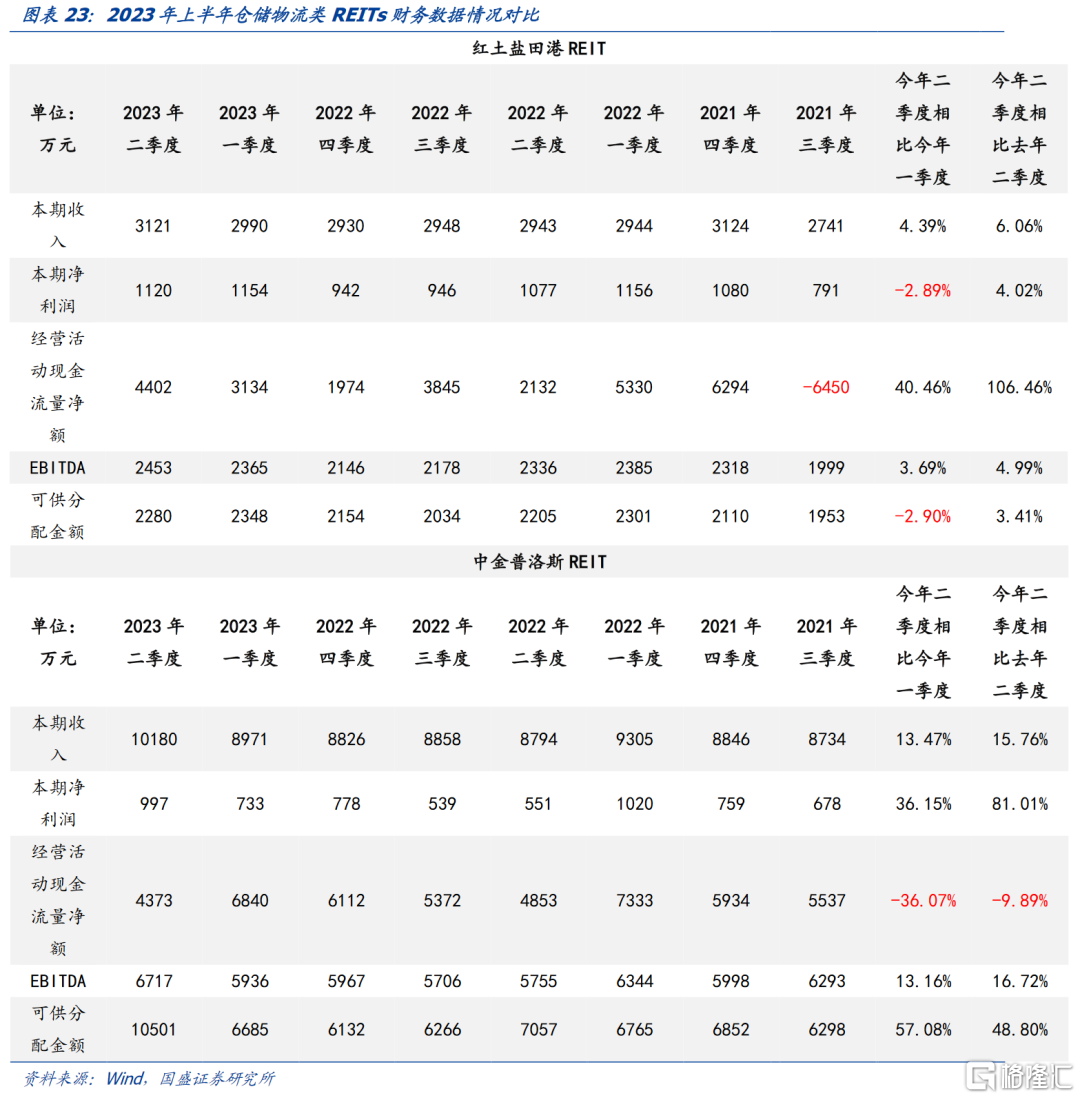

仓储物流类的运营情况继续维持稳定。2023Q2红土盐田港REIT的出租率继续稳定在99%,可供分配现金流较去年同期提高3.41%。2023Q2中金普洛斯REITQ2平均出租率为90.55%,相较2023年Q1末小幅降低2.15个百分点。

4.5 保障性租赁住房类REITs

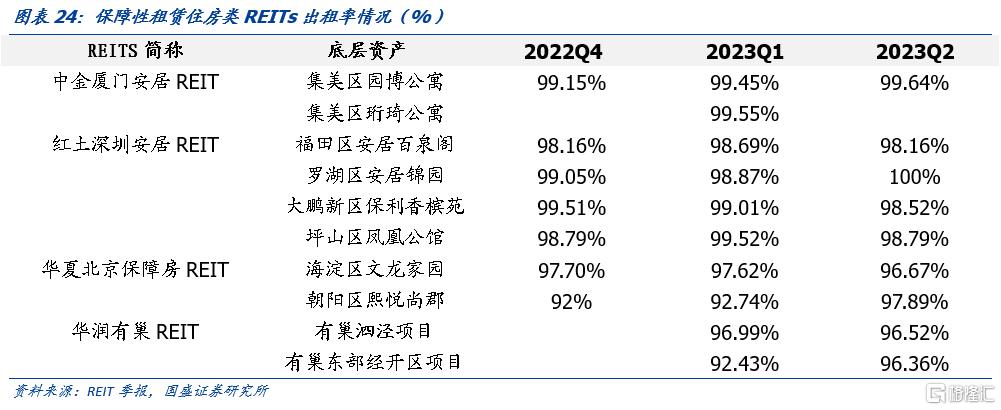

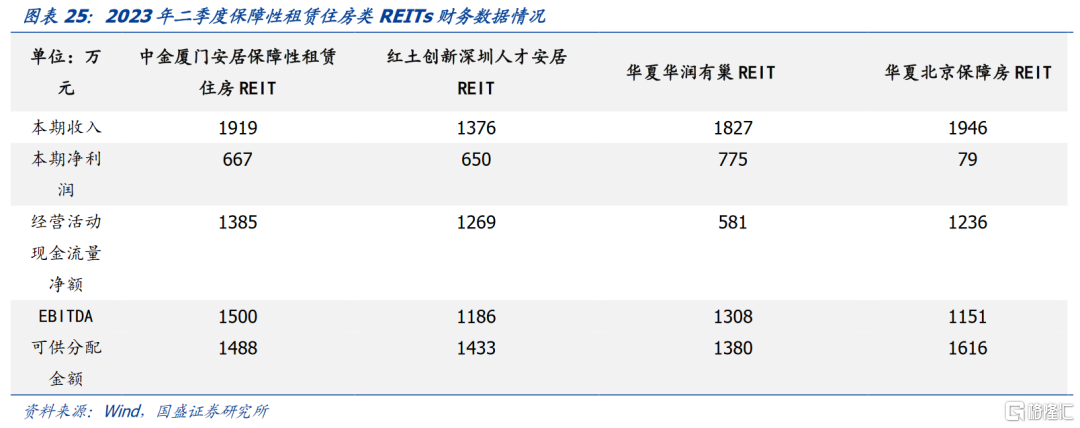

保障性租赁住房类REITs凭借其本身的特性,整体运营表现继续维持稳健。中金厦门安居保障性租赁住房REIT截至上半年末出租率为99.64%,可供分配现金流完成度为109.79%;红土创新深圳人才安居REIT中,截至上半年末,安居百泉阁项目保障性租赁住房出租率为98.16%、配套商业出租率为100%、配套停车场出租率为100%;安居锦园项目保障性租赁住房出租率为100%、配套停车场出租率为100%;保利香槟苑项目和凤凰公馆项目保障性租赁住房的出租率分别为98.52%和98.79%,可供分配现金流完成度为109.59%;华夏北京保障房REIT中,截至上半年末,文龙家园项目出租率为96.67%,熙悦尚郡项目出租率为97.89%,项目整体可供分配现金流完成度为110.97%。华润有巢REIT出租率整体也稳重有升,项目整体可供分配现金流完成度较好,为132.27%。

4.6 清洁能源类REITs

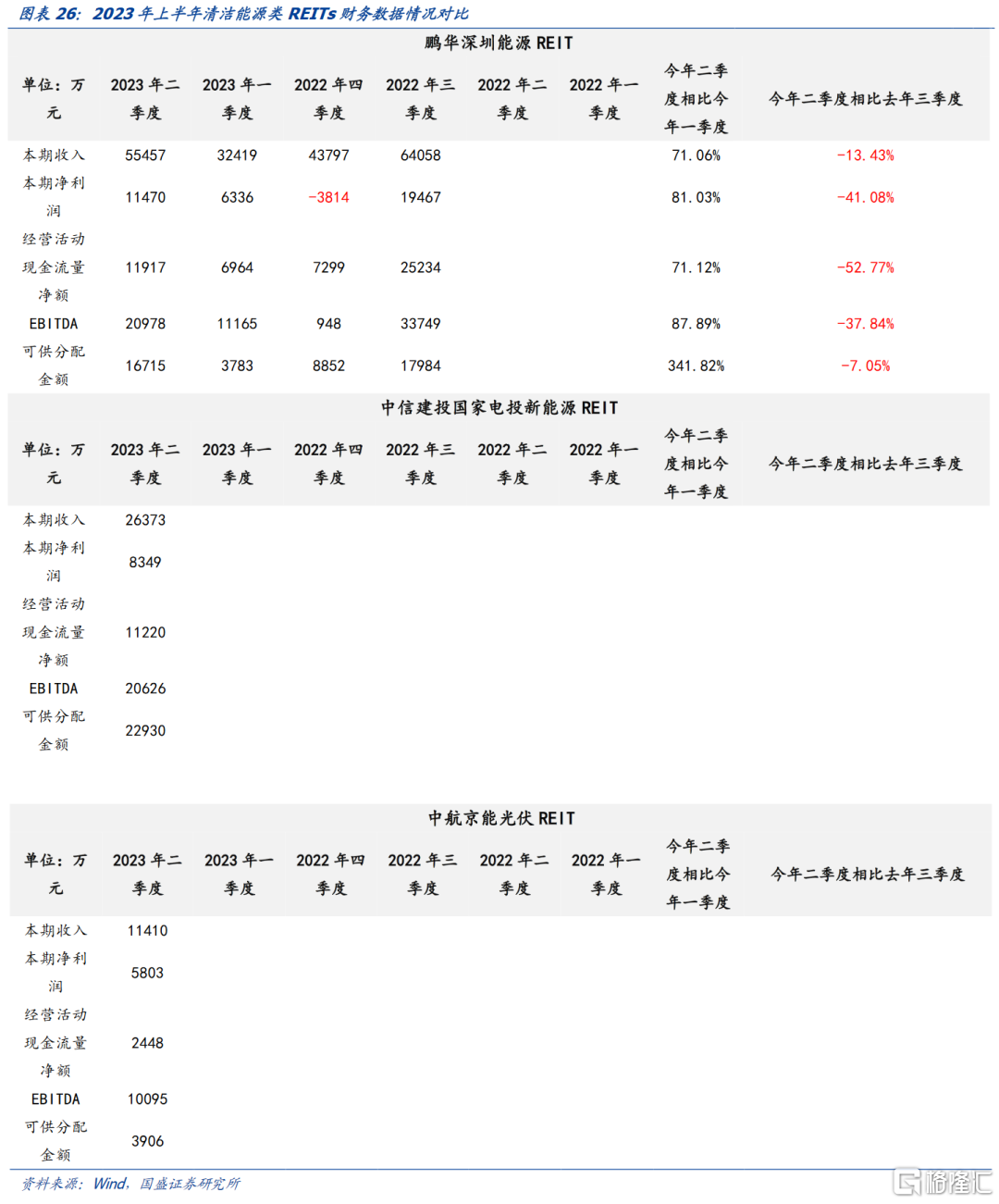

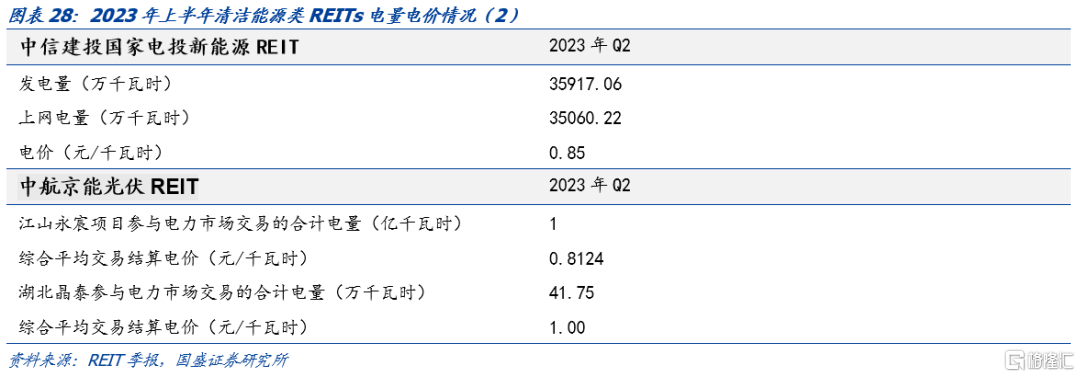

鹏华深圳能源REIT收入和EBITDA环比上升明显,较2023年Q1环比分别上升71.06%和87.89%,一方面发电量受季节性影响大幅提升,另一方面受上网电价仍处于相对较高水平。中航京能光伏REIT整体运营良好,其中江山永宸结算电量1.20亿千瓦时,结算电价0.8103元/千瓦时(含国补,下同),该电价高于本基金发行前基础设施项目评估参数(2023年度评估预测值为0.7807元/千瓦时),上浮比例4%;湖北晶泰结算电量0.32亿千瓦时,结算电价0.9927元/千瓦时,该电价略低于本基金发行前基础设施项目评估参数(2023年度评估预测值为1.0027元/千瓦时),下浮比例1%。中信建投国家电投新能源REIT报告期内实现发电量35,917.06万千瓦时,上网电量35,060.22 万千瓦时,不含税发电收入26,372.74万元,与历史三年(2020年至2022年)同期平均值基本持平。中航京能光伏REIT和中信建投国家电投新能源REIT尚未开展应收账款保理,故可供分配现金流低于募集说明书预测水平,预计将在展开保理后恢复至预测水平。

鹏华深圳能源REIT收入和EBITDA环比上升明显,较2023年Q1环比分别上升71.06%和87.89%,一方面发电量受季节性影响大幅提升,另一方面受上网电价仍处于相对较高水平。中航京能光伏REIT整体运营良好,其中江山永宸结算电量1.00亿千瓦时,结算电价0.8124元/千瓦时(含国补,下同),该电价高于本基金发行前基础设施项目评估参数(2023年度评估预测值为0.7229元/千瓦时),上浮比例4%;湖北晶泰结算电量41.75亿千瓦时,结算电价1元/千瓦时,该电价略低于本基金发行前基础设施项目评估参数(2023年度评估预测值为1.0127元/千瓦时),下浮比例1%。中信建投国家电投新能源REIT报告期内实现发电量35,917.06万千瓦时,上网电量35,060.22 万千瓦时,不含税发电收入26,372.74万元,与历史三年(2020年至2022年)同期平均值基本持平。中航京能光伏REIT和中信建投国家电投新能源REIT尚未开展应收账款保理,故可供分配现金流低于募集说明书预测水平,预计将在展开保理后恢复至预测水平。

风险提示:

政策不及预期:如果政策不及预期,可能会对REITs产生明显影响,由此影响结论。

项目运营超预期:如果项目运营超预期变动,会影响结论。

披露口径偏差:本文部分数据指标可能存在披露口径上的偏差。

注:本文节选自国盛证券2023年8月8日发布的研报《如何看近期的公募REITs市场?--REITs二季报及行情点评》,分析师:杨业伟 S0680520050001、张明明 S0680121070002,更多股票资讯,关注财经365!