本次报告传达出进一步稳地产(降息)、稳商业银行利润(降存款利率、降准)和稳汇率(坚决防范汇率超调)的“三稳”导向

主要内容

引言:本次报告传达出进一步稳地产(降息)、稳商业银行利润(降存款利率、降准)和稳汇率(坚决防范汇率超调)的“三稳”导向,且由于我国资本账户不完全可兑换,央行亦表示有充足政策工具储备,上述三大目标可同时实现。

综述:重提“加大宏观政策调控力度”,传达“三稳信号”。相较23Q1货政报告,本次报告延续7月政治局会议对经济形势偏谨慎的定调,继续强调需求不足。“全球经济复苏动能减弱,国内经济运行面临需求不足、一些企业经营困难、重点领域风险隐患较多等挑战。”在此背景下,在23Q1报告删去“加大宏观政策调控力度”后,本次报告予以重提。同时新增指出“发挥好金融扩内需的积极作用”,而在具体工具方面,传达出进一步稳地产(降息)、稳商业银行利润(降存款利率、降准)和稳汇率(运用多种政策储备防范汇率超调)的“三稳”导向。

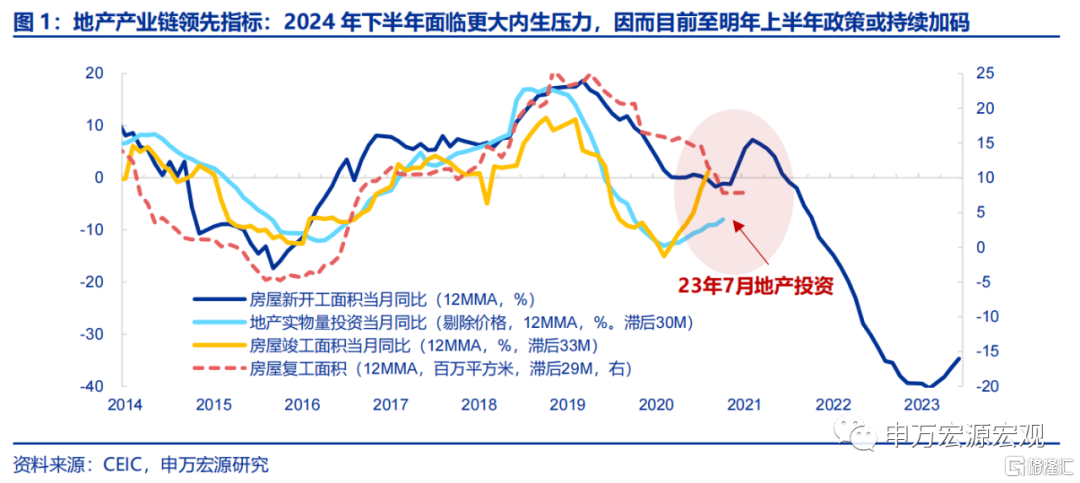

稳地产:新增强调“降低居民信贷成本”,存量房贷利率下调将加快。相较于23Q1报告,本次报告指出“适应房地产市场供求关系发生重大变化的新形势,适时调整优化房地产政策。”延续政治局会议基调,在具体做法上,新增强调“促进企业融资和居民信贷成本稳中有降”,降息或仍将继续,尤其是在目前新发房贷利率明显低于存量房贷利率的背景下,下调居民存量房贷利率也将是稳定居民信贷成本的最直接方式。其次降低首付比(包括推进认房不认贷)也是“更好满足刚性和改善性住房需求”的重要手段,另外“限购限售”等在房地产需求过热阶段出台的政策、或也将在目前新的地产供求关系变化中迎来调整。我们地产领先指标也持续提示本轮地产需求侧政策放松有望持续至明年上半年。

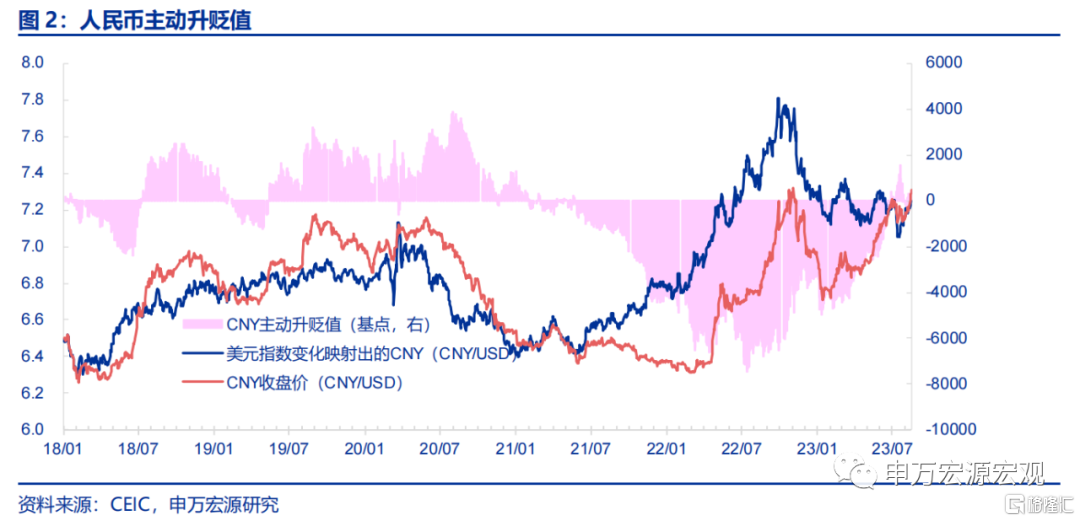

稳汇率:坚决防范汇率超调风险。针对最近汇率波动加大这一现象,23Q2货政报告在摘要中对汇率强调“综合施策、稳定预期”、并明确提出“坚决防范汇率超调风险”。人民币对美元汇率年内首次站上7.3,且距离去年高点7.328并不远,令央行再度发出稳定人民币汇率的信号,时隔上次政治局会议释放信号仅间隔三周多。央行后文将“超调”和“市场顺周期、单边行为”联系起来,并明确提出要进行“纠偏”,离岸人民币汇率快速拉升。事实上,8月以来人民币对美元贬值的一半要来源于美元指数的上行。另外则部分来源于中美利差倒挂幅度的再度加深,以及有部分投机性资金流出。而央行本次传达严厉的稳汇率信号后,部分短期投机性流动或被遏制,人民币对美元汇率将趋于平稳。

稳银行利润:降存款利率、降准、结构性工具都是选项。23Q2货政报告专栏一专门论述我国商业银行利润的合理性,指出“净利润主要用于补充核心一级资本以及向股东分红”。根据央行披露,“2018 年至 2022 年,六大国有银行的累计净利润中,约 2/3 用于留存补充自身核心一级资本。”上述论述,央行传达了商业银行利润的重要性。但同时,23Q2货政报告中还强调了“多措并举推动企业综合融资和居民信贷成本稳中有降”,或指向后续的存量房贷利率调整和保留了进一步降息的可能。上述两个表述看似矛盾,实际上双方共同指向了存款利率的下降。而新增强调“综合运用多种货币政策工具”,降准仍值得期待,也是稳定商业银行利润的重要方式,预计三季度仍有一次25bp降准。结构性货币工具也将继续加力,也一定程度有助于稳定银行负债端成本。

风险提示:稳增长政策不及预期,美联储超预期紧缩,疫情形势变化。

以下为正文

1. 综述:重提“加大宏观政策调控力度”,传达“三稳信号”

相较23Q1货政报告,本次报告延续7月政治局会议对经济形势偏谨慎的定调,继续强调需求不足。23Q1报告指出“需求收缩、供给冲击、预期转弱三重压力得到缓解,经济增长好于预期,市场需求逐步恢复”,而本次报告未再提“经济增长好于预期”,转而强调“全球经济复苏动能减弱,国内经济运行面临需求不足、一些企业经营困难、重点领域风险隐患较多等挑战。”与7月政治局会议对经济形势的定调基本一致。

在此背景下,在23Q1报告删去“加大宏观政策调控力度”,本次报告予以重提,同时新增指出“发挥好金融扩内需的积极作用”。23Q1报告对经济形势的定调整体积极,因而彼时相较于22Q4报告删去“加大宏观政策调控力度”,但在二季度以来经济内生动能转弱风险暴露后,本次报告予以重提,在后续货币政策方向展望上,强调“加大宏观政策调控力度,建设现代中央银行制度,充分发挥货币信贷效能,不断推动经济运行持续好转、内生动力持续增强、社会预期持续改善、风险隐患持续化解,推动经济实现质的有效提升和量的合理增长。”此外也明确指出“发挥好金融在促消费、稳投资、扩内需中的积极作用”。

而在具体工具方面,传达出进一步稳地产(降息)、稳商业银行利润(降存款利率、降准)和稳汇率(运用多种政策储备防范汇率超调)的“三稳”导向。

2. 稳地产:新增强调降低居民信贷成本,

存量房贷利率下调将加快

本次报告延续政治局会议基调,指出适应房地产供求新关系调整优化政策,关注降低存量房贷利率下调、限购限售(含认房不认贷)优化、首付比下调等稳定地产需求的三大手段,这一过程有望持续至明年上半年。相较于23Q1报告,本次报告指出“适应房地产市场供求关系发生重大变化的新形势,适时调整优化房地产政策,促进房地产市场平稳健康发展。”在具体做法上,新增强调“促进企业融资和居民信贷成本稳中有降”,降息或仍将继续,尤其是在目前新发房贷利率明显低于存量房贷利率的背景下,下调居民存量房贷利率也将是稳定居民信贷成本的最直接方式。其次降低首付比也是“更好满足刚性和改善性住房需求”的重要手段,另外“限购限售”等在房地产需求过热阶段出台的政策、或也将在目前新的地产供求关系变化中迎来调整。

房地产需求侧政策的本轮放松有望持续至明年上半年。根据我们此前地产产业链领先指标,2024年下半年地产投资面临更大内生压力(在存量房复工逐步完成后,前三年新开工大幅下行对投资的滞后传导将显现),而地产投资是直接影响GDP的领域,考虑到地产销售向投资的传导时滞,若要防范明年下半年地产投资更大压力,则明年上半年之前都需要地产需求的政策或持续加码。

此外,继续强调落实好“金融16 条”,保持房地产融资平稳有序。报告指出,加大对住房租赁、城中村改造、保障性住房建设等金融支持力度。延续实施保交楼贷款支持计划至2024 年5 月末,稳步推进租赁住房贷款支持计划在试点城市落地。因城施策用好政策工具箱,更好满足居民刚性和改善性住房需求,扎实做好保交楼、保民生、保稳定各项工作,促进房地产市场平稳健康发展。

3. 稳汇率:坚决防范汇率超调风险

针对最近汇率波动加大这一现象,23Q2货政报告在摘要中对汇率强调“综合施策、稳定预期”、并明确提出“坚决防范汇率超调风险”。最近人民币对美元波动有所加大,在岸人民币对美元从7月底的7.147贬值至8月17日的7.310,贬值幅度达到2.24个百分点。人民币对美元汇率年内首次触及7.3以上,且距离去年高点7.328并不远,令央行再度发出稳定人民币汇率的信号,距上次政治局会议释放信号仅间隔三周多。

央行后文将“超调”和“市场顺周期、单边行为”联系起来,并明确提出要进行“纠偏”,离岸人民币汇率快速拉升。什么是“汇率超调”,23Q2货政报告在“下一阶段主要政策思路”中将其和市场顺周期、单边行为相联系,提出“必要时对市场顺周期、单边行为进行纠偏,坚决防范汇率超调风险”。这毫无疑问是央行释放的最强烈信号,离岸人民币一度上涨400个基点并短暂收复7.3关口。

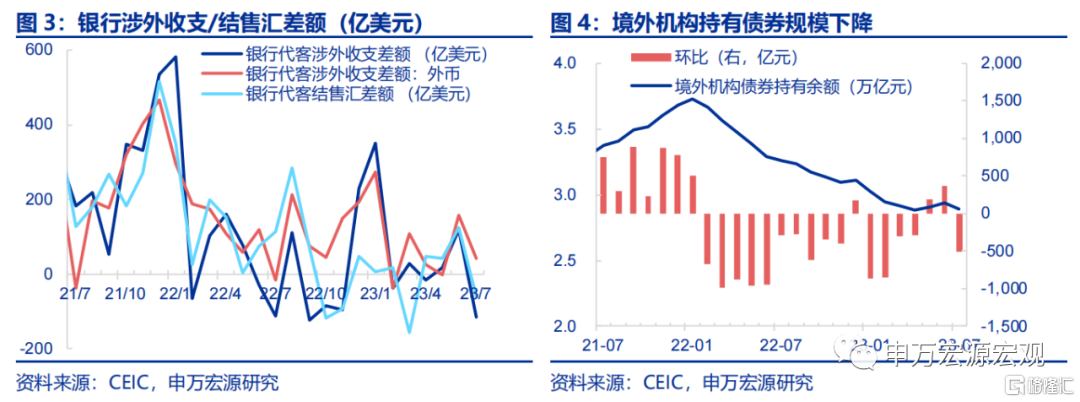

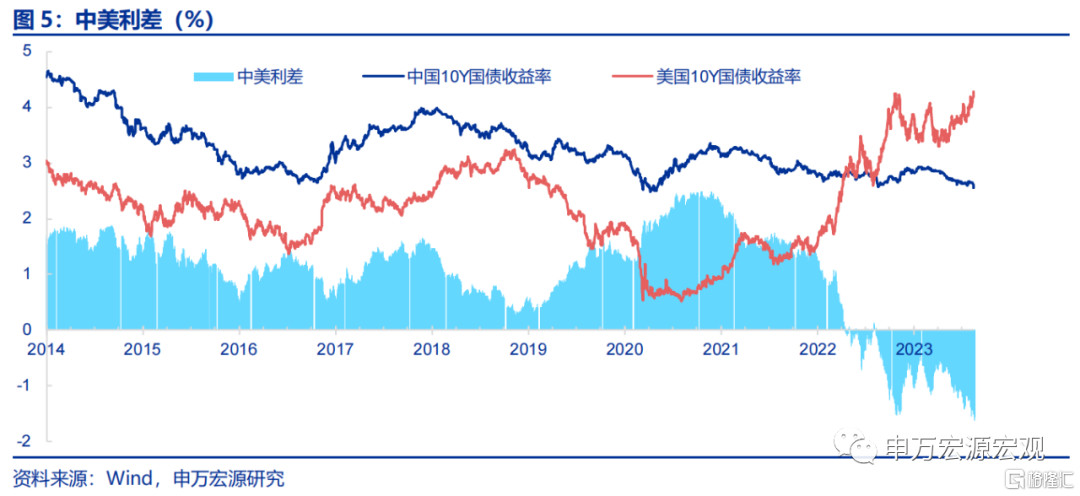

事实上,8月以来人民币对美元贬值的一半要来源于美元指数的上行。另外则部分来源于中美利差倒挂幅度的再度加深,以及有部分投机性资金流出。至8月16日,美元指数8月内已经上涨1.6至103.4,近乎回到6月初水平,而这可以解释最近一半的人民币汇率贬值幅度。另外最近十年美债收益率稳定站在4.0%以上,甚至突破4.2%,令中美利差倒挂幅度从7月底的-1.3%加深至-1.5%以下,令部分利率敏感资金外流。而有部分顺周期资金,也会在中美利差短暂倒挂加深阶段加速流出。

而央行本次传达严厉的稳汇率信号后,部分短期投机性流动或被遏制,人民币对美元汇率将趋于平稳。人民币汇率不具有长期贬值基础,一方面我国货物贸易顺差仍相对稳定,虽然我国出口有所回落,但进口替代仍在,货物贸易顺差规模仍高,另一方面,我国尚存3.2万亿美元外汇储备,是稳定我国国际收支的最主要工具。

4. 稳银行利润:降存款利率、降准、结构性工具都是选项

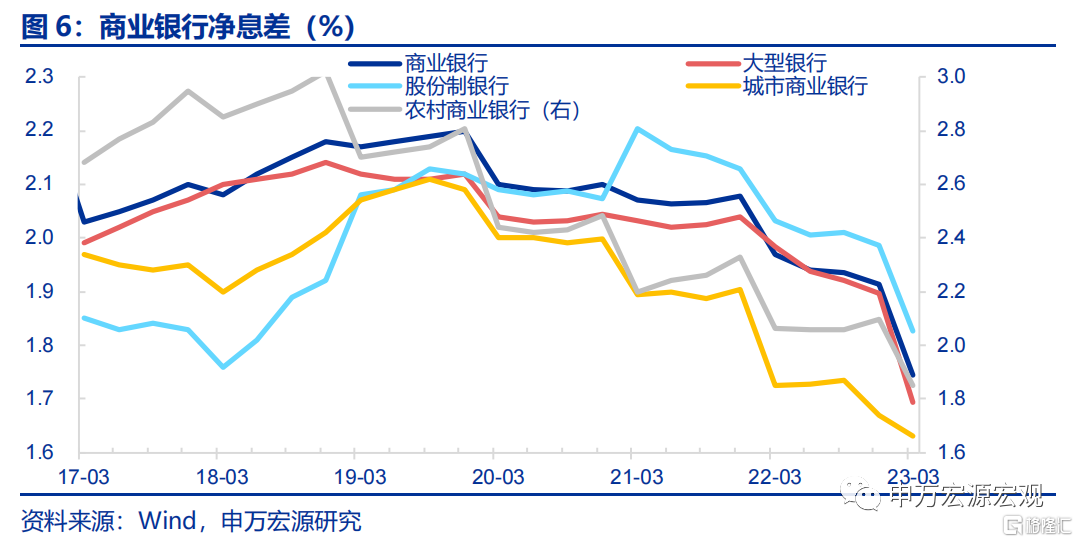

23Q2货政报告专栏一专门论述我国商业银行利润的合理性,指出“净利润主要用于补充核心一级资本以及向股东分红”。央行首先指出我国商业银行净息差并不高,美国“接近我国的两倍”,我国商业银行更多“依靠资产规模扩大来‘以量补价’”。而对于庞大利润的去向,央行指出我国商业银行“外部渠道补充核心一级资本能力较为有限”,则“而维持一定的利润增长是内源补充资本的重要方式,有助于增强银行支持实体经济和防范风险的能力”。根据央行披露,“2018 年至 2022 年,六大国有银行的累计净利润中,约 2/3 用于留存补充自身核心一级资本,确保了资本充足率指标始终满足国际监管要求,并通过信贷投放等渠道作用于实体经济。”而其余的资金,央行也指出“分主要用于向股东分红等”,实际上是向财政分配了利润,成为一般公共预算收入中非税收入的一部分,最后成为财政支出以稳定经济。上述论述,央行传达了商业银行利润的重要性。

但同时,23Q2货政报告中还强调了“多措并举推动企业综合融资和居民信贷成本稳中有降”,或指向后续的存量房贷利率调整和保留了进一步降息的可能。相比23Q1,本次报告新增了“多措并举”,并将“个人消费信贷成本”更改为“居民信贷成本”,或将后续利率下降的范围扩大至存量房贷利率。并且考虑到当前居民购房偏好并未稳定,信贷需求不确定性也在加大,可能还会出现今年5月、7月类似的情况,则央行可能再度启动降息。

上述两个表述看似矛盾,实际上双方共同指向了存款利率的下降。23Q2货政报告将贷款利率和存款利率的调整并列,指出“持续发挥贷款市场报价利率改革和存款利率市场化调整机制的重要作用”,或显示后续或不仅有贷款利率的下调,同样还有存款利率的调整。存款利率的调整毫无疑问指向的就是进一步稳定商业银行利润水平,保证货币政策传导渠道的通畅,和财政非税收入的稳定。

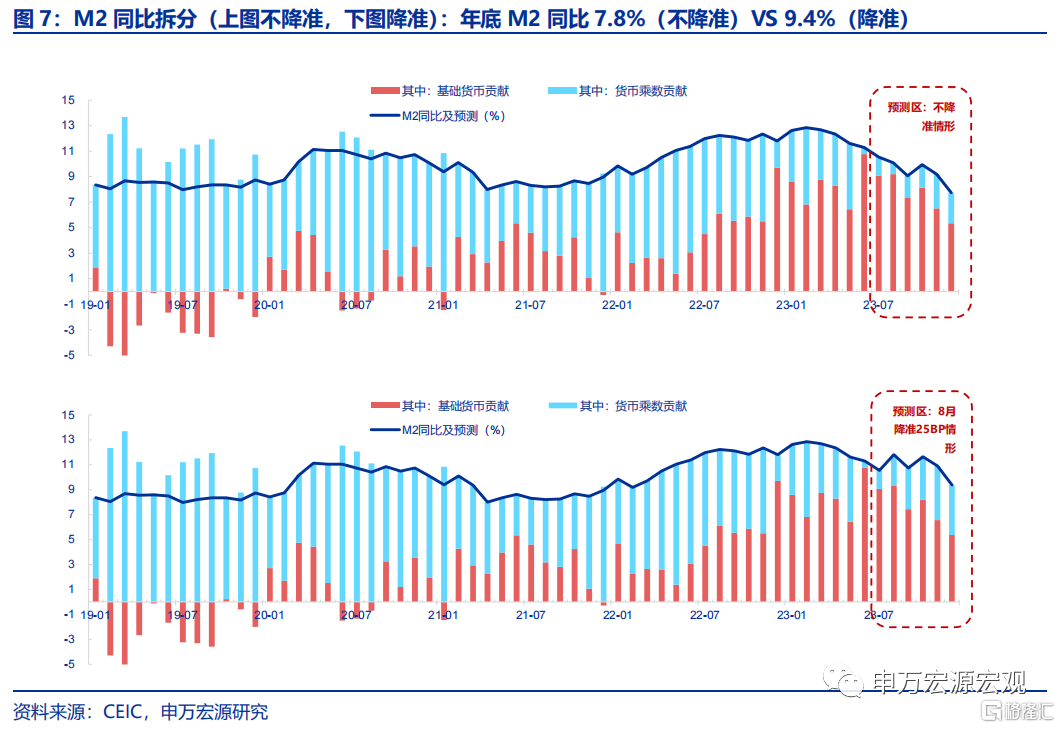

而新增强调“综合运用多种货币政策工具”,降准仍值得期待,也是稳定商业银行利润的重要方式,预计三季度仍有一次25bp降准。23Q1报告摘要在后续货币政策方向展望环节,指出“保持流动性合理充裕”,而本次报告摘要改为“综合运用多种货币政策工具,保持流动性合理充裕”,也为后续可能采取的降准操作预留空间,降准也能有效降低商业银行负债端成本。此外我们此前测算结果也显示,在当前货币乘数增速快速回落过程中,若央行不采取降准操作,年底M2增速或滑落至8%以下,7月M2同比已出现明显低于市场预期的情况,若降准25bp,年底M2同比或维持在9%以上,后者相对更为合理,因此我们维持年内仍有一次降准25bp的判断不变,时间窗口或延后至9月。

结构性货币工具也将继续加力,也一定程度有助于稳定银行负债端成本。相较于23Q1,本次报告新增强调“更好发挥货币政策工具的总量和结构双重功能,稳固支持实体经济恢复发展”、“继续实施好存续工具,对结构性矛盾突出领域延续实施期限,持续加大对小微企业、科技创新、绿色发展等支持力度”,指向结构性货币工具继续加码,央行也在“专栏3”明确指出“结构性货币政策持续支持重点领域和薄弱环节”,指出“进”的方面主要是服务好高质量发展,包括支持普惠金融、绿色低碳、科技创新等领域,同时指出“退”的方面稳妥有序,对于此前退出的工具,指出存量资金可展期,最长可使用3 到5年,最大限度实现“缓退坡”。而结构性货币工具除了直接支持实体经济薄弱环节,也有为商业银行提供低成本基础货币的效果,目前大部分再贷款、再贴现等结构性货币工具总规模6.9万亿,利率大部分为1.75%,甚至明显低于1Y MLF(2.5%)。

风险提示:稳增长政策不及预期,美联储超预期紧缩,疫情形势变化。

注:内容节选自申万宏源2023年8月17日研究报告:《央行货政报告传达的“三稳”信号——23Q2货币政策执行报告解读》,证券分析师:贾东旭 屠强 王胜,更多股票资讯,关注财经365!