辟谣、道歉、反思

船沉了才发现大家都不约而同站到了船的同一侧。

总以为舞会结束前自己能跑得比其他人都快,但没想到门口太窄大家都卡住了。

过度抱团,又过度贪婪,这是很多机构最容易犯,又最容易致命的错误。

2023年是量化基金绽放光彩的一年,在百亿私募TOP20的榜单上,量化策略16家上榜,占比达到惊人的80%。

微盘股策略、DMA策略、雪球结构产品成为2023年市场的焦点,资金蜂拥而至。

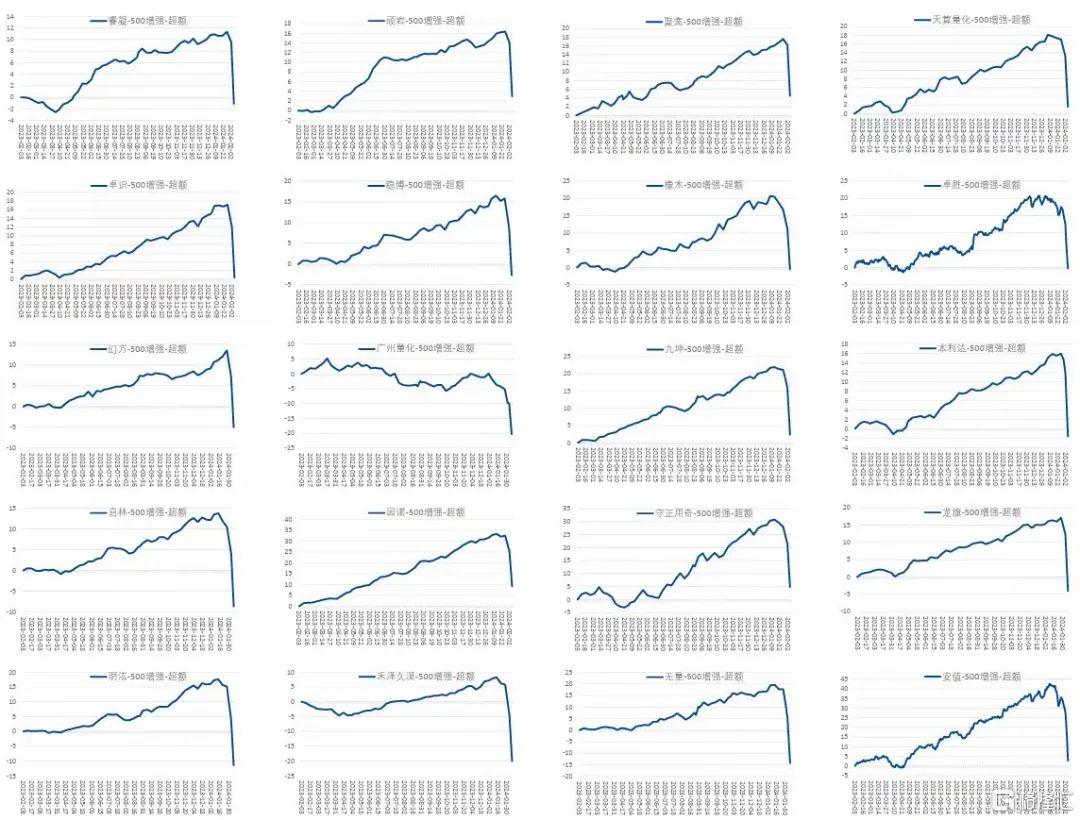

市场上大部分量化产品在过去的一年基本都配置了小微盘股做增强,量化基金在小微盘上抱团的一致性和规模堪比2021年年初的“茅指数”。

抱团到极致就是比谁跑得快,而量化基金基本通过程序化交易,过于一致的卖出操作发生在流动性较差的小微盘股身上,最容易诱发的结果,只会是踩踏。

结构性行情,大热必死。2024年1月底,以万得微盘股指数为代表的微盘股陷入流动性危机,很多微盘股出现开盘即无量跌停的状态,指数开始直线下跌。

雪崩的时候,没有一片雪花是无辜的。

抱团瓦解时,没有一方资金能躲得过。

1

大A脊梁还是砸盘元凶?

时间拉到半年前。

恰巧那天,百亿量化私募大佬明汯投资创始人裘慧明以2.85亿元竞得上海一处豪宅。

2023年8月28日,上证指数在下调印花税的重大利好下高开近5%,收盘仅上涨1.13%,面对出乎意料的高开低走,市场认为量化基金是砸盘元凶。

2023年8月28日晚,九坤投资创始合伙人、CEO王琛在朋友圈转发一篇名为《砸你妹的盘,量化才是大A的脊梁!》文章,并发表点评称:“中国量化已经承受了太多莫须有的恶意,说量化砸盘纯属无知,永远满仓的中国量化基金,才是大A的脊梁”。

在王琛发声后,灵均投资董事长蔡枚杰转发此文章,且附文与王琛一致。聚宽投资、思勰投资等多家量化私募巨头也纷纷声明并非是量化基金导致了市场的冲高回落。

8月29日上午,量化私募靖奇投资在其官方公众号发布文章《对不起,是量化的错!》称:“我们是量化,我们是最坚定的做多者,永远满仓热泪盈眶,不背锅。”

时间回到昨天。

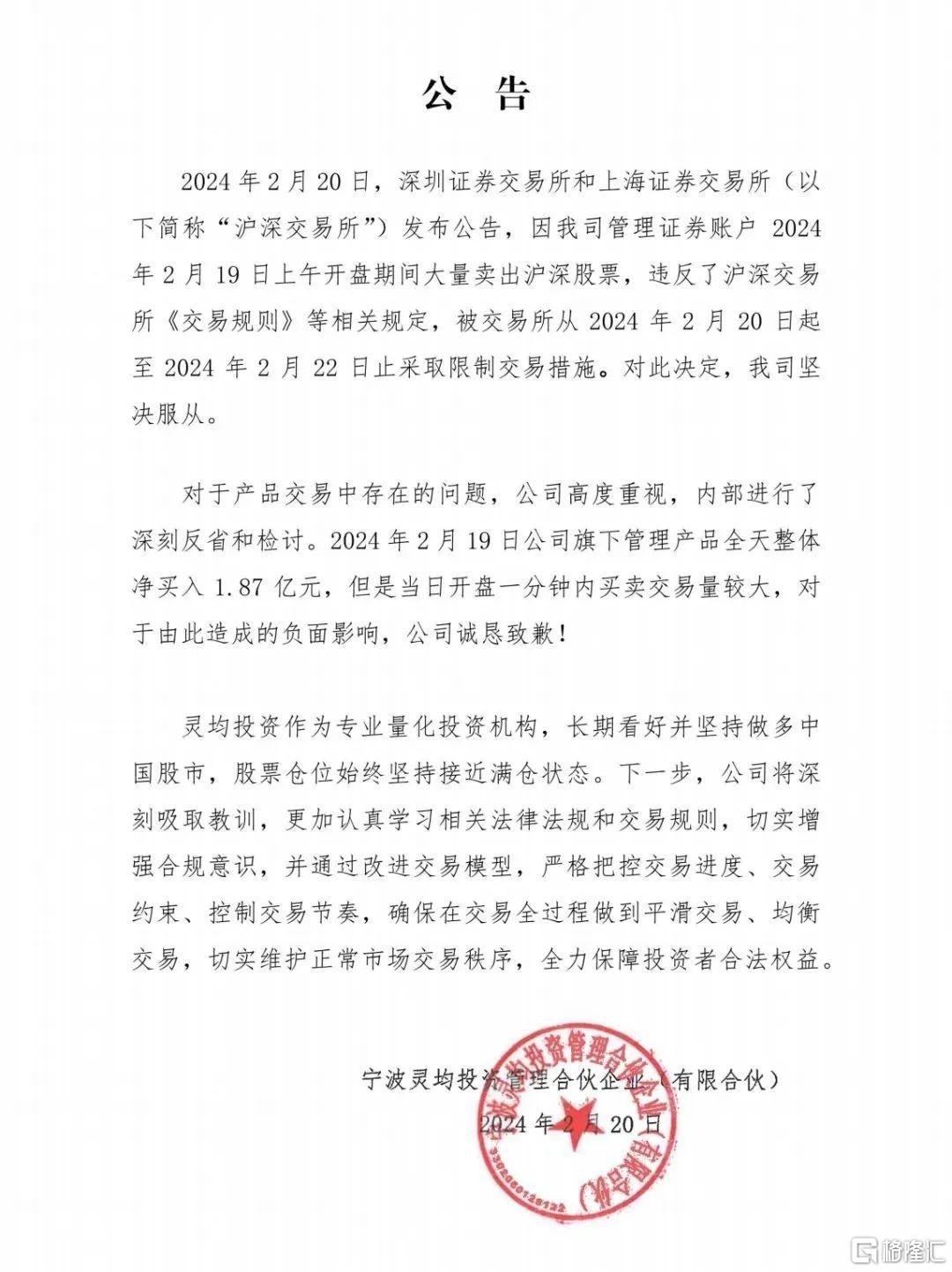

2024年2月20日,沪深交易所发布消息,针对量化私募巨头宁波灵均名下证券账户异常交易,对其采取限制交易措施,暂停相关账户在2月20日至2月22日期间的所有股票交易,并启动公开谴责程序。

交易所监控发现,宁波灵均旗下产品在2月19日开盘后1分钟内,集中大量卖出沪深两市股票合计25.67亿元,期间上证指数和深证成指短时快速下挫。

公开信息显示,宁波灵均是国内知名的量化私募巨头之一,成立于2014年6月,2018年规模突破百亿,至2022年资产管理规模超600亿元。

灵均投资就沪深交易所被采取的限制交易措施深夜公告:公司坚决服从,对于产品交易中存在的问题,公司高度重视,内部进行了深刻反省和检讨。

2

遭遇“三杀”

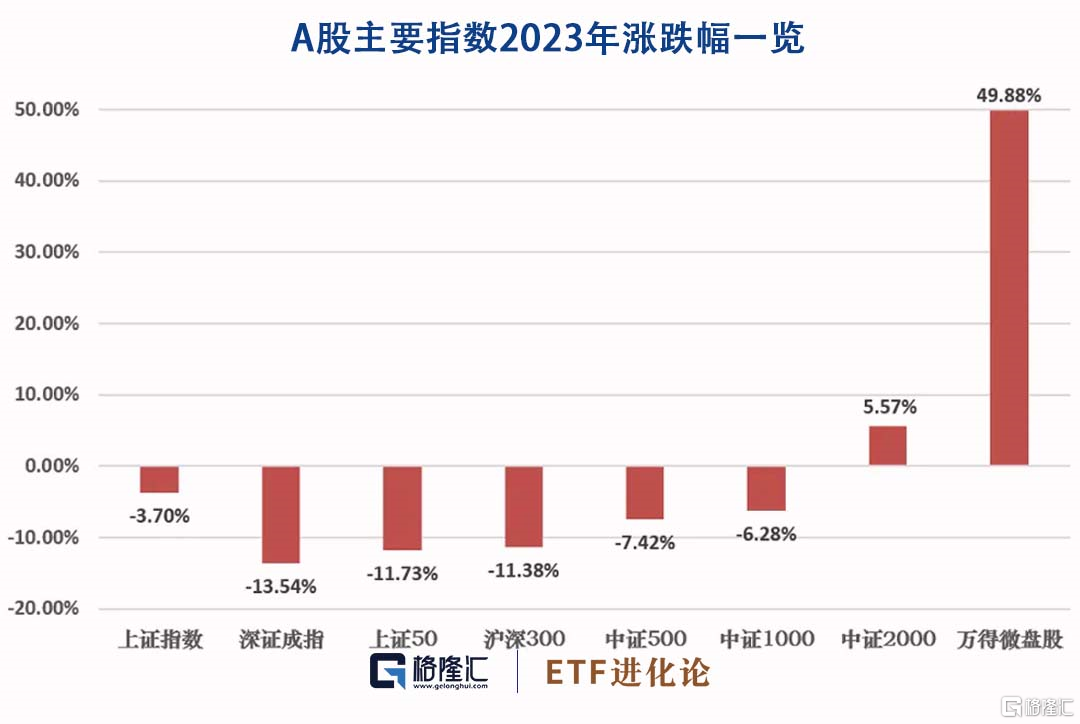

2023年小微盘股一骑绝尘,全年上证指数下跌3.70%,深证成指下跌13.54%,上证50指数下跌11.73%,沪深300指数下跌11.38%,中证500指数下跌7.54%,中证1000指数下跌6.28%,中证2000指数上涨5.57%,万得微盘股指数上涨49.88%。

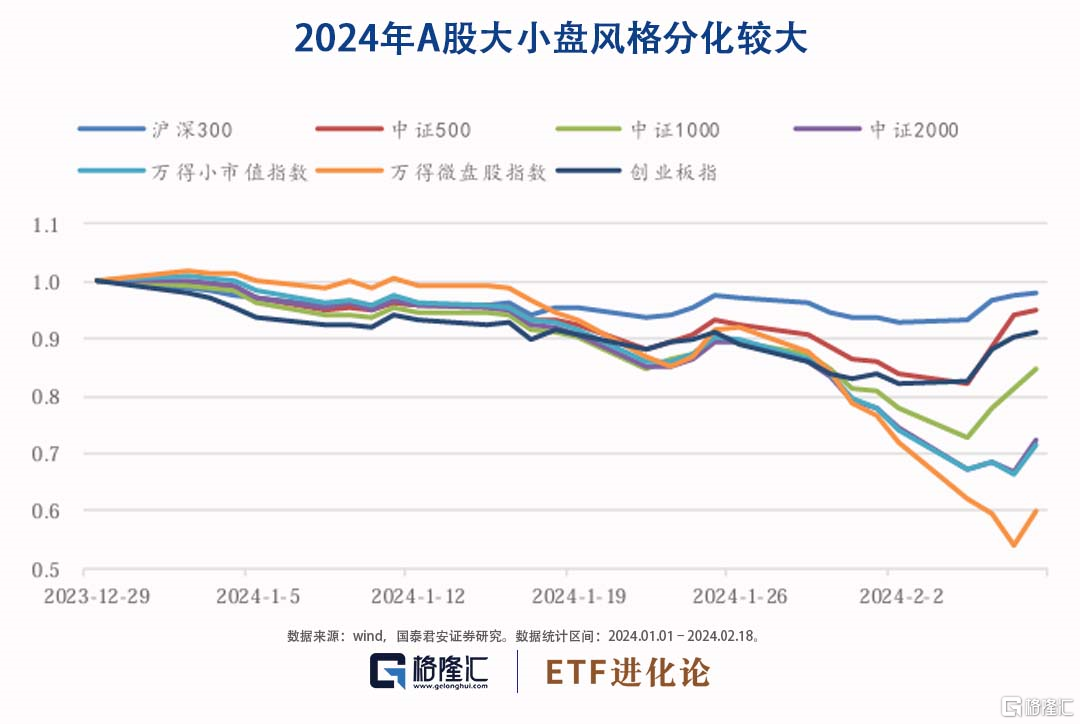

2024年市场风格突变,截至2024年2月18日,2024年以来沪深300指数-1.93%、中证500指数-5.14%、中证1000指数-15.19%、中证2000指数-27.49%、万得小市值指数-28.39%、万得微盘股指数-40.09%。

纽约的帝国大厦,从底下跑到屋顶,要一个钟头,从屋顶跳下来,只要八点八秒,这就是股票

据国泰君安研究所对2024年春节前量化基金净值波动始末总结:

春节前市场经历了“雪球集中敲入引发基差快速扩大—对冲成本快速增加导致DMA亏损平仓—DMA多头部分平仓导致小微盘股踩踏—暴露在小微盘的主动增强基金回撤进一步加深回调—资金入场拉升500/1000ETF导致市值分布不均的指增超额收益回调”几个阶段。

由于2022年至2023年小微盘股相对表现良好,部分量化产品组合暴露在小微市值风格上,导致小微盘风格拥挤。部分公司使用小微盘股作为多头策略,并使用宽基股指期货作为对冲工具制作中性策略,在放杠杆后将DMA产品发行。

但雪球集中敲入引发基差快速扩大,对冲端成本增加导致DMA产品快速回撤,为限制亏损,DMA开始平仓,平仓过程中由于小微盘股流动性较差出现踩踏。

量化基金同时遭受了来自beta端、alpha端、对冲端的“三杀”,单周回撤幅度之大超过市场想象,量化基金的风控模型也面临再优化。

潮水退去,才知道谁在裸泳。

3

辟谣、道歉、反思

经历了市场极端行情后,多家量化私募产品净值出现大幅回撤,知名量化私募“破产”、“老板跑路”、“大幅清盘”等传言在市场流传。

涉及的私募,只能站出来纷纷辟谣。

更多的在为旗下产品近期净值回撤进行道歉、反思。

行情预判不足、策略管理没做好、因子迭代不及时、风控约束没到位...,成了共同的说辞。

幻方近日发布产品运作说明称,近期幻方产品超额回撤较大,主要原因是面对不同环境策略应对不理想,在面对短期极端市场未表现出较好的适应性,基于全市场选股构造的投资组合与指数差距较大,形成了明显的超额回撤。回撤暴露出策略在因子迭代、风控管理等方面尚需优化。

九坤投资近日发布产品运作说明称,量化产品短期业绩受到较大的冲击,主要受极端风格和成本端影响。由于九坤投资持仓高度分散,遇到涨幅非常集中的极端历史行情时,公司能参与到的大涨股票占比不高,多头策略受此影响发生较大的超额回撤。成本方面,基差快速收敛导致多空配置、中性策略的空头头寸在基差收敛的情况下也产生亏损。为此,该公司在极端风险防范和长期模型效果之间选择了相对平衡的解决方案。

龙旗基金发布《告客户说明》:春节前几个交易日,公司没有预判到行情的极端情况,初期的风控约束并没有起到想要的效果,导致在最被动的时候才不得不人工干预,出现了大幅的负超额。我们深感自责和抱歉。公司会认真总结和反思这段时间的表现,尽快修复我们的超额,还请各位投资人再给我们一些时间。

卓识私募基金发布产品运作情况说明:“春节前,市场上出现了中证2000及之后股票的流动性缺失、资金踩踏等多种情况,公司相关策略产生了惨重的超额回撤,其中公司中证500指增节前一周超额收益为-11.70%。经历了如此深刻的市场教训,我们投研团队都非常痛心和自责。”

态度是诚恳了,但教训是否学到,我们只能有待观察。

其实投资就是这样,除了IQ,EQ同样很重要。

只有真正经历了一场血与火的洗劫后,才能更能深刻体会到盈亏同源是颠扑不破的真理。

无论股民,还是机构,在人性面前,没啥两样。

真正老牌百亿私募管理人都知道,做投资,首要目标并不是多长时间内做到多大规模,也不是追求一个高的收益率,而是在这个市场上一直活着。

身处这轮大波动中,更能明白:股市的短期涨跌是无法掌握的,市场的极端走势无法预测,所以永远不要轻易加杠杆,更不要盲目高估自己。

不浮躁,才能走得更远(完)。更多股票资讯,关注财经365!