当下是投资的好时机吗?

十年一觉造车梦,苹果终究选择面对现实,放弃Apple Car。

都说十年饮冰难凉热血,面对造车这门重资产重技术的生意,手握优厚资源的巨头也很难坚持下来。

2024年2月26日,理想汽车创始人李想自豪宣布:在新能源汽车竞争激烈的2023年,理想汽车实现了历史最佳财务表现。

原来作为旁观者,看着他人苦尽甘来,也会油然而生一种沧海桑田,千帆过尽的感慨。

2020年6月6日,小鹏汽车创始人何小鹏还自嘲“蔚小理”是“三个苦逼”。彼时,“蔚小理”无论是盈利还是销量表现,均不容乐观。

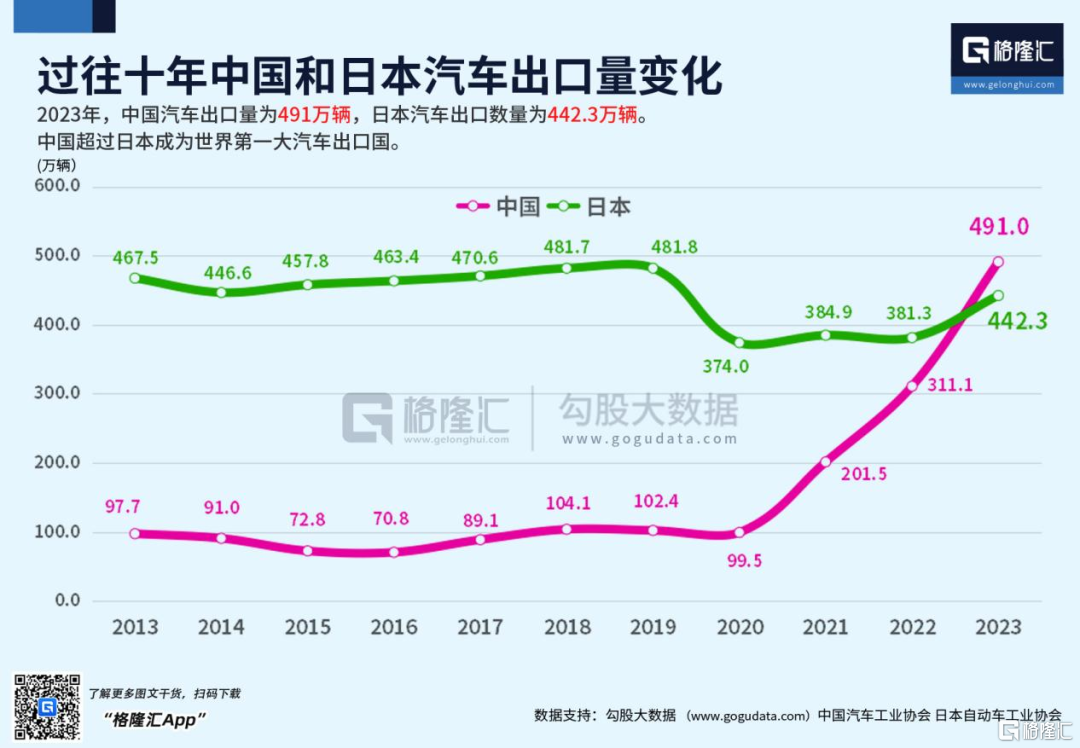

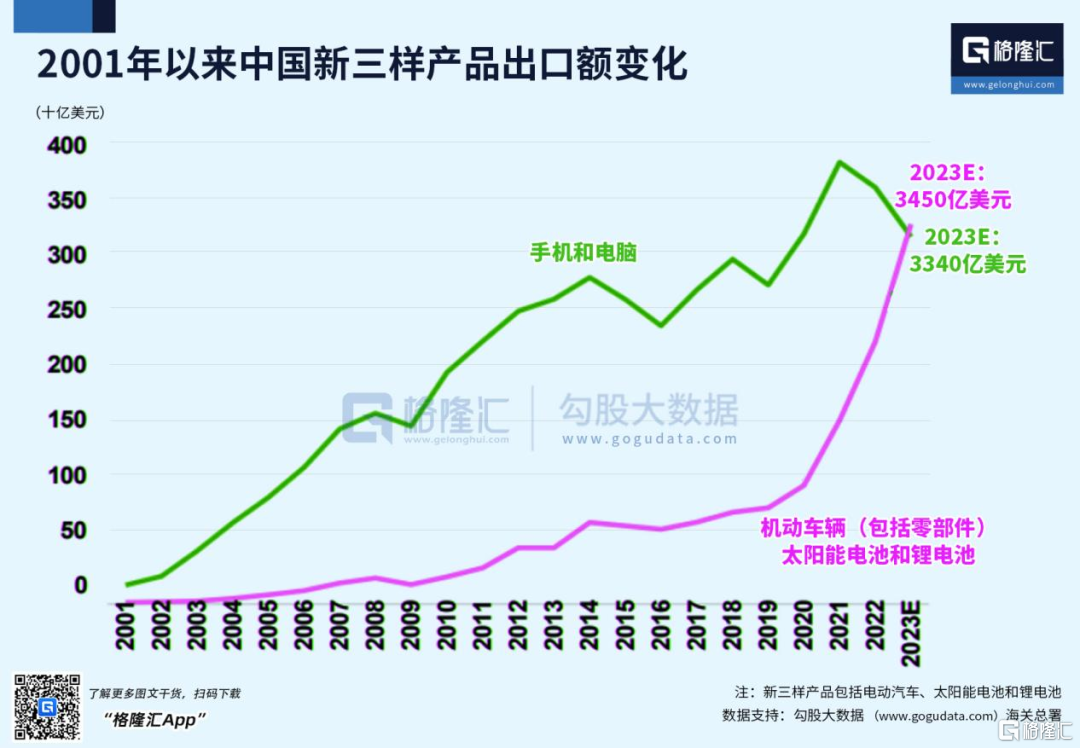

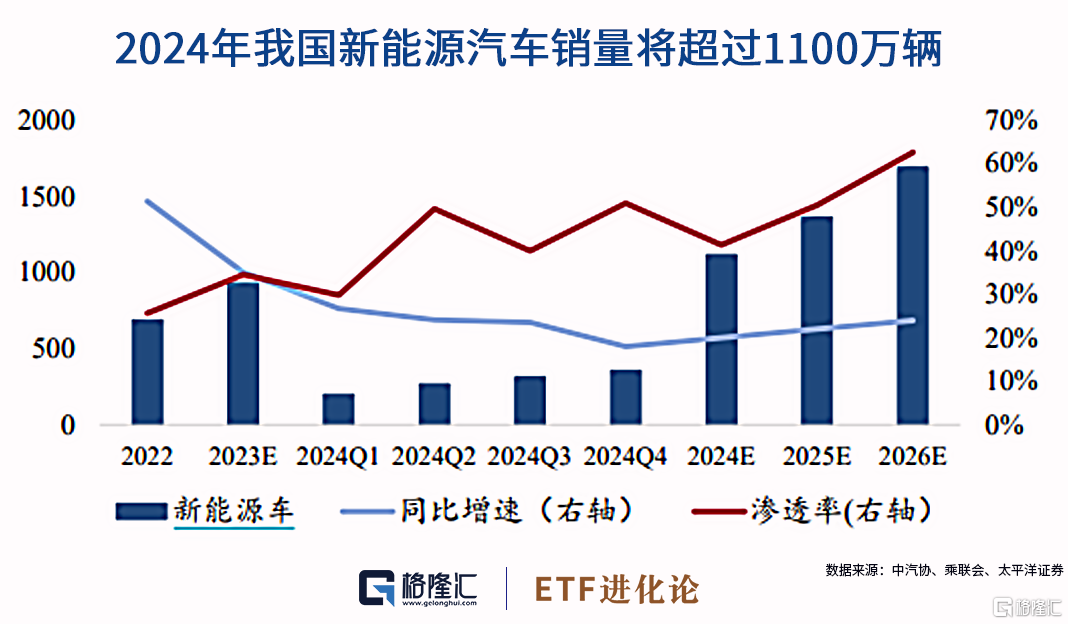

2021年,中国新能源汽车销量为352万辆,增长了1.6倍,2022年再翻一倍至680万辆。2023年,中国首次超过日本成为全球汽车出口第一大国。

一个行业能连续两年成倍增长,这一定是时代的力量、趋势的力量,正是有无数优秀企业家在前赴后继奋斗着,旁观者才能变为局内人。

诚然,我们所处的时代,是一个增速换挡的新时代,有的行业会在产业转型中成为经济的新增长点。

正如巴菲特在最新的股东信所言:“要预测哪些企业会成为赢家、哪些会成为大输家,比你想象中要困难得多。”

因此,如何寻找一只能准确刻画中国经济转型升级的指数,是未来投资的重中之重。

而创业50正是这么一只能准确刻画中国经济增长变迁的宽基指数。

01

创业50.刻画时代变迁

与一般选取市值最大的宽基指数不同,创业50的指数编制方式别出心裁,选取最近半年的日均成交金额排名靠前的50只成份股。

市值往往是过去发展的结果,投资是面向未来寻找收益。

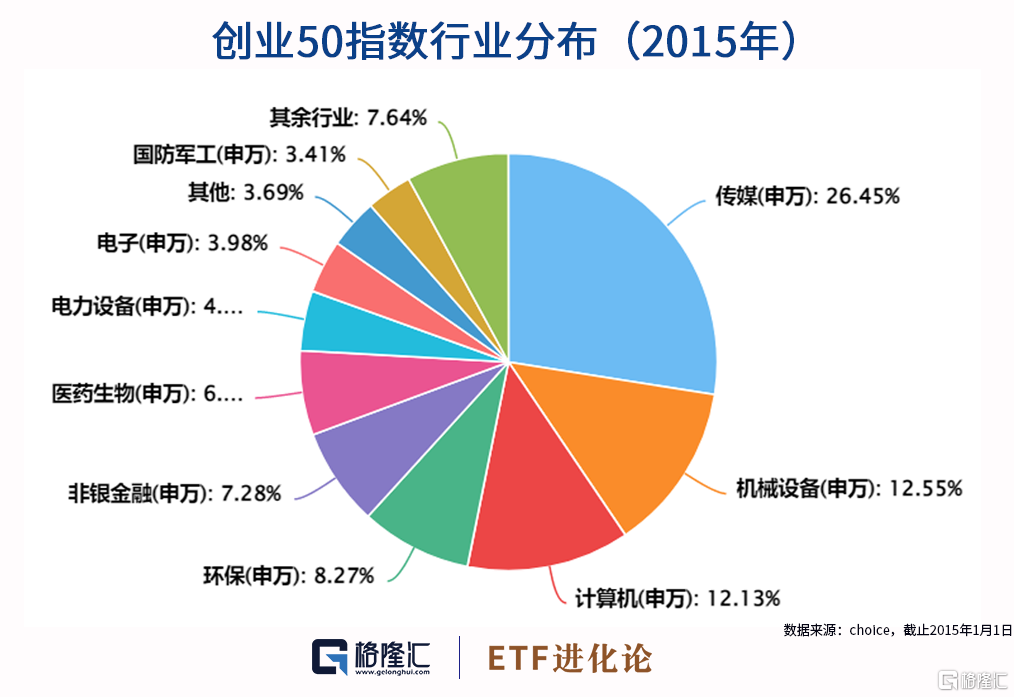

2015年,创业50的第一大权重行业是传媒,占比高达26.45%。

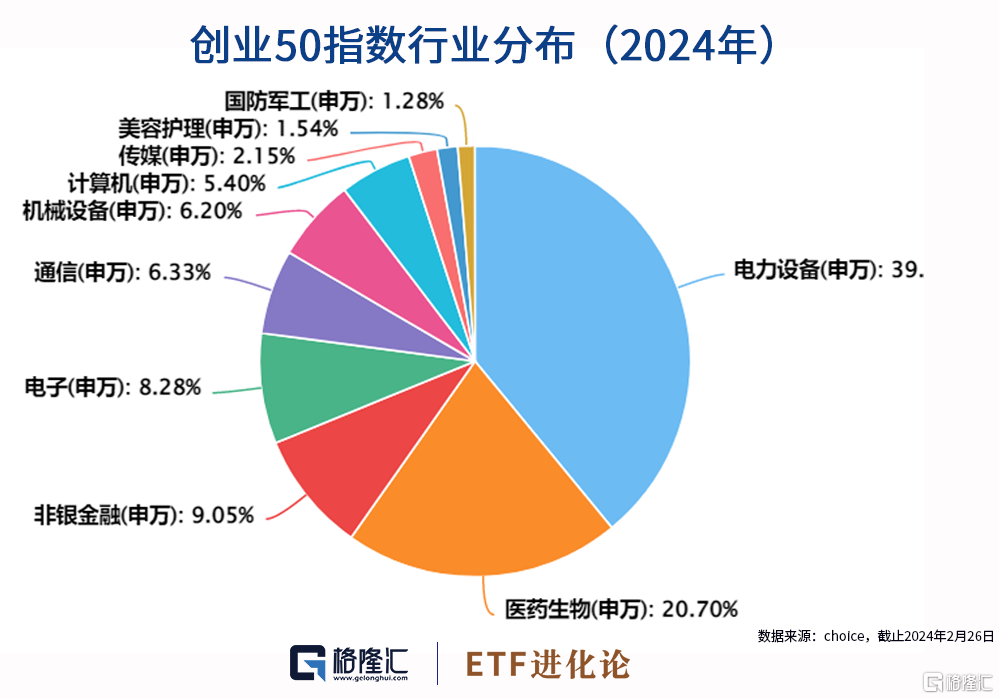

2024年,创业50的第一权重行业已经变成电力设备,权重高达39%,医药生物从6%提升至20.7%,传媒行业的占比缩水为2.15%。

9年间,创业50的前十大权重股早已物是人非。

2014年,曾贵为创业50的第一大权重为华谊兄弟,2019年被剔除,火遍大江南北的乐视网也早已黯然退市。2018年被纳入该指数的宁德时代,如今已经是第一大权重股,权重高达20%以上。

对绝大多数人而言,时代的转向是一件难以准确预测的事。但指数市场由始至终都在反映产业的兴衰更替,让好公司成长为新一代龙头,也把它们的重要性刻画在指数的权重里。

正是因为有优胜劣汰的能力,所以才会有指数生生不息的说法。

但依附于实体经济之上的资本市场,不能拘泥于过去的成就。如今,中国经济转向高质量发展之际,创业50还能代表中国经济的未来吗?

02

中国经济的增长动力

要回答这个问题,我们需要来探讨一个问题,中国经济增长的新动力在哪?

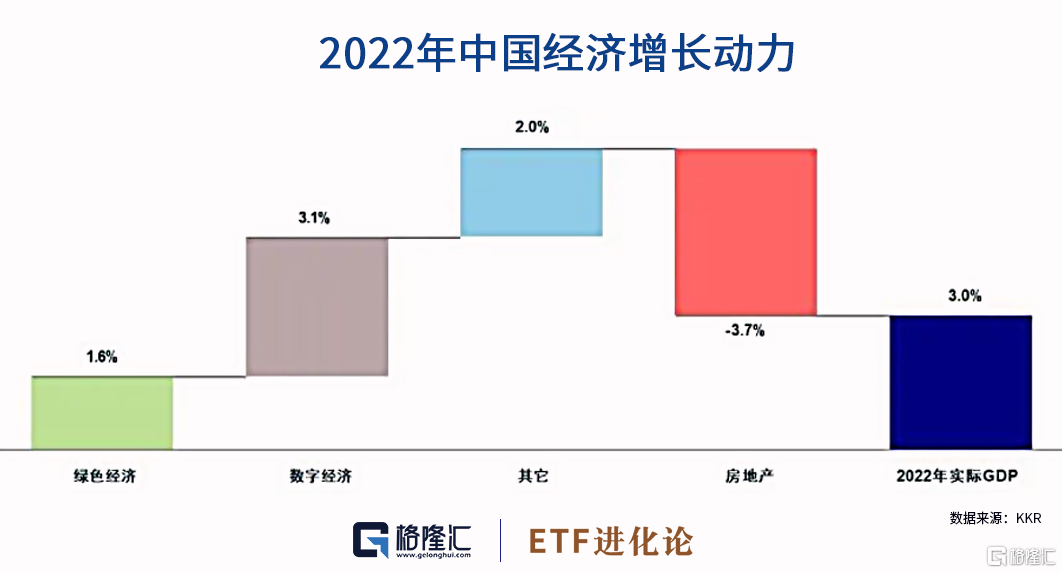

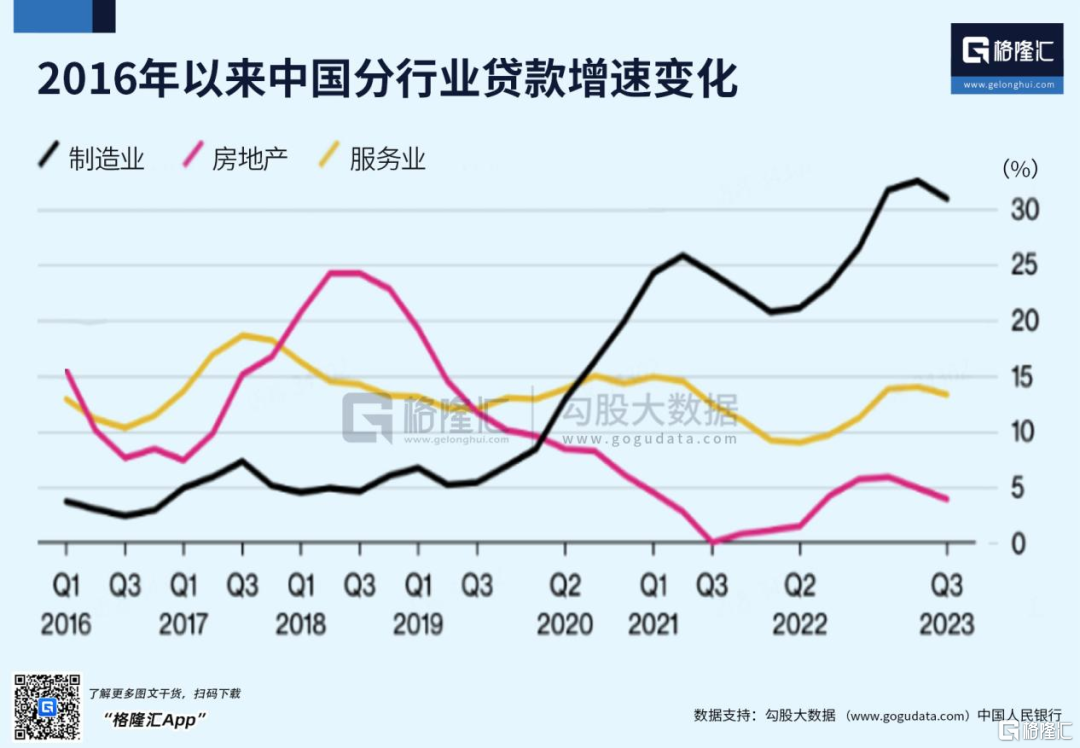

全球资管巨头KKR的研究报告显示,2022年绿色和数字经济对中国经济增长的贡献为4.7%,抵消了房地产业3.7%的负增长。

这一趋势延续到2023年。IMF最新报告也提及中国2023年前三季度,科技、新能源汽车和气候相关领域制造业投资相对强劲的增长,抵消了房地产投资增速下降的影响。

2023年全年数据来看,高技术制造业投资同比增长9.9%,高于全部固定资产投资6.9个百分点,占全部投资比重较上年提高0.7个百分点,可见高技术制造业持续发展后劲更足。

由以上数据,我们可以初步得出一个结论,制造业投资,尤其是高新技术制造业正在成为中国经济增长的新动力。

创业50指数聚焦于电力设备、医药生物及电子等国内较具代表性的新兴科技成长产业,驱动中国经济创新发展的主战场。

同时,该指数还汇聚创新龙头,成份股中1000亿以上市值的公司7家,总市值占比达56.92%,500亿以上总市值占比11.03%,以大市值企业为主,龙头特性显著。

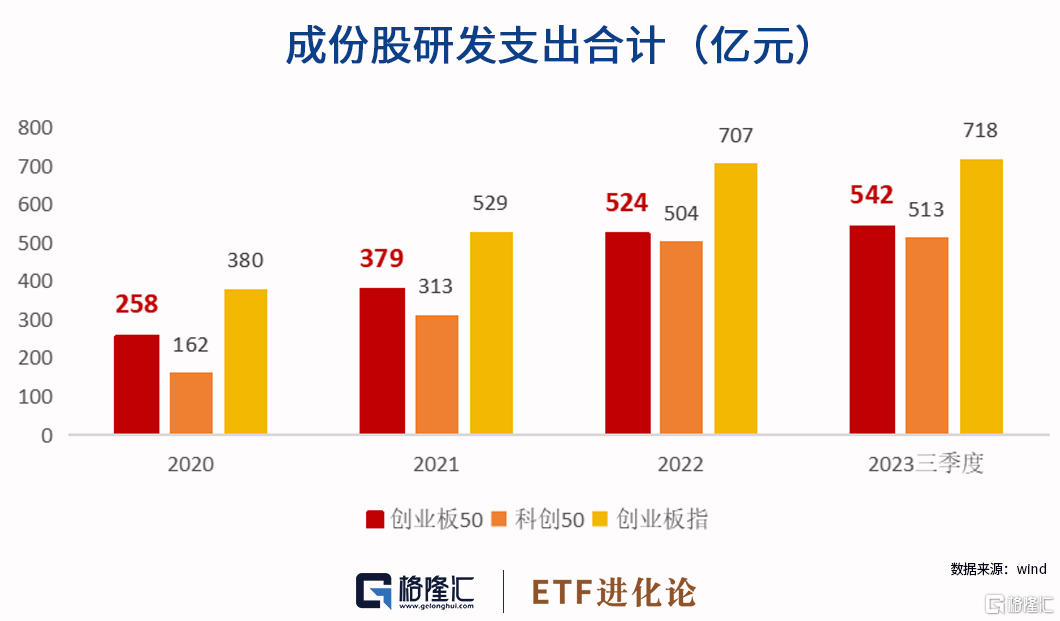

相较于科创50.创业50研发支出更高。与创业板指相比,虽然创业50指数股票个数仅有创业板指数的一半,占全部A股5000余支股票的3%,但是成份股2023年三季度研发支出总额占创业板指数的75%以上,且同比增速更快。

高研发是技术创新的底气。这意味着创业50相比其他同类指数更有可能培育出新技术龙头。

当然,不能否认的一点是,尽管科技、新能源汽车、电力设备等高新技术投资的强势可以覆盖地产投资增速的下降。但从绝对体量来看,新能源汽车、电力设备等产业还没有成长到房地产如今的体量。

但这不正是投资的意义吗?面向未来,寻找最具增长潜力的方向。

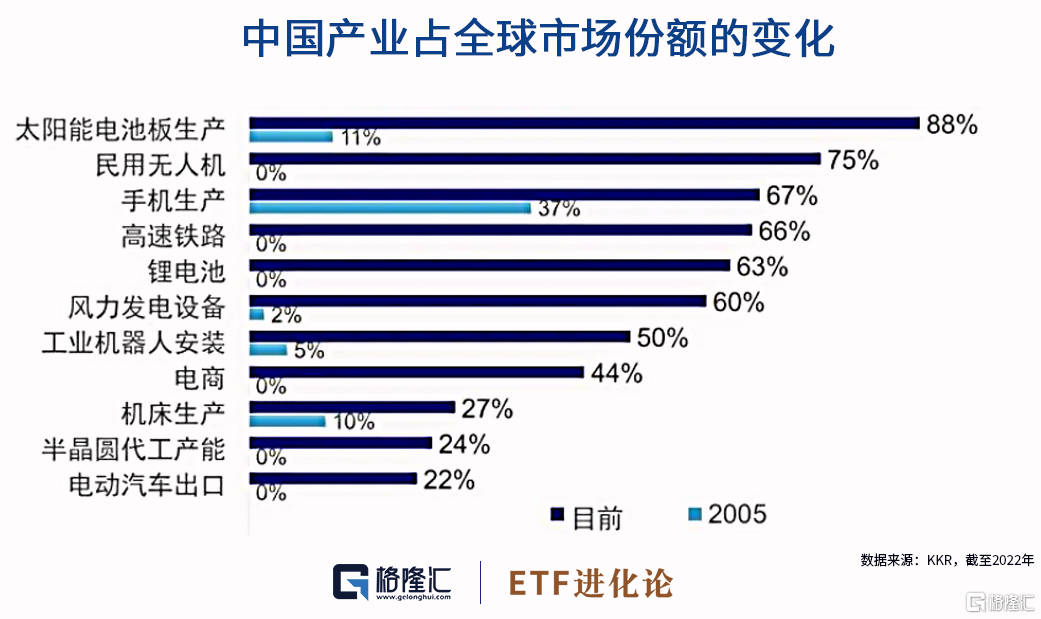

在2005年,我们能想象到17年后也可以出口具有高技术含量的产品吗?

今天我们已经亲眼看到,中国外贸增长动力从“老三样”升级为“新三样”——光伏电池、新能源汽车和锂电池。2023年,中国“新三样”合计出口量首次突破万亿元大关。

2024年,是我们以新质生产力为转向高质量发展的元年,从概念本身内涵来看可以得知当中的关键离不开这几年的新兴产业投资。

而新质生产力的发展目标更明确了,便是以高质量发展实现“未来产业”的胜利。

所以,新质生产力不是遥不可及的概念,而是之后5到10年乃至更长时间,举国上下一定会努力去达成的目标——“告别传统的曾经,奔赴新质的未来”。

这个新质的未来,你们想缺席吗?

03

当下是投资创业50的好时机吗?

说一千道一万,回归到投资本身,我们还是得看关键的一点,好资产便宜了吗?

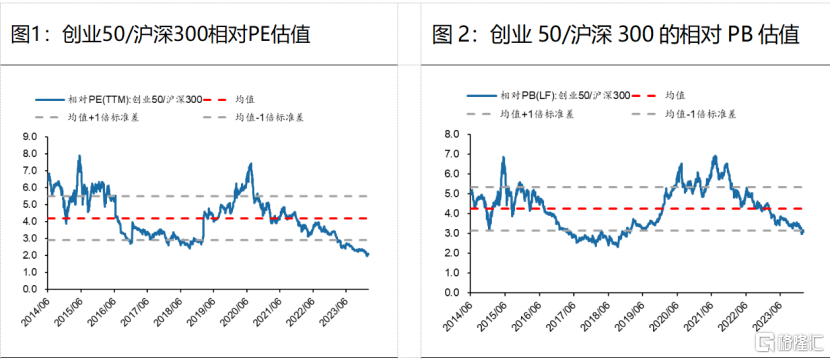

截至2月26日,创业50指数的市盈率为23.45倍,处于近十年以来1.01%分位点,估值极具性价比。

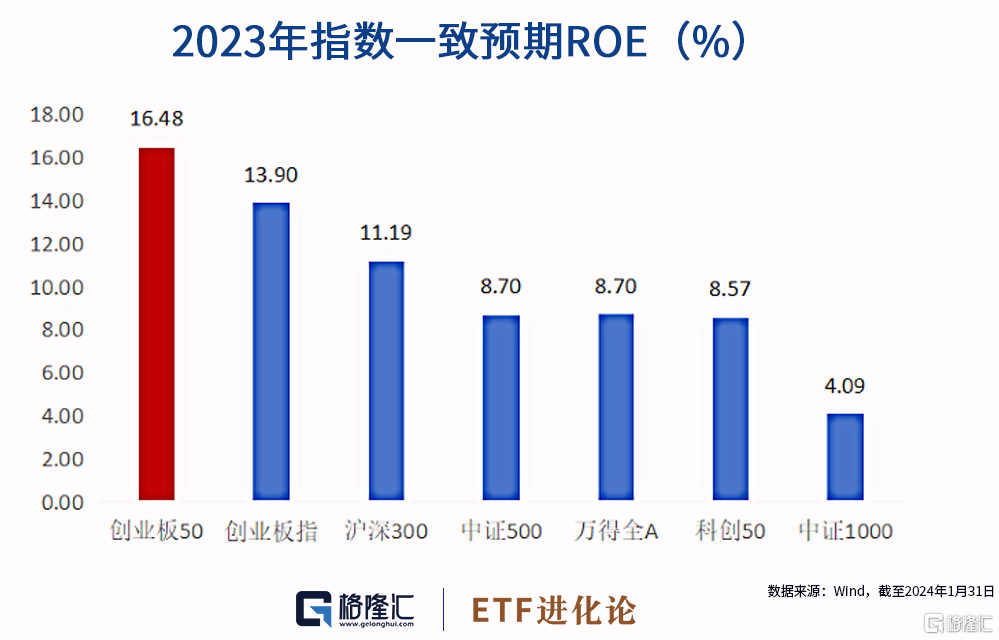

从盈利角度来看,创业50也是同类宽基指数中的佼佼者。根据Wind一致预期数据,2023年创业50指数ROE达16.48%,主要宽基指数中居首。

在有高盈利的珠玉在前,创业50未来同样具备高成长性。根据Wind一致预期数据,创业50指数未来两年净利润复合增速为25.19%,主要宽基指数中排名靠前。

从产业基本面来看,新能源板块整体仍保持高景气。

新能源汽车方面,新能源车整体销量同环比增速持续回升, 2023年12月,新能源汽车月产量为119.13万辆,月销量为114.10 万辆,同比分别增长49.85%和40.17%。

随着电池成本下降,快充、智能驾驶等新技术加快应用,以及新一轮促汽车消费政策即将发力,全年新能源汽车销量有望维持较快增长。

风电:2023年1-9月,国内风电新增装机33.48GW,同比增长74%。政策加持不断,风光大基地建设持续升温;海上风电招标稳步推进,境外风电市场增量可期;

光伏:近期硅料价格快速下跌,硅料及硅片库存周期向上,边际变化将催化板块发展

医药:未来国内集采常态化、科学化地推行,未来医药板块存在估值修复机遇。

站在当下A股的行情来看,节前在大资金的力挽狂澜下,流动性风险快速释放,筹码压力逐渐出清,现在关键就是哪个方向最具反弹概率。

大的宏观方向,3月两会是重要的观测节点,但从近期的PSL工具重出江湖、降准降息、单独调降5年期LPR等手段来看,可以确定政策刺激经济平稳发展的决心。

再往后看,行情取决于产业趋势和增量资金环境。

04

创业50ETF(159682):一键布局新质生产力

毋庸置疑,全球经济正处以电子、算力为代表的权重行业处于需求及创新的双重拐点,对创业50板块的基本面预期形成向上支撑。

当前创业50赔率已至合理水平,配置性价比凸显。创业50相对于沪深300 PE(TTM)从2.11下降至2.06.位于近10年以来0.20%分位数;相对PB(LF)从3.16下降至3.09.位于近10年以来18.10%分位数。

在新质生产力目标的推动下,过去两年企业盈利下滑的今年,创业50指数具备实现超额收益的可能性。

也就是说,如果投资者认可当前创业50指数估值水平是偏低的,如果我们能够发现企业盈利边际好转的迹象,以及稳增长的力度进一步加大,那么我们就应该及时抓住新一波成长股起飞的机会。

谨记一点:投资是向未来要收益的。

但宏观经济永远充满变数,没有人可以承诺新兴经济的投资可以一帆风顺,更不会有人知道新技术诞生在哪一个产业,引领变革的又是哪一个企业,因此选股依旧是一件充满挑战的工作。

而创业50ETF(159682)作为便捷的工具,可以一键投资创业50这个去芜存菁的成长指数。

该指数对技术发展具有较高敏锐度,从2015年的传媒龙头、2019年的养殖业龙头,到如今的宁王,一年两次调整成份股名单,并将市场交易因子纳入筛选模型,能及时、准确捕捉到真正优质的科技企业。

创业50ETF(159682)还同时设置A、C两类联接基金(A类017949.C类017950),同时满足场内外投资者的投资需求。另外,直接在

值得一提的是,创业50ETF基金管理费率为0.15%,托管费率为0.05%,在跟踪创业50指数产品中较低。截至2月29日,基金规模22.27亿元,年初以来日均成交额1.50亿元。

创业50ETF管理公司景顺长城基金,追求被动投资特色化、国际化发展。被动产品线较为完善,涉及宽基、行业/主题、跨境/QDII、Smart Beta等产品,通过提供各类不同的底层资产和投资策略,满足投资者多样化的投资需求。

创业50ETF(159682)由经验丰富的ETF投资老将、双基金经理掌舵:基金经理、ETF与创新投资部总经理汪洋具有16年证券、基金行业从业经验,8.4年投资经验。基金经理张晓南具有14年证券、基金行业从业经验,7.1年投资经验。

成立了15年之久的创业板,见证了中国新兴产业的兴衰更替,有的行业早已湮没在历史的长河里,有的行业已成长为新时代的力量。

时代的潮流浩浩荡荡,历史的车轮滚滚向前,总有走在时代潮流尖端的传奇。

风险提示:上述观点、看法和思路根据当前市场情况判断做出,今后可能发生改变。指数过往业绩不代表其未来表现,亦不构成基金投资收益的保证或任何投资建议。指数运作时间较短,不能反映市场发展的所有阶段。基金有风险,投资须谨慎。更多股票资讯,关注财经365!