从2014年开始,美股6大科技巨头对标普500指数上涨的贡献每年都超过它们的权重,其中3年,这6只股票对美股大盘的支撑作用超过其他股票的总和。

但在2022年,曾经的顶梁柱化身成了吊车尾。科技巨头们正用自己的糟糕表现拖累整个大盘往下跌,年初至今,标普500指数跌幅超过13%,纳斯达克指数失守13000点,从52周高位回落23%。

奈飞是向下俯冲的急先锋,从2021年11月中旬进入下跌通道,迄今为止跌幅超过70%,单4月以来就跌了50%。Facebook母公司Meta年初至今跌了50%,亚马逊、微软和谷歌则跌了大约20%。

昨晚6大科技股一夜之间市值蒸发超过2万亿人民币,特斯拉也暴跌12%,就这,还没到“黄昏”真正降临的时刻。

01

神话破灭?

目前已经发布最新财报的科技股巨头,在2022年一季度的业绩几乎全军覆没。

奈飞4月19日发布的财报显示,2022年一季度取得78.7亿美元营收,同比增9.8%,略逊于公司预期的79亿美元或同比增10.3%,不及市场预期的79.3亿美元;净利润16亿美元,同比去年第一季度的17亿美元下降6%。

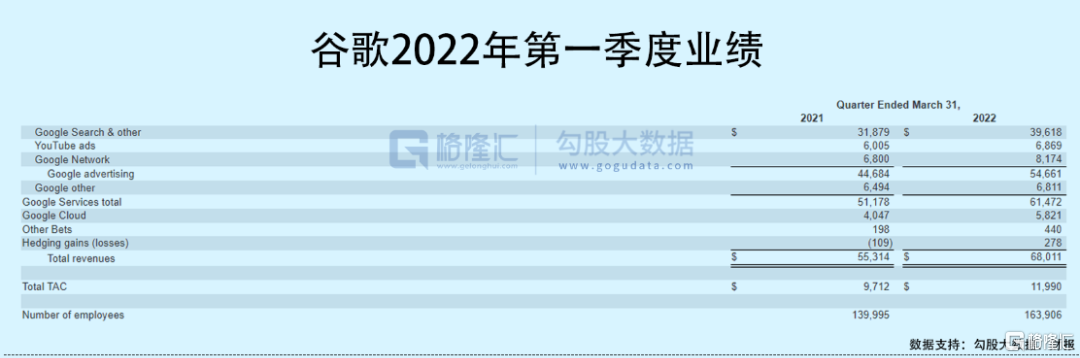

昨夜谷歌母公司Alphabet发布了2022年一季度财报,一季度营收680.11亿美元,略超分析师预期的679.8亿美元,同比去年一季度增长23%,但创下了2020年末以来最低同比增速;一季度净利润164.36亿美元,不及分析师预期的174亿美元,同比去年下降8.3%。

同样在昨夜发布财报的微软成绩看起来要好得多。2022年第三财季营收493.6亿美元,高于市场预期的475亿美元,同比2021年同期的417.1亿美元增长18%,;净利润167.3亿美元,同比2021年同期的154.6亿美元增长8%。

公司业绩与华尔街预测的分歧立刻体现在股价走势上,截至昨晚收盘,微软跌3.7%,谷歌跌3.6%;财报发布后,微软转涨4.5%,报282.3美元。谷歌则继续跌了2.7%,目前股价为2309美元。

然而即便微软交出了一份超预期的答卷,但从历史数据来看,微软在2022年前两个财季的营收增速分别是22%和20%,净利润增速则分别是48%和21.35%。相比之下,本财季营收和净利润增速都有所下滑。

目前还剩下Meta、苹果和亚马逊三家公司,Meta将于明天发布财报,后两家公司是后天。

从预测来看,上次Meta在2月份发布了堪称“灾难性”的财报:2021年四季度营收336.7亿美元,同比增长20%;净利润为102.85亿美元,同比下降8%。

同时给出的2022年第一季度业绩指引为总收入将在270亿至290亿美元之间,低于市场预期的300亿美元,增速仅为3%至11%。

亚马逊的情况也不容乐观。2021年第四季度亚马逊取得了1374美元的净销售额,同比增加9%,是自2017年以来首次实现个位数增长,略逊于分析师预期;净利润为143亿美元,同比增长98.6%,但很大程度上要归功于从Rivian首次IPO中取得的118亿美元投资收益。

目前,市场预期亚马逊2022年第一季度营收有望同比增长7%,但净利润将同比大幅下滑,原因是去年同期亚马逊取得了81亿美元的超预期净利润。

总结来说,其他科技股大多风光不再。

一方面前几年的暴涨积蓄了巨大估值泡沫,另一方面业绩增速出现停滞的趋势,如今不可避免地进入“戴维斯双杀”通道,连带着把美股大盘也拉了下来。

目前,仍然被市场持乐观态度看好的只剩苹果一家,华尔街普遍调高了对苹果业绩的预期,就等它带着美股大盘再冲一次了。

02

中年危机

具体来看这几家科技公司核心业务的增长情况。

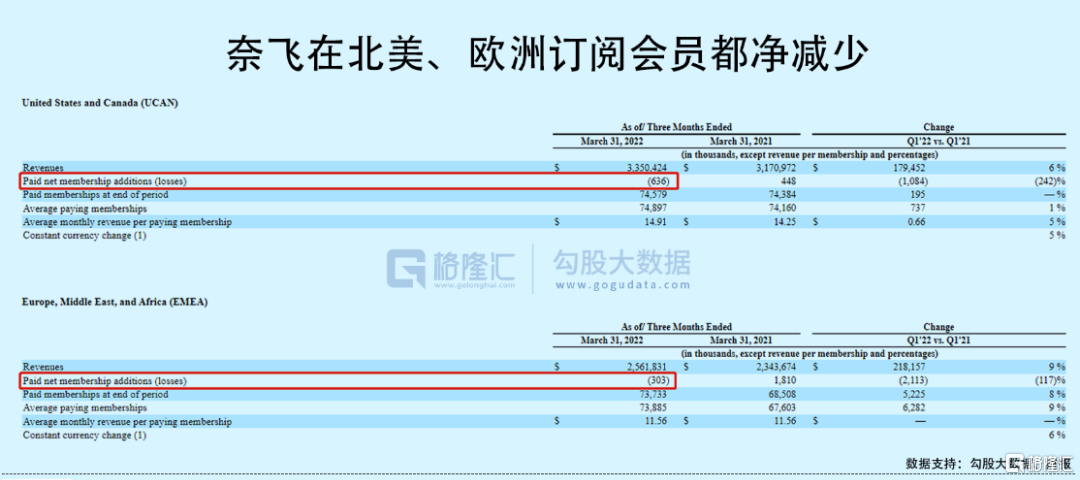

奈飞最新财报中的核心数据是新增订阅用户,今年一季度奈飞全球订阅用户净减少20万,大幅低于此前预期的新增200万,是2011年来首次为负值,并且预期第二季度订阅用户将继续净减少200万,原本的市场预期为净新增240万。

谷歌的基本盘是在线广告业务收入,一季度增速严重放缓:广告营收546.6亿美元,同比增长22%,相比2021年同期的32%和上一季度的33%都有所下滑。

其中YouTube广告营收68.69亿美元,低于市场预期的75.1亿美元,连续两个季度不及市场预期,同比增长14%,环比上个季度的增速骤降超20%,亦不及2021年同期的49%。

另外,代表未来产业的谷歌云业务也继续亏损9.3亿美元,高于市场预期的8.93亿美元和去年四季度的8.9亿美元。

最和谷歌有同病相怜之感的莫过于Meta,去年四季度Meta月活跃用户数为29.1亿,不及分析师预测的29.5亿,用户增长陷入停滞;核心的广告业务收入为326亿美元,仍然占据全部营收的近97%,首席财务官表示2022年的广告销售额预计减少约100亿美元。

元宇宙开发的新业务营收倒是实现了同比22%、环比57%的增长,达到8.8亿美元,但净亏损继续扩大至33亿美元,导致全年亏损达到101.9亿美元。

微软的业务多元化策略使得其抗风险能力更强。第三财季中,主打Office系列产品的微软“生产力与业务处理”部门营收为158亿美元,同比增长17%,与上个财季159亿美元的收入和19%的同比增长都有所下滑,上上个财季增速则是22%。

不但传统业务增速下滑,新业务的增速也有停滞趋势。第三财季微软的智能云业务收入190.5亿美元,同比增长26%,与上采集183亿美元的营收和26%的同比增速基本持平,相比上上财季31%的增速有所放缓。

总结而言,各大科技股的业务增长或多或少陷入瓶颈,原因其实有共通之处。

首先是国际局势动荡,奈飞称俄乌战争爆发使得该公司由于对俄罗斯的制裁减少了70万付费净用户,在中欧和东欧地区的业务也被迫减缓。

其他互联网公司同样受到影响,一方面是俄乌两国市场的直接影响,另一方面欧盟27国拥有4.5亿人口,消费市场庞大并且富裕,是互联网巨头本土以外的第二大收入来源,同样在战争阴影下对广告收入产生间接影响。

另外一个原因是竞争加剧。随着互联网下沉拓展基本结束,赚广告钱的几大消费互联网公司在存量时代愈加拼破了头,尤其是来自TikTok等新玩家的竞争使战况更加激烈,谷歌、Meta都是直接受害者,苹果新的隐私政策更是雪上加霜。

拓展增量市场的新业务也显得拥挤不堪,去年四季度亚马逊云业务营收为177.8亿美元,同比增长近40%;同一时期,微软和谷歌的云业务也分别取得了46%和44%的同比增长,大家互不相让,势必成为一场持久战。

每个行业都有生命周期,互联网也不得不坦然接受“中年危机”的到来。游戏、影视等各个细分赛道纷纷掀起“并购潮”,就是应对危机的方式之一。

但衰老只是慢性病,眼下还有更致命的风险。

03

凛冬将至

随着大通胀时代全面到来,第一个就要拿互联网巨头开刀。

2020年之后,手握一只美股科技巨头就能自称“股神”。投资从未显得如此简单,原因是美联储肆无忌惮的QE大部分流入了股市。

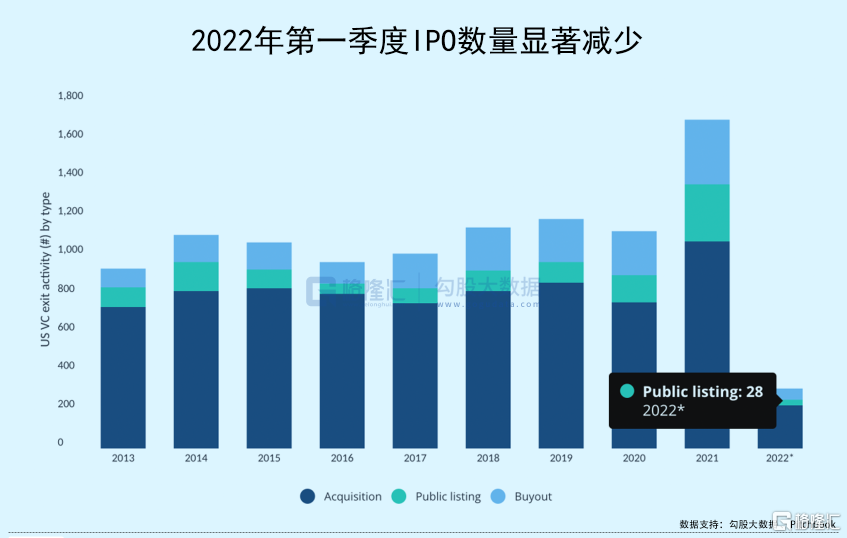

用数据来说明:2021年美国国货币供应量同比增长24.9%,名义GDP增速反而只有-2.3%,同时,美股全年IPO发行量达到1020只。像贾跃亭一样会做PPT便能吸引源源不断的热钱,何况是久经考验的科技巨头。

以奈飞为例,从2002年上市到去年10月股价上涨超过500倍,其中最陡峭的一段出现在2019年底到2020年底,与纳斯达克指数的走势一致。

标普500的预期市盈率伴随通胀率一同上升,来到将近19倍,但在美联储加息缩表节奏一再提速的情况下,支撑科技股们估值水涨船高的逻辑已经不再坚固。第一季度,美股IPO数量仅有28起,不足去年同期的三分之一,资金的风险偏好程度可见一斑。

美联储货币政策转向对科技板块的影响还不仅仅是杀估值。

疫情和政治冲突带来的供应链成本上涨已经使全球经济增长放缓,美联储用加息对抗通胀的措施更有可能带来严重的“经济衰退”。

昨天,亚特兰大联储GDPNow模型将美国第一季度的GDP增速预期从1.3%下调至0.4%,再次提示了今年的经济下行风险。

一方面,经济萧条之下人们倾向于减少消费,消费互联网势必受到冲击,例子是今年一季度50万英国人因“省钱”退订流媒体看剧;另一方面,存量市场中,互联网巨头无论维持传统业务的盈利还是拓展新业务都需要大量烧钱。

因此,美联储“断奶”很大可能在接下来几个季度对互联网企业业绩造成进一步冲击。“戴维斯双杀”的镰刀,恐怕已经开始挥动。

04

结语

从科技巨头身上流出的资金并没有离开这个股市,而是流向了能源、金融和必需品消费等板块,熊市来临时,它们是更具防御性的选择。

从这个角度来说,华尔街对苹果的期待大有道理。

苹果虽然是美股科技巨头之首,但赚的不是广告钱,本质上拥有更多先进制造业的基因。虽然也面临销量下滑和成本增加的风险,但高达2000亿美元的健康现金流让它拥有更强的风险抵御能力,这恐怕也是巴菲特在一众巨头里对其情有独钟的原因。

人们对苹果寄予厚望,是希望它能成为摇摇欲坠的科技股最后一根顶梁柱。但即使黄昏过后即是漫长的黑夜,黎明也总会到来。

互联网从不乏创意制造出各种先进概念,元宇宙就是典型代表,只要泡沫消化完毕,等到下一个宽松周期,科技巨头们,未必没有卷土重来的可能。