不妨将这次降准理解为“稳步宽信用”的信号

要点

11月25日,央行宣布12月5日降准0.25个百分点。

对于此次降准,目前市场不乏短期解释,例如对冲未来或有MLF到期量等。事实上历次降准操作的深意,要远高于短期货币市场金融考量。

理解缘何降准、降准之后资本市场如何演绎,必须跳出货币流动性这一狭窄视野,而要充分考虑当前实体需求、金融资产负债表等更多维度因素。

流动性缓释工具很多,并非一定要用降准对冲MLF到期。

我们之前用系列报告详细论证了财政投放节奏深刻影响今年流动性表现。

今年国库密集投放资金之际,5至9月银行间资金利率维持相对低位,而当10月以后财政投放更多依赖大行信贷和政策性银行渠道时,资金利率上抬。

11月资金利率逐步转紧,并引发债券市场大度调整,央行积极流动性对冲紧随其后,11月21日DR001已经回落至1%附近。

当下货币市场流动性并不紧缺。资金利率低位徘徊之际启用降准,目的显然不是为了投放更多流动性。

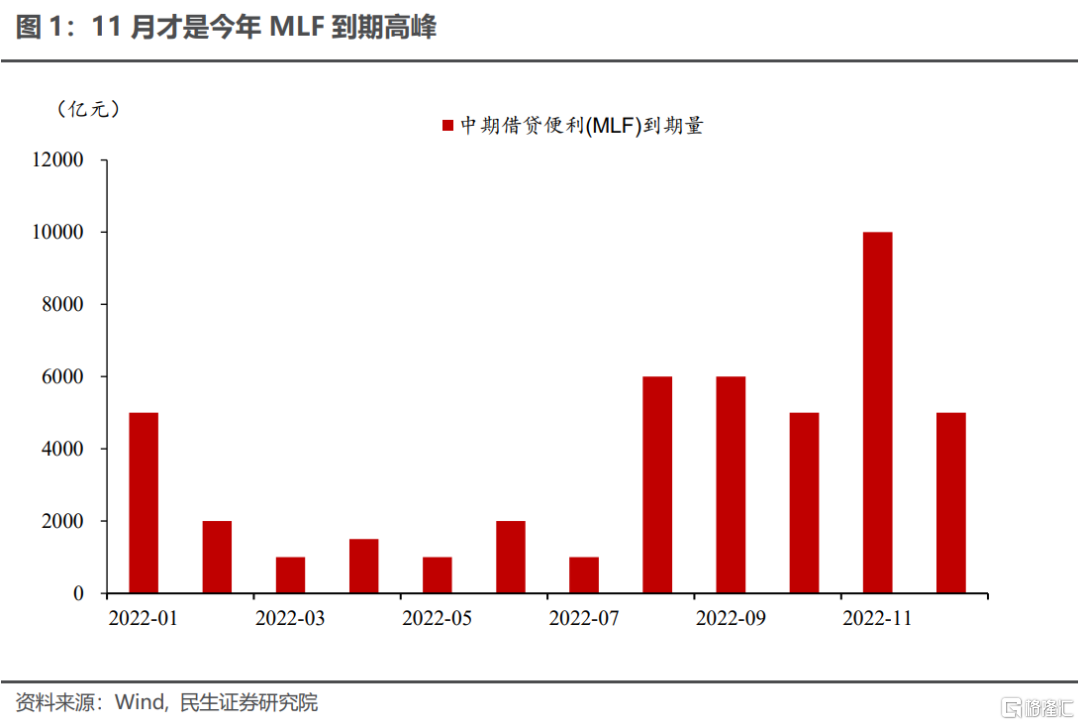

虽然12月有5000亿元MLF到期量,但这一规模较11月1万亿的到期量明显减弱。11月15日1万亿MLF到期之时,央行都未降准,那么12月5日才启用“半次”降准,显然不是因为12月MLF到期压力过大。

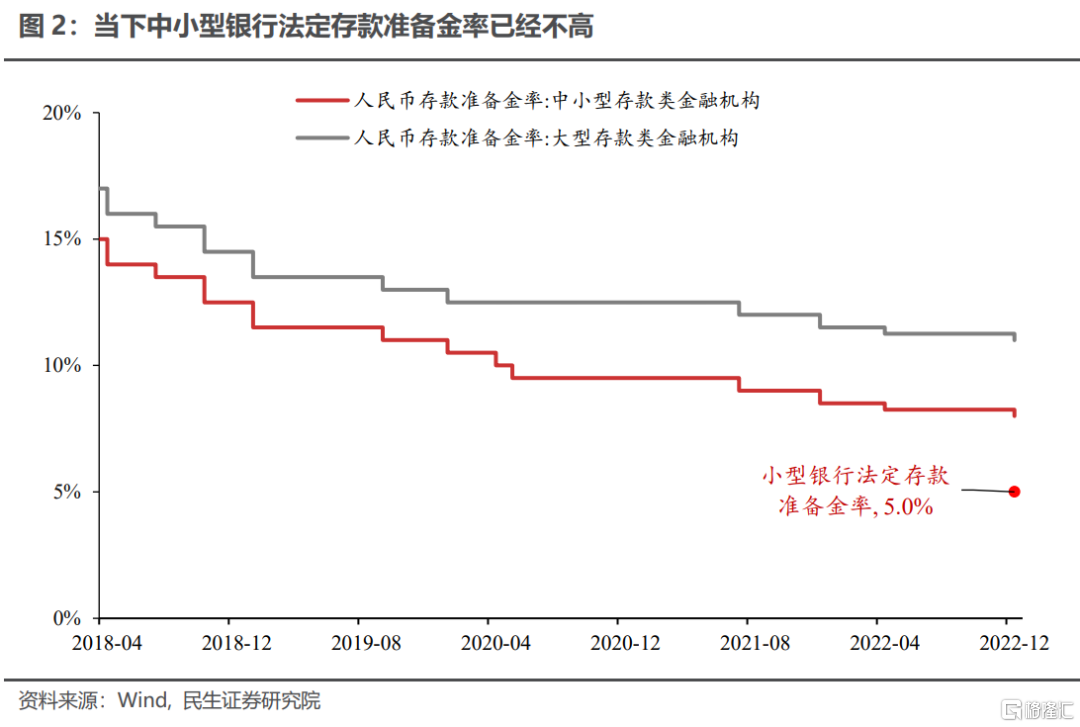

中国货币投放工具颇为多样,有OMO,MLF,还有各种结构性货币工具,MLF到期带来流动性大可用MLF续作等方式展开。如若为了对冲MLF到期就降准,当下小型银行法定存款准备金率只有5%,又能够对冲多少次MLF到期?

“半次”降准,幅度精妙,释放信号足够明确——稳步宽信用。

我们此前对货币操作研究中反复提到一个论点,降准这一操作本身就极具中国特色,放眼全球,极少有国家将法定存款准备金率作为常规的货币松紧政策。

现代货币调控框架中,降准并非是常规的流动性管理工具,而更近似于金融管制工具,作用在于调适商业银行扩表空间。

第一,近期DR001维持在1%低位;第二,“半次”降准共计准释放5000亿元资金,等于12月MLF到期量;第三,降准底层逻辑在于释放银行扩表空间。综合这三点因素来理解,我们能够清晰理解此番“半次”降准的精妙意图:

降准最终目的不是为了缓解当前流动性问题,而是为了释放政策信号——未来中国还将积极推进宽信用,并且希望资金面尽量避免大起大落波动。

降低资金面波动,同时推进宽信用,不妨将这一政策信号理解为“稳步宽信用”。

“半次”降准的两个利好,流动性预期稳定,资本市场风险偏好修复。

债市大幅波动之后,央行随之投放流动性,控制资金利率急速走高。此次降准对降低资金利率的现实效果有限,但有利于打消市场对央行货币转紧担忧。

即此番“半次”降准第一点利好,稳定流动性预期,打消市场对央行收紧的担忧。

今年以来疫情和地产因素,居民消费和投资双双受挫。不仅内需偏弱,居民资产配置风险偏好也一再降温,资金囤在银行负债端,不愿意走向风险性资产。一个典型例证是M2增速偏高,然而私人部门信用难扩。

降准最终目的是为推动银行扩表,与“保市场主体”类的地产纾困政策一起,共同推进内需企稳、信用扩张。信用扩张,则风险偏好修复。

可见此番“半次”降准第二点利好,修复资本市场风险偏好。

股票市场或更受益于此番降准。债市短端利率受益于流动性预期企稳,长端利率更取决于信用扩张,本质上受地产牵引。未来密切关注后续地产政策落地效果,还有就是国内疫情进展,毕竟疫情对国内经济和资本市场仍有较大影响。

风险提示

地产政策不及预期;货币政策超预期;疫情扩散超预期。更多股票资讯,关注财经365!