今年顶流明星基金经理“翻车翻得触目惊心”。

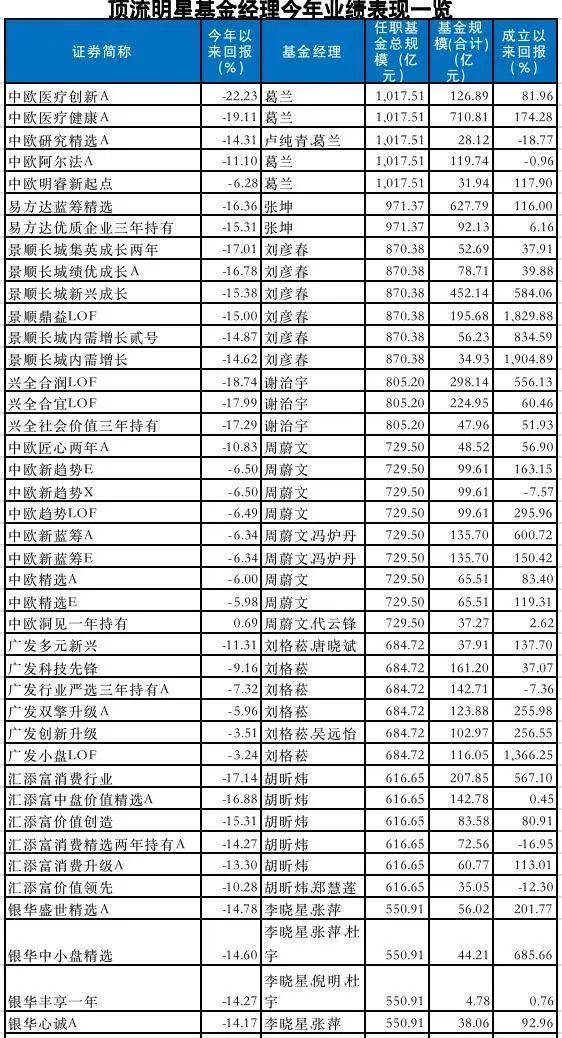

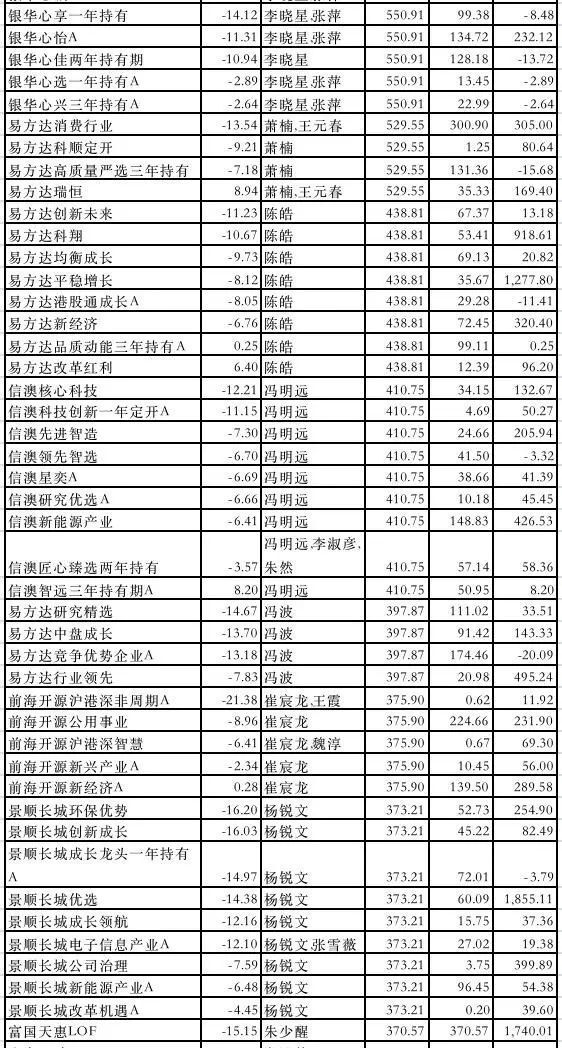

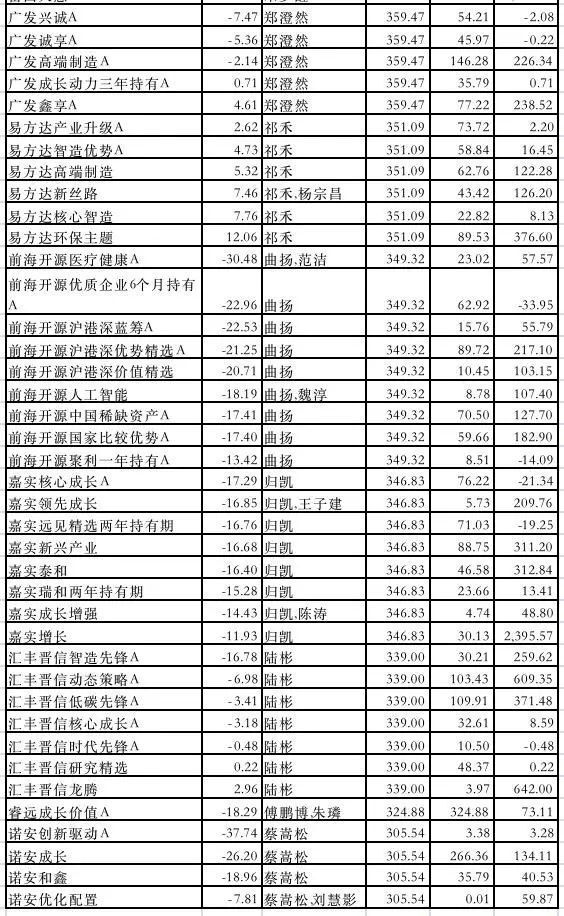

据21世纪经济报道记者统计,管理规模在300亿元以上的权益类明星基金经理,包括葛兰、张坤、刘彦春、谢治宇、朱少醒、傅鹏博、胡昕炜、曲扬、李晓星、冯波、杨锐文、陆彬、归凯、蔡嵩松等。

他们旗下都有基金今年以来收益率下跌逾15%,最高跌幅逾30%。

据记者统计,年内管理规模在300亿元以上的权益类明星基金经理21位(只计算基金第一位基金经理),其中有18位旗下至少有一只基金年内亏损超过10%,甚至有14位旗下至少有一只基金年内亏损超过15%。

与之对比,同期偏股型基金的整体平均收益为-7.77%,普通股票型基金为-9.41%。

这在一定程度上说明,今年顶流明星基金经理整体表现差于市场同类基金的平均水平。

应了一句老话:“规模是业绩杀手”。

关键问题是,今年顶流基金经理怎么了?

顶流基金经理“翻车”现象究竟是偶然,还是一种惯性?

年内顶流基金经理集体“翻车”

管理规模在300亿元以上的权益类明星基金经理今年大部分“翻车”。

据21世纪经济报道记者统计,市场上共有21位管理规模在300亿以上的权益类顶流基金经理(多基金经理共管的基金仅计算第一位基金经理,下同)。

其中,有18位管理规模在300亿以上的权益类明星基金经理,他们旗下有基金今年以来(截至8月17日,下同)亏损超过10%。

值得一提的是,有14位顶流基金经理旗下有基金亏损超过15%,甚至葛兰、蔡嵩松、曲扬等旗下有基金年内亏损超过20%。

比如,截至8月17日,今年以来,曲扬的前海开源医疗健康A收益为-30.48%;蔡嵩松的诺安成长的收益率为-26.20%;葛兰的中欧医疗创新A的收益率为-22.23%。

与之相对,截至8月17日,今年以来,偏股型基金的整体平均收益为-7.77%,普通股票型基金为-9.41%。而同期沪深300指数下跌了12.83%。

这意味着,一定程度上,大部分顶流基金经理旗下有基金没跑赢市场同类基金平均水平,甚至也没跑赢沪深300指数。

总体来看,今年仅有3位管理规模在300亿以上的权益类顶流基金经理,他们旗下的基金亏损小于10%,分别为祁禾、郑澄然、崔宸龙。

值得一提的是,上述3位今年业绩相对较好的顶流基金经理都有一个共同的特色,他们重仓了新能源股。而新能源是自4月底以来表现最出色的主题方向。

“规模是业绩杀手”

基金经理很难做到一直跑赢,因为市场风格是轮动的,没有哪个基金经理能够连续踩中市场风口,而今年的风口是新能源方向,以及中小盘股。

顶流基金经理,我们以大家特别关注的朱少醒为例,截至8月17日,朱少醒在长达近17年的从业时间里只管理一只基金——富国天惠成长,任职回报1740%,近17年的任职年化回报18.97%。

“双十基金经理”、17年“年化收益20%”,让不少投资人慕名而来。

然而,朱少醒最近3年的业绩表现不太理想。

尽管最近三年朱少醒的基金跑赢了沪深300,但却跑输了同类平均水平。

比如,截至8月17日,富国天惠成长基金近1年收益率为-13.32%(同类平均为-8.35%);近2年收益率为-5.50%(同类平均为7.17%);近3年收益率为54.26%(同类平均为71.58%)。

以3年的评估周期来看,富国天惠成长基金在同类排名后1/3,最近两年富国天惠成长基金甚至是亏损的。

然而,从2020年3季度到2021年1季度,仅仅3个季度,富国天惠的基金份额就从47亿份增加到了101亿份,增加了54亿份。

根据21世纪经济报道记者统计数据,机构份额基本没变,散户大量进入。

2020年6月底,富国天惠的持有人是53.4万户。一年后的2021年6月底,富国天惠的持有人是295.6万户,这意味着一年增加了242.2万户。

简单来说,该基金规模在近一年内快速增长54亿份,新增的近200万户散户被套了。

面临同样情况的还有千亿顶流基金经理“医药女神”葛兰。

截至2022年8月17日,中欧医疗创新A基金自2019年2月成立以来收益率为81.96%,大幅跑赢同期沪深300指数的14.92%,历史业绩出色。

值得注意的是,中欧医疗创新基金在2019年末、2020年末、2021年末的规模分别为5.34亿、40.63亿和130.94亿,以2021年基金规模增加幅度最大,而当年收益率为-7.90%,并且2022年收益率为-22.23%。

对中欧医疗创新基金的这一现象,天相投顾基金评价中心指出,“基金规模在大幅增加后业绩反而出现下滑,这一方面是市场风格出现了快速切换,另一方面也可能是基金规模的快速增加所导致。”

而这将形成悖论:如果基金不限制申购,具有超额收益的基金经理所管理的规模将不断增加,而超额收益将随之衰减直到市场平均水平;而如果基金限购,那么投资者将无法充分参与。

“通常顶流基金经理的产品规模均较大,基金规模的不断扩张也将增加投资的难度,从而带来超额收益的减少。”天相投顾基金评价中心认为。

因此,天相投顾基金评价中心建议投资者不应过度关注顶流基金经理的明星光环,而是更应该了解基金经理的投资策略和投资风格,选择和自己风格偏好相匹配的基金经理,做好资产配置。

一位基金经理表示,今年基金的表现,与赛道、规模、流动性、价值投资、短期波动等因素有关。

“投资人之前因为三年、五年的业绩而选择了顶流基金经理,现在却因为半年的业绩回撤而苦恼,何必呢?但是选基金,不能仅仅只看历史业绩和规模,还要看业绩怎么来的,看基金经理的研究能力到底怎么样,能否经得住市场考验。”上述基金经理说。