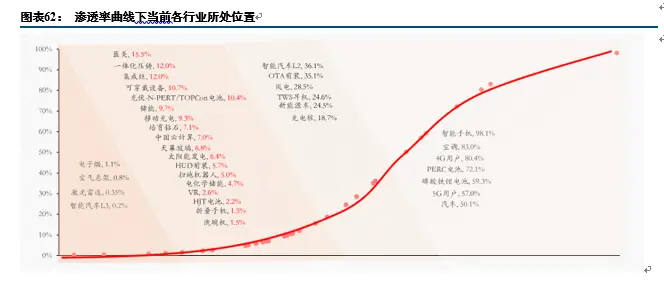

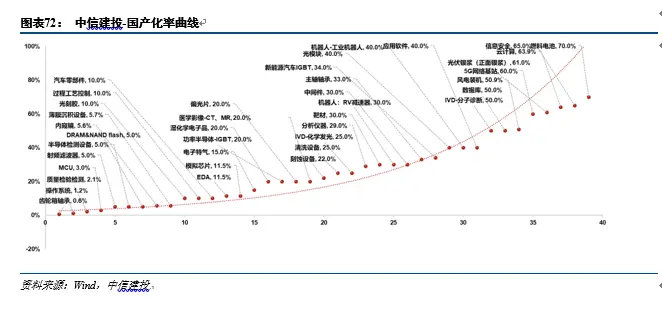

渗透率曲线下当前各行业所处位置 资料来源:Wind,中信建投

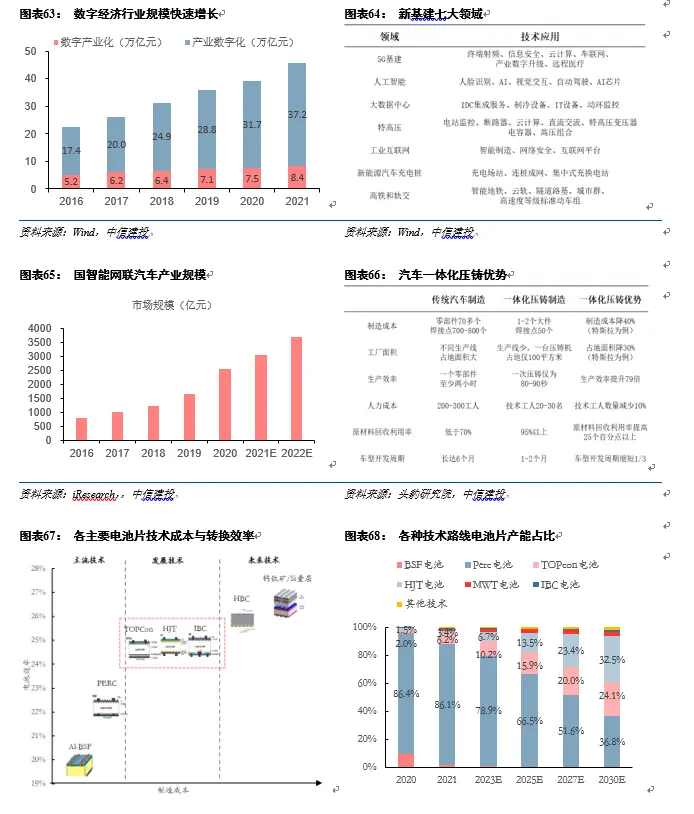

数字经济行业发展加速,赋能新基建。数字经济是继农业经济、工业经济之后的主要经济形态,我国数字经济行业发展迅速,产业规模持续快速增长,2021年数字经济行业规模已超45万亿元,数字经济占国内生产总值比重达39.8%。“十四五”期间,我国数字经济转向深化应用、规范发展、普惠共享的新阶段。数据要素是数字经济发展的重要环节,统筹推进全国数据要素市场体系、数字交易制度的建设是实现“十四五”规划目标的重要内容,随着产业数字化深化转型,数字对经济发展的放大、叠加、倍增作用将不断释放。

数字经济发展赋能新基建。随着数字经济产业规模快速增长,新型基础设施建设提速,数字产业化深入推进。新基建分为5G、人工智能、大数据中心、工业互联网等七大领域,其中5G作为信息基础设施的核心引领技术,在“新基建”中占据重要发展地位;人工智能成为智能经济发展和产业数字化转型的底层支撑;大数据中心建设已被提到新高度。数字经济发展赋能的新基建建设,兼具较强科技属性与盈利属性,将成为经济提质增效的重要突破口。

智能汽车本土产业链崛起。二十大报告强调“新型工业化、制造强国”,当前“逆全球化”思潮涌动,关键核心技术领域“自主可控”刻不容缓,智能汽车本土产业链崛起正当其时。智能汽车产业链赛道渗透率仍处于30%以下,在产业政策+供给侧升级共同推动下,智能汽车赛道可能迎来渗透率加速提升的业绩爆发期。

关注智能汽车一体化压铸赛道。智能汽车一体化压铸相较传统汽车制造,在制造成本、工厂面积、生产效率、开发周期等方面具有显著优势,汽车行业低碳化、轻量化要求催化一体化压铸的诞生与爆发,龙头入局证明技术难点可破。2020年9月,特斯拉宣布Model Y将采用一体化压铸后底板总成,实现后底板减重30%,蔚小理等新势力也随后跟进。成本优势打开行业需求空间,据中信建投汽车组测算,2025年一体化压铸市场规模有望达到377亿,年均复合增长率达191%,随工艺继续优化未来良率等制约因素有望进一步改善。

光伏新技术降本路径清晰&技术成熟空间大,N型电池替代有望加速。从多晶硅到单晶硅,从BSF电池到PERC电池,再到N型电池,光电转化技术进步带动行业度电成本降低、经济性及竞争力的持续提升,是光伏产业持续发展并实现需求扩容的主要驱动力。由于P型理论极限为24.5%,目前23%左右的量产效率已无太大空间,而N型电池量产效率已稳定在24.5%以上,2022年内迈为HJT可量产工艺已突破26%,从P到N的技术突破打开行业替代空间。与此同时降本快速推进,路径清晰。PERC可升级为Topcon,因此Topcon成本较HJT短期有优势,但HJT也从①硅片薄片化+金刚线细线化;②低温银浆技术进步+国产化;③设备技术国产化三方面加速降本,HJT设备单GW投资额已从2018年的15亿元下降至2022年的3.5亿元。三因素共同推动下,光伏新技术未来爆发趋势较为确定。

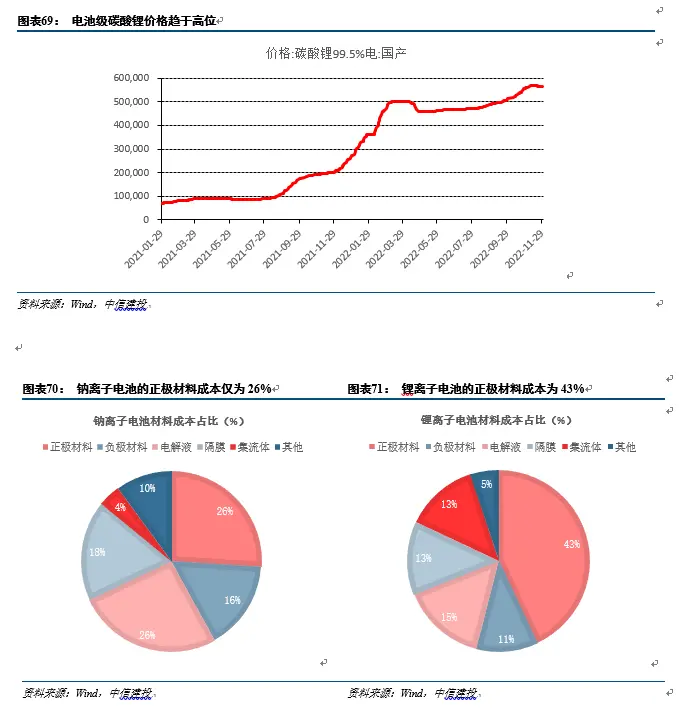

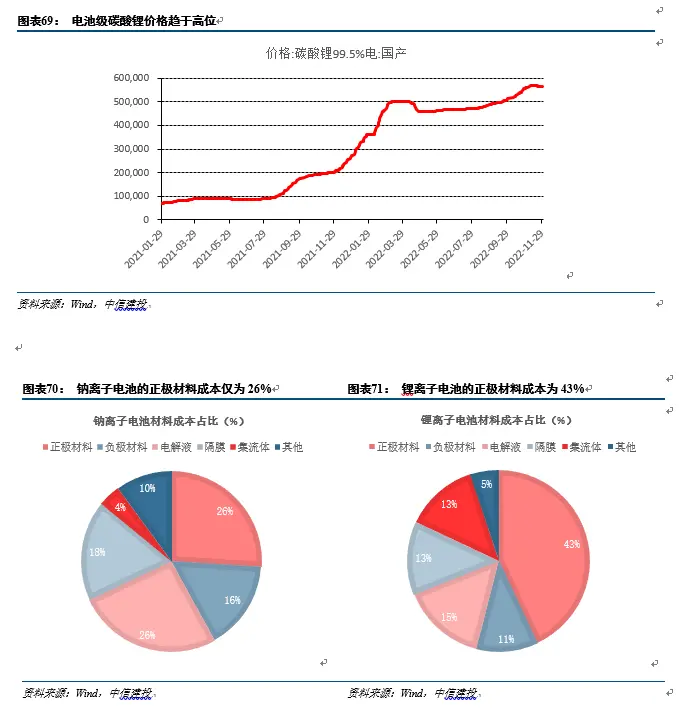

钠离子电池成本低成本带来新机遇,钠离子电池成本优势明显,等待应用持续渗透。锂电池原材料价格维持高位,钠电池成为一种新的替代。钠资源以氯化钠即食盐的形式广泛存在,而锂由于新能源车快速发展的带动下需求高速上涨,碳酸锂价格居高不下,原材料成本低廉的钠电池迎来加速发展期。且钠离子电池较锂离子电池材料成本更低,可降低30-40%。从成本材料结构来看,锂离子电池正极材料成本占比最高,为43%,而钠离子电池的正极材料成本仅为26%。随着研发投入的加大,钠离子电池商用化已越来越近。

电池级碳酸锂价格趋于高位 资料来源:Wind,中信建投

自主可控

α线索:国产替代、自主可控。二十大报告中将“安全”、“科技”摆到了更加突出的位置,指出“加快实现高水平科技自立自强”,“确保重要产业链供应链安全”。在政策、资金支持下近几年我国产业结构持续升级,企业技术进步步伐加速,在半导体、医疗器械、新能源发电等多产业链上国产替代均在不断推进加速。

国企改革

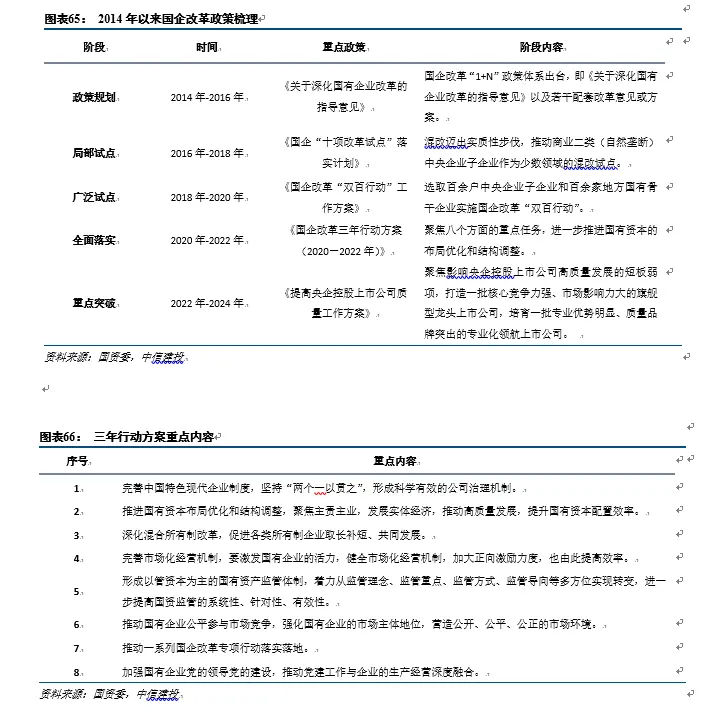

国企改革逐步突破,不断纵深发展。国资委按照先试点后推开原则,分四个阶段先后落地“十项改革试点”、“双百行动”、“三年行动”等改革计划,极大提升了国有企业的经营活力。当前国企改革三年行动进入收官冲刺阶段,截至9月初,各中央企业和各地改革工作台账完成率均超98%。下一阶段,央企控股上市公司高质量发展与战略新兴产业布局将成为改革新重点,国企改革不断纵深发展,国有企业发展动力与可持续性逐步增强。

2014年以来国企改革政策梳理 资料来源:国资委,中信建投

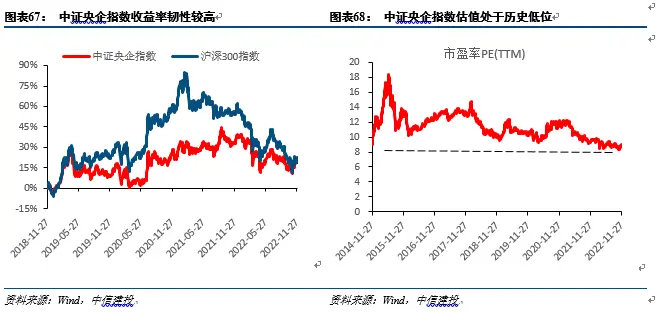

关注央企改革新方向下的投资线索。国资央企主要集中于关系国计民生的重点领域,公司业绩稳定、股息率高,收益率韧性较高但市场估值较低,今年以来A股市场大幅走弱,中证央企指数估值处于历史低位。长期来看,央企逆周期属性强,未来业绩稳健性预期高,在央企控股上市公司高质量发展的新阶段,无论是基于事件驱动的股票回购、股权激励、并购重组,或是基于长期经营效率的改善预期下的研发投入提升、ESG建设,22-24年央企控股上市公司改革将提供诸多新投资线索。

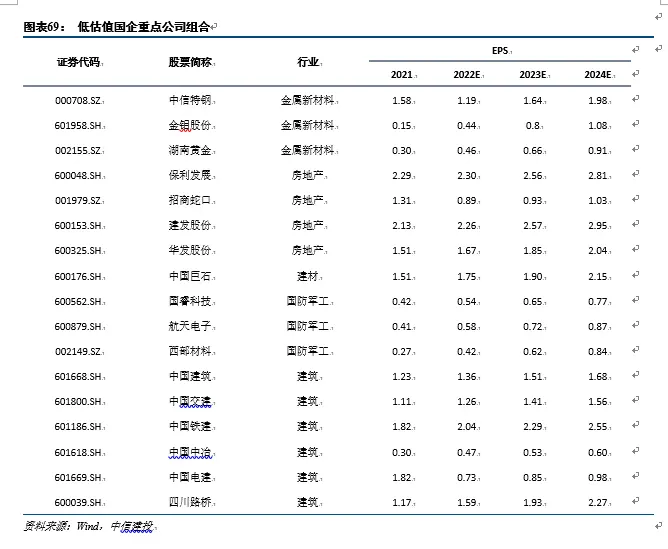

重视中国特色估值体系下的低估值国企价值。在深化国企改革背景下,国资国企正加速优化布局与结构调整,公司治理不断健全、监管体系日益成熟、资源配置效率不断提升。证监会主席指出“探索构建具有中国特色的估值体系,促进市场资源配置功能更好发挥”,随着中国特色估值体系发展推进,低估值国企配置性价比凸显。

(1)美联储加息超预期,如果美联储持续激进加息,美元流动性收紧,作为全球资产定价锚的美债利率将面临继续上行风险,国内货币政策也或将面临一定约束;

(2)疫情形势恶化超预期,如果疫情零星反复形势超预期恶化,那么企业供应链、生产活动等都将势必受到影响,从而面临业绩下滑或增速不及预期风险;

(3)国内经济复苏或者稳增长政策的效果不及预期,如果国内经济面临企稳压力,复苏力度不及预期,那么整体市场走势或继续承压,后续市场对政策刺激效果的信心可能进一步滑落。更多股票资讯,关注财经365!