国庆节后,A股先跌后涨,走出一轮快速反弹行情。短短几日内,上证指数从最低2934点最高涨至3100点,让尚未上车的投资者左右为难:追进去怕被套,继续空仓怕踏空。

从反弹原因来看,更多地还是超跌反弹为主。当上证指数跌至2934点时,虽然仍高于4月27日的低点,但结构层面很多板块已经再创新低,整体指数层面考虑到半年的业绩增长,估值水平也已接近。同时结合流动性、基本面、外部环境等因素来看,当前的确定性都优于4月下旬,故而大盘跌无可跌。

市场会沿着最小阻力线寻找方向,当向下跌不动时,向上反弹的动力就会增强。叠加节前避险资金回流,以及大会之前市场风险偏好回暖,成为驱动市场反弹的重要助力。

但从基本面因素来看,内外部数据喜忧参半,尚不足以系统性扭转市场预期。

国内数据看,9月社融数据继续超预期,且企业中长期贷款明显回暖,提振市场情绪;同时,9月CPI数据低于预期,表明国内通胀压力可控,给予货币政策更大的宽松空间。但与此同时,10月以来商品房销售增速再次回落,且疫情多点散发,防控形势依旧严峻,地产和消费两大核心因素未见明显好转,仍需数据验证,边走边看。

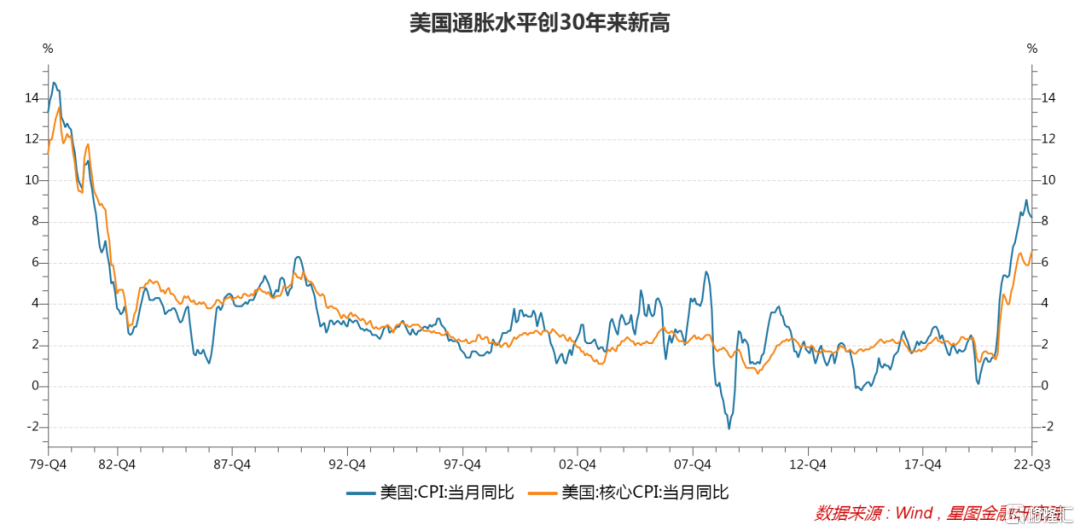

外部因素看,美国9月PMI数据继续回落,新增非农就业数继续下降,表明美联储激进加息正加快美国经济衰退风险。但与此同时,9月美国失业率继续下行,美联储加息不受失业率制约,且9月美国核心CPI继续环比上涨,表明通胀黏性较高,为压制通胀预期,美联储加息节奏很难缓和,甚至不排除4季度继续加息150BP的可能性(11月和12月各75BP)。

将视角转向欧洲,作为本轮全球能源危机的震中区域,持续面临能源短缺、通胀高企、货币贬值、制造业外迁、边缘国家财政压力大增等一系列问题。当这些问题与全球央行激进加息相遇,潜在的脆弱性不容小觑。前段时间英国养老金危机,以及市场对瑞士信贷的担忧,便是这种脆弱性的外在表征。考虑到4季度美联储继续加息125-150BP的现状,届时这些潜在的灰犀牛可能会演变成黑天鹅,进一步压制全球风险偏好。

综上可知,当前国内经济延续弱势复苏状态,但市场信心仍受地产、疫情等因素干扰,需要数据验证,边走边看;在欧美央行不惜以经济衰退为代价的激进加息操作下,全球经济已确定性走向衰退,且潜在灰犀牛事件持续发酵,压制市场情绪。

面对这种内外部环境,从短期的超跌反弹转向持续的向上反转,必然是一波三折,需要更多的时间和催化剂,急不得。如邓普顿所说,“牛市在绝望中诞生,在犹豫中成长,在乐观中成熟,在亢奋中死亡”,就一轮牛市周期而言,当前的市场情绪仍未走出悲观,处于很好的中长期布局窗口,但不能期待亢奋行情很快来临。

对于大盘指数,要有耐心;对于行业板块,要加以甄别和区分。

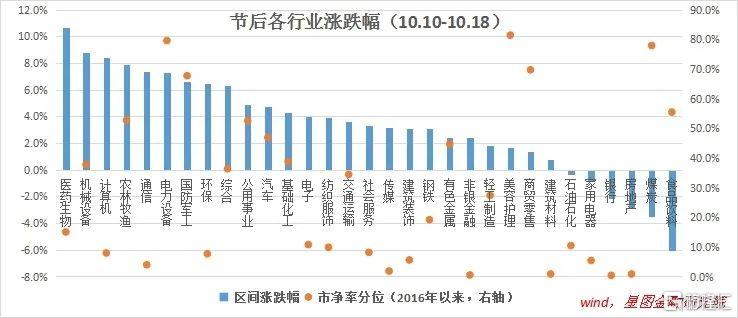

仅就本轮反弹来看,并非所有行业都有吃肉行情。10月10日-18日,涨幅靠前的行业主要有生物医药(10.7%)、机械设备(8.8%)、计算机(8.4%)、农林牧渔(7.9%)、通信(7.4%)、电力设备(7.3%)和国防军工(6.6%);食品饮料(-6.0%)、煤炭(-3.5%)、房地产(-2.8%)、银行(-2.2%)、家用电器(-0.8%)、石油石化(-0.4%)等板块均录得下跌。

就涨幅靠前的板块来看,农林牧渔主要受猪周期带动,走的是独立行情;机械设备、电力设备、国防军工均是2022年4月下旬-7月初这波反弹的领涨板块,也是近年来的高景气成长板块的典型代表;生物医药、计算机、通信则具有明显的底部反转特征,经历较长时间的调整后,估值处于历史底部区间,近期受政策催化影响,市场预期全面向好。

就跌幅靠前的板块来看,食品饮料板块主要受国庆节期间消费不振拖累;房地产、银行、家用电器等板块的下跌则与10月以来地产销售的低迷有关;煤炭、石油石化等板块前期涨幅较大,属于正常的回调。

可见,站在行业角度,市场凉热并不同步。相比指数层面的β行情,行业板块自身的α逻辑更值得关注。尤其是考虑到4季度国内疫情、地产复苏以及欧洲能源危机、俄乌冲突、全球央行加息、全球经济衰退等一系列不确定性因素的扰动,指数层面难有可持续的β行情,精选行业,把握结构性行情更为可行。

具体来看,建议关注以下几条逻辑:

经济复苏逻辑。随着地产销售数据的回暖,银行、地产、建材、家具、家电等板块有望迎来底部反转行情。随着疫情影响的边际钝化,餐饮、白酒、旅游、酒店、机场、免税等板块也迎来了较好的布局期。

现阶段看,地产销售仍未迎来拐点,疫情散发仍是常态,上述板块仍处于左侧布局阶段,催化剂未至,短期内大概率继续磨底。

“发展要安全”逻辑。愈是不确定性的环境,安全属性就愈发稀缺。“发展要安全”的背后,包括资源/能源安全、农业种业安全、国防军工安全、关键技术可控、信息数据安全等多元内涵,每一个领域展开去看,带来都是相关领域的长期景气和投资机会。

在本轮反弹中,信创(信息技术应用创新)是领涨板块之一。一是估值处于历史底部区间,二是地缘博弈背景下,国产替代将明显提速,市场预期全面回暖,行情可持续性强。

全球通胀中枢抬升逻辑。未来几年内,受产业链逆全球化、传统能源资本开支下滑以及地缘冲突风险等因素影响,全球范围内通胀压力难消。通胀环境下,能源、黄金等基础性资源将受到追捧;地产具有抗通胀属性,也能获得不错收益;包括银行存款在内的现金类理财产品面临贬值压力,股票资产则会出现结构性分化:估值处于高位的各类成长板块将持续受到压制,能源资源类板块以及能稳定产生高股息的金融地产类板块将受到追捧,有望实现超额收益。

全球经济衰退逻辑。全球经济衰退已是大概率事件。10月11日,国际货币基金组织(IMF)发布最新一期《世界经济展望报告》,预计2022年全球经济将增长3.2%,与7月预测值持平;预测2023年全球经济增速将进一步放缓至2.7%,较7月预测值下调0.2个百分点,展望更加悲观。

在此背景下,出口占比较高的板块短期内将持续承压。从2021年数据看,计算机、通信及其他电子设备制造业出口依存度最高,约为47%;文教体育娱乐制品、皮革服装、家具制造等行业对外依存度也在20%以上,投资者应持续关注出口增速放缓对这些板块的影响。

其他独立演绎的逻辑。典型如生猪养殖板块,受猪周期上行和冬季猪肉消费旺季的双重支撑,春节前猪价上涨确定性强,且当前龙头个股估值仍然较低,生猪养殖板块易涨难跌。至于2023年猪价走势,如果猪价继续维持高位,那么现在买入龙头是正确的选择;如果猪价高位回落,行业重新回到亏损区,届时将重启产能去化逻辑,依然能够对龙头估值产生支撑。

更多股票资讯,关注财经365!