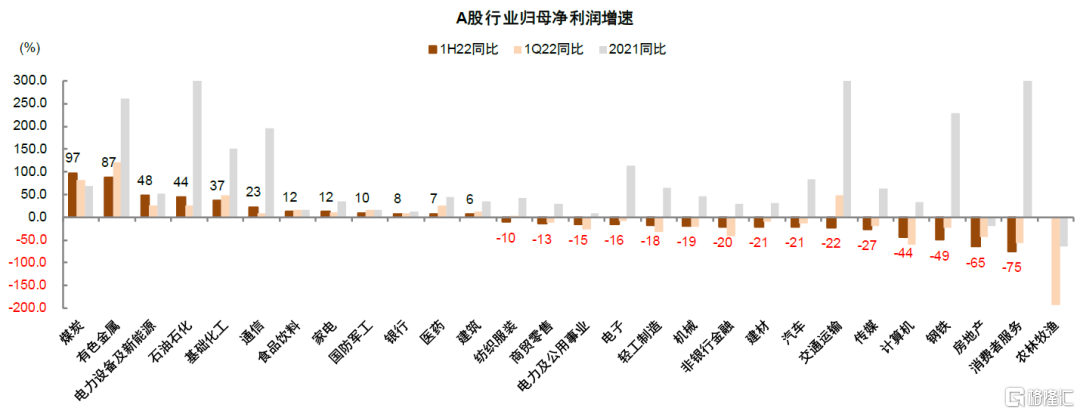

图表:A股行业的净利润增速排序(以1H22同比排序)

资料来源:Wind,中金公司研究部,注:4Q21和3Q21为累计值

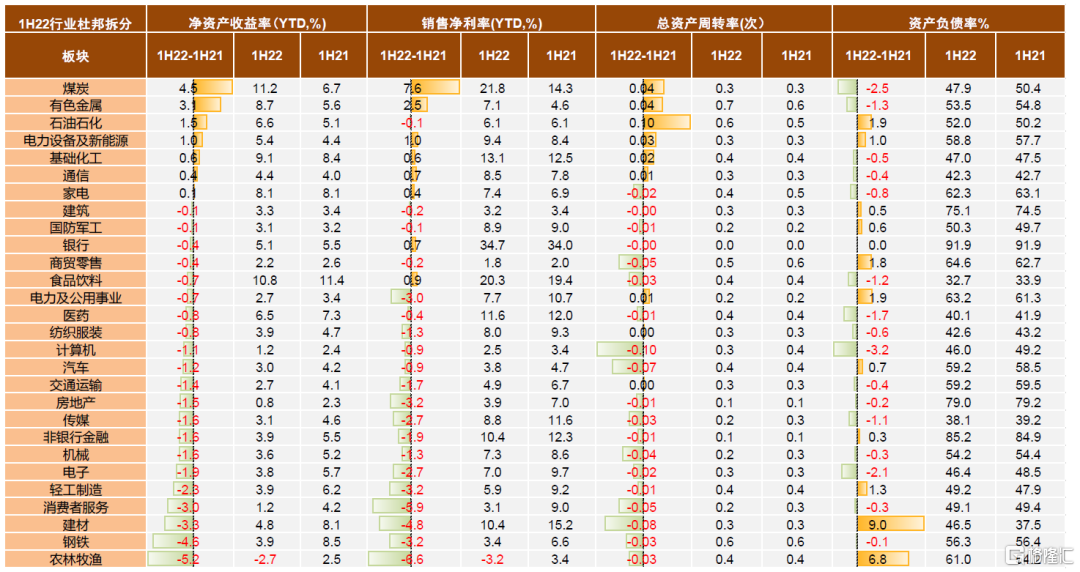

行业增长质量:ROE和资本开支同步改善的行业相对稀缺

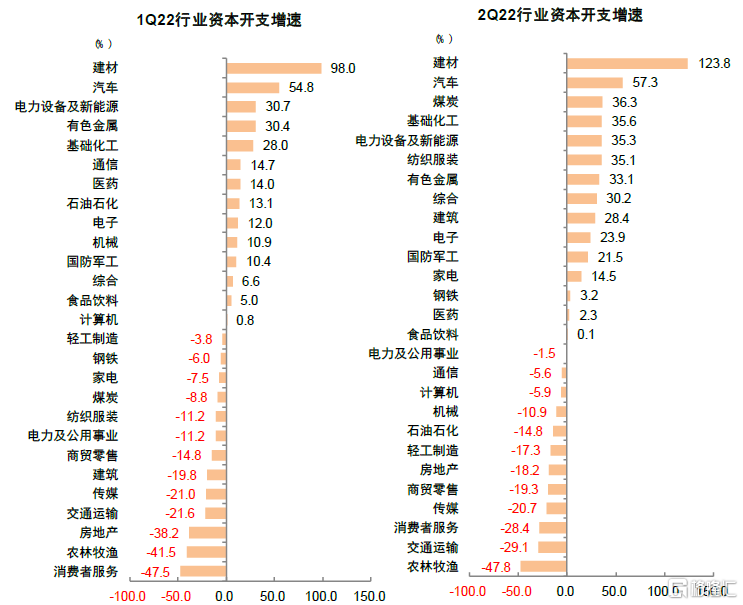

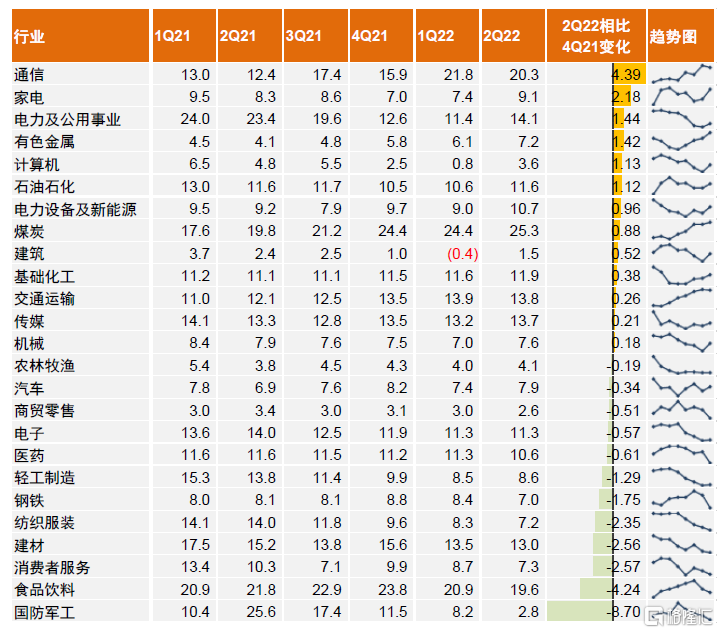

ROE提升和资本开支高增长的行业相对稀缺。1H22 ROE提升的行业主要来自受涨价支撑的周期中上游行业,以及电力设备及新能源等,主要驱动力来自净利润率和资产周转率双升,但值得注意的是疫情的影响之下有较多行业的资产周转率出现下行,若行业资产周转率持续下行可能对于中期的盈利中枢产生不利影响。资本开支方面,二季度资本开支增速超过20%的行业数量明显增加,主要是新能源车产业链、建材以及部分高端制造领域,建材/汽车/基础化工/电力设备及新能源/有色金属2Q22资本开支增速分别为124%/57%/36%/35%/33%,同时煤炭、纺织服装和建筑等行业资本开支大幅反弹。此外,近两个季度经营现金流明显改善的行业相对较少,变化趋势较好的是通信、家电和有色金属,而国防军工和部分消费行业现金流变差。

我们对各行业在盈利增长、盈利能力、资本开支、资产周转率和现金流质量等维度的9个指标变化特征的进行梳理,各项因素加总反映基本面仍相对较好的一级行业是煤炭、有色金属、基础化工、电力设备及新能源、石油石化、家电和通信。

图表:1H22ROE、销售净利率、资产周转率较同期下滑的行业增多,上游和电力设备及新能源表现较好

资料来源:Wind,中金公司研究部

图表:建材和新能源汽车产业链在2Q22保持较高的资本开支增速,传统制造业在板块增速走弱

资料来源:Wind,中金公司研究部

图表:行业经营活动现金流/营业收入(ttm)变化,通信和家电改善幅度较大

资料来源:Wind,中金公司研究部

图表:各行业2Q22的各项因素总结

资料来源:Wind,中金公司研究部

业绩报告中的十大关注点

今年的疫情对重点行业及相关中小企业影响如何?

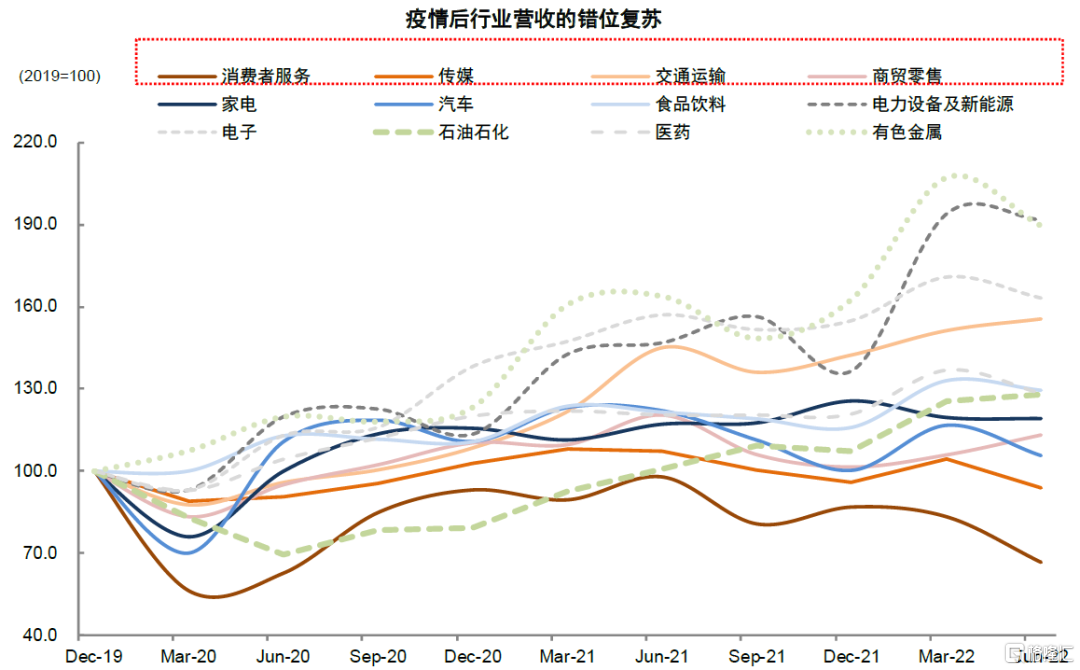

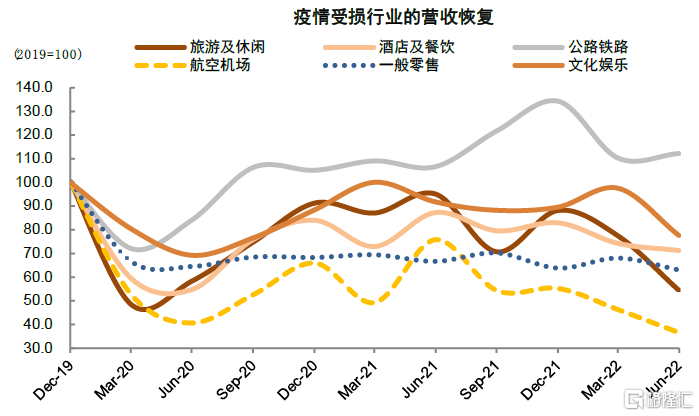

消费服务和出行相关行业基本面普遍回落至疫情前水平以下,二季度加速回落。我们以2019年营收水平为基准,测算各行业相比疫情前修复位置,能源和原材料行业以及制造成长领域修复较好,部分消费品较疫情前实现增长但趋弱;随着近一年国内疫情再度困扰,直接受损的消费服务和出行相关的消费者服务、商贸零售、传媒(主要是影视院线)和交运(只考虑航空,不考虑物流和港口海运)普遍在2Q21出现修复高点后,2Q22消费者服务及相关子领域、航空机场的收入水平大幅下滑至低于疫情前水平(旅游休闲和航空机场为疫情前55%和40%左右的水平)。

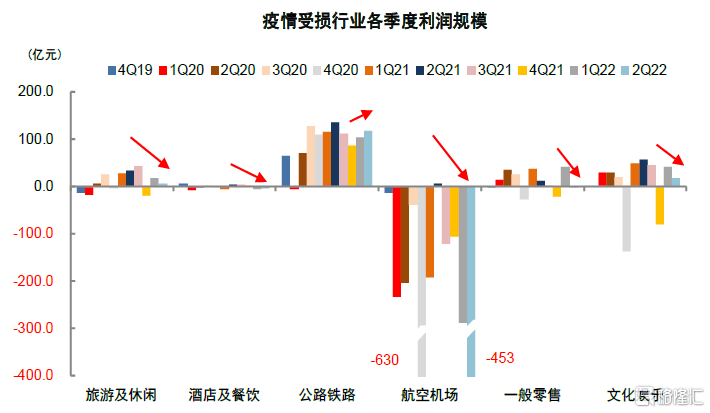

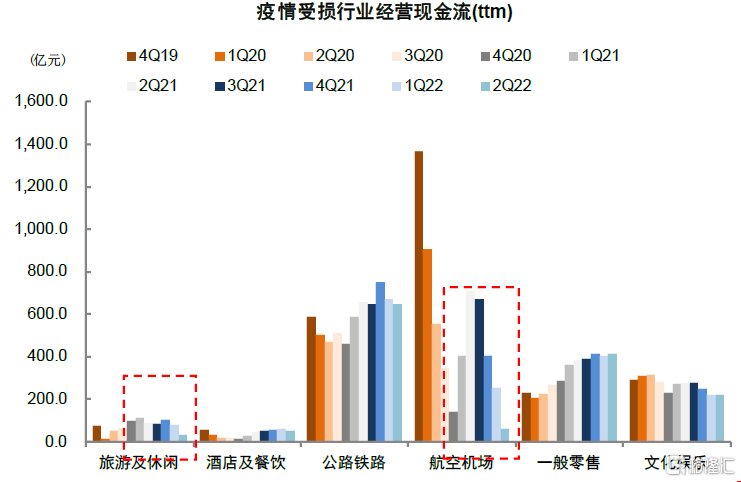

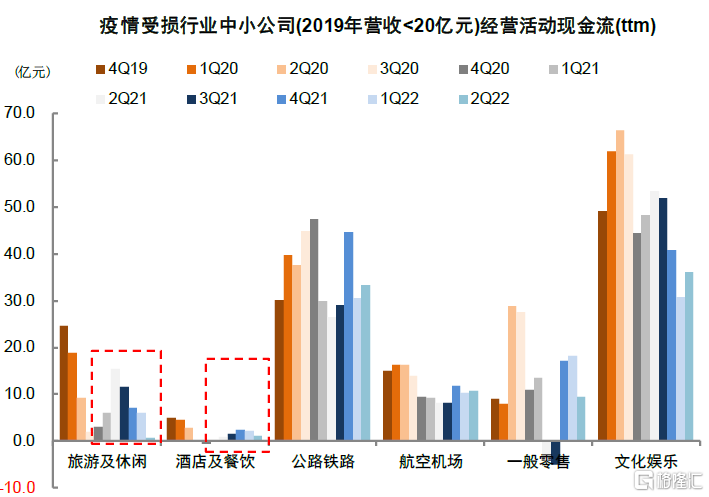

疫情受损板块的基本面表现有所分化。盈利方面,二季度疫情影响加大导致上述细分领域盈利普遍下滑,其中航空机场亏损幅度加大,休闲及旅游、酒店餐饮连续小幅亏损。从经营现金流来看,航空机场、旅游及休闲的现金流走弱,并接近2020年的不佳状态,其余行业现金流保持稳定。从货币资金/带息债务来看,疫情受损行业整体并未明显变差。对于中小公司而言,我们针对上述行业进一步统计2019年收入规模低于20亿元,旅游及休闲、酒店餐饮行业的中小公司在减税退税的背景下,现金流受疫情影响明显走弱,但货币资金/带息债务仅航空机场相比疫情前有所下降。综合来看,上市公司层面的中小公司整体债务压力有限,可能略好于实体行业,需关注休闲及旅游、酒店餐饮行业的现金流压力。

图表:疫情受损行业普遍恢复程度不佳,而制造成长行业和能源原材料行业恢复程度较好

资料来源:Wind,中金公司研究部

图表:除了公路铁路以外,疫情受损的细分行业普遍未恢复至疫情前的水平,二季度加速下滑

资料来源:Wind,中金公司研究部

图表:二季度消费服务和出行普遍出现盈利下滑或亏损,航空机场亏损幅度加大

资料来源:Wind,中金公司研究部

图表:航空机场、旅游及休闲的经营现金流回落至较低水平,旅游及休闲和酒店餐饮中小公司经营现金流走弱

资料来源:Wind,中金公司研究部

上游涨价对中下游制造业的影响是否接近拐点?

海外地缘局势导致一季度上游大幅涨价,对中下游影响集中体现在中报。年初俄乌地缘风险带来的供给冲击再度引发原油和原材料等商品价格在一季度新一轮上升,二季度海外能源价格保持高位但原材料和农产品价格已经历大幅下跌。在国内需求走弱的背景下,能源和原材料涨价对中下游冲击往往滞后一个季度反映,中报反映的中下游毛利率受冲击相对较大,但我们预计在下半年上下游的利润率差随着能源和原材料价格回落有望进入改善拐点。

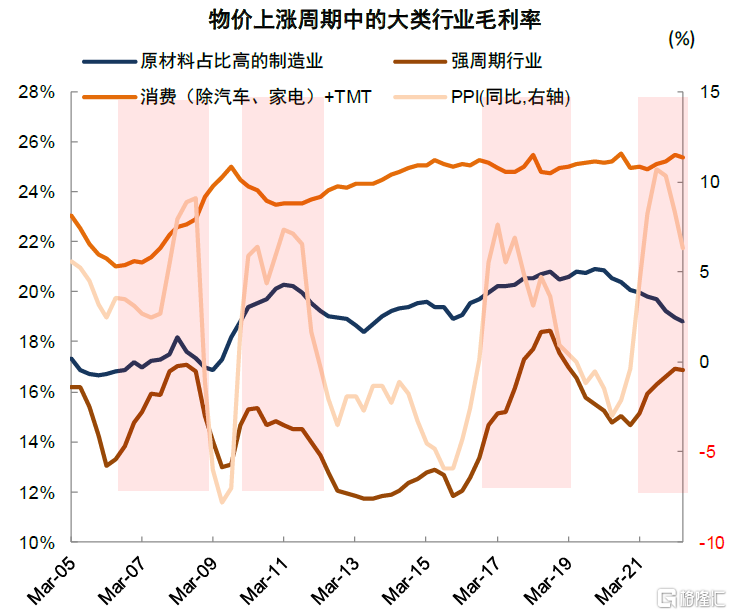

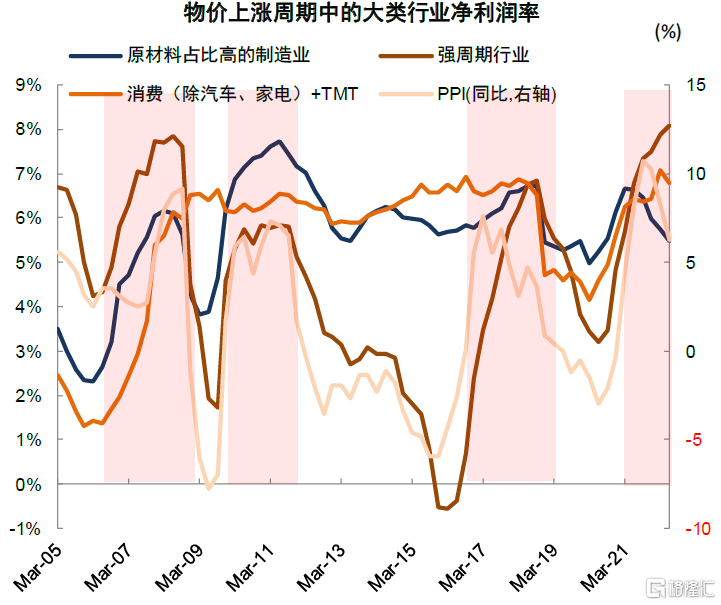

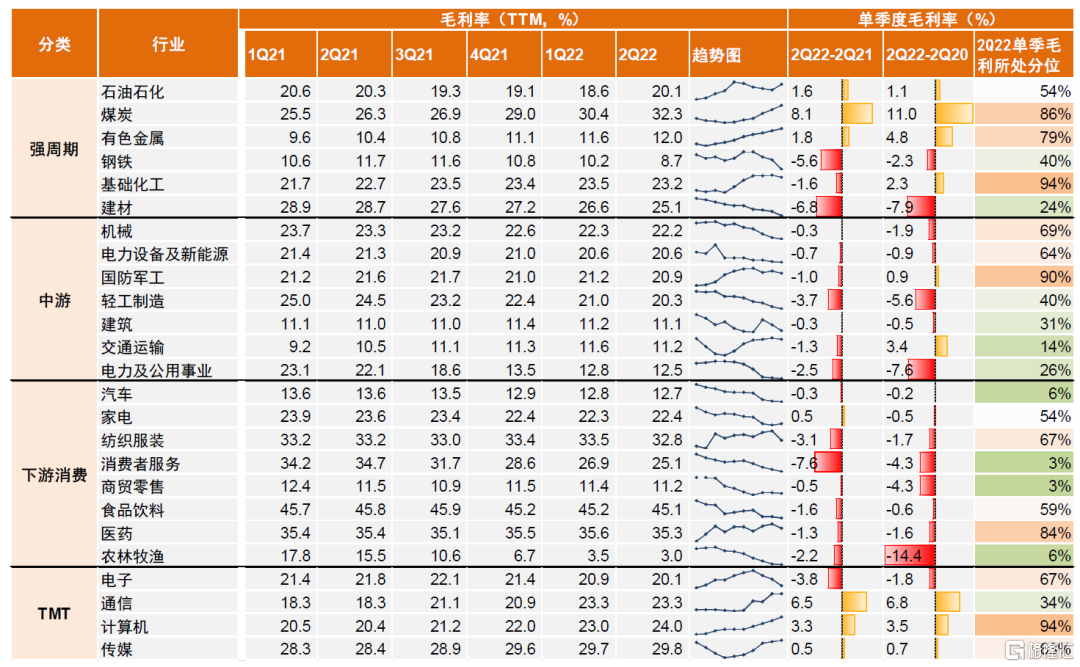

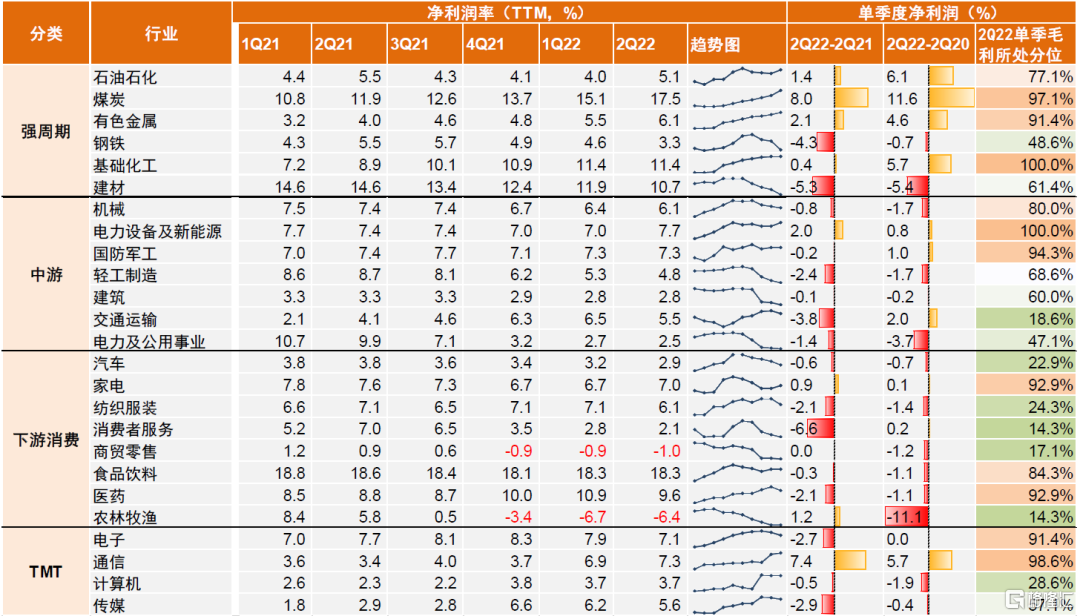

能源原材料涨价对原材料占比较高的制造业挤压仍延续。在能源和原材料板块的利润率达到近年新高的背景下,虽然相应上市公司数量占比逐年下降,但2Q22的净利润占A股非金融净利润的比重已达2013年以来的新高(ttm占比为39%)。具体来看,原材料占比较高的制造业毛利率连续数个季度回落,2Q22延续下滑趋势,而剔除家电和汽车以外的下游消费和TMT行业毛利率基本持平,净利率也呈现类似特征,原材料占比较高的制造业二季度加速下降至近年低位。

二季度中下游行业普遍受损。中下游行业前期毛利率已连续下滑的背景下,二季度受前期原材料涨价冲击后毛利率同比普遍下滑,但值得关注的是家电成为唯一毛利率同比小幅提升的一级行业,可能反映行业的龙头公司在竞争格局好转后重新具备提价能力,汽车行业毛利率降幅也明显收窄。考虑到二季度原材料价格的大幅回落,中下游制造业毛利率或将滞后在三季度改善。

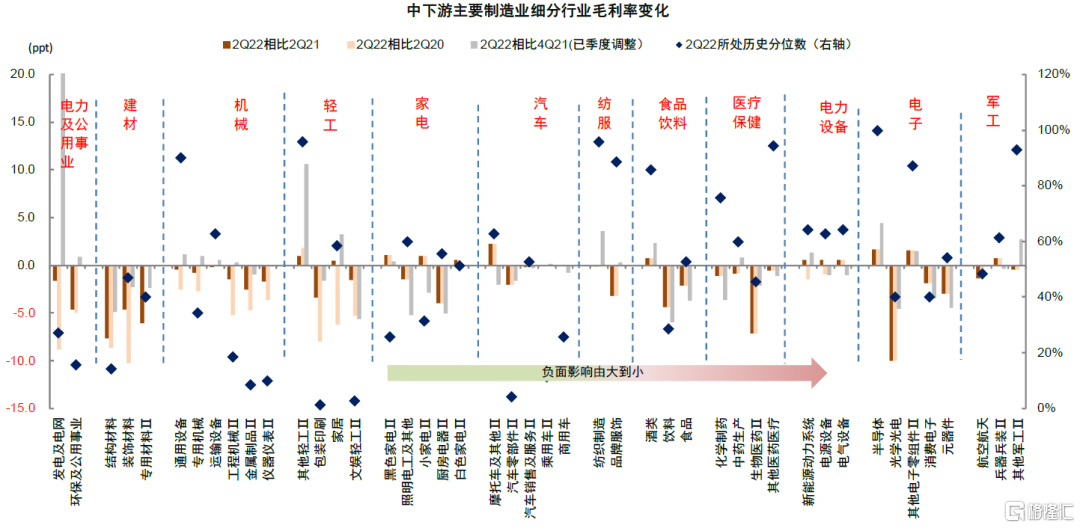

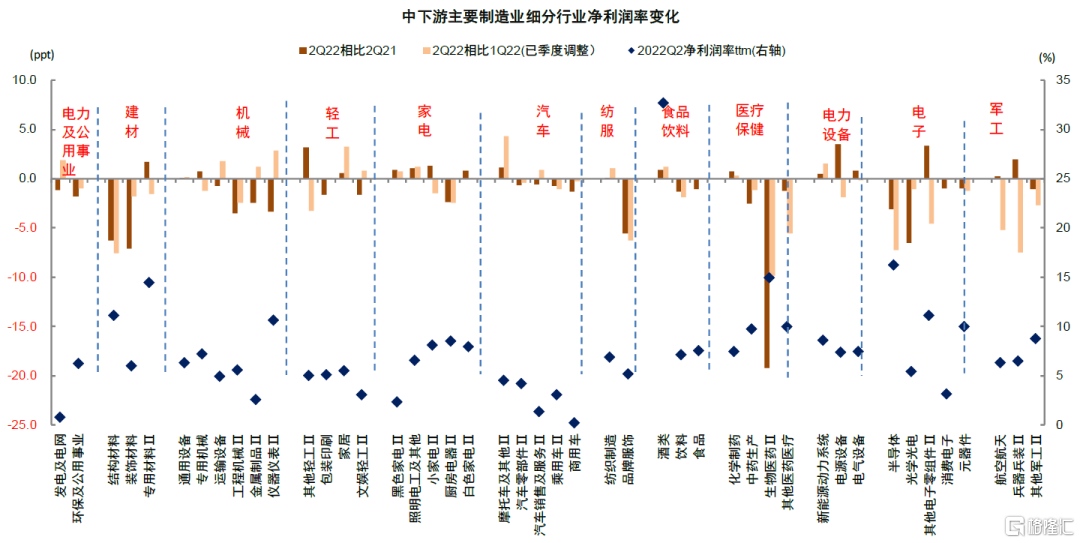

细分行业层面的毛利率下滑仍然较多,关注家居、家电和电力设备等行业的改善。2Q22多数中下游细分制造业毛利率相比往年同期下降,但随着煤价逐步稳定,电力的毛利率降幅收窄且环比4Q21改善,家居、家电中的小家电和白电、电力设备等前期受损行业已有所改善,此外酒类、半导体和其他电子零组件的毛利率也好于去年同期。与4Q21相比,机械和纺服等细分制造领域也并未进一步下滑。若将重点受损行业按收入规模划分为行业前20%和后80%的公司,可发现在本轮成本涨价周期中,大小公司都无差别受损,即大公司的毛利率并未表现更好。

费用率延续下降但对净利润率的支撑减弱。2021年中下游各行业在费用率明显下滑背景下,净利润率整体相对有韧性,而随着2Q22费用率下滑收窄并叠加需求偏弱,费用率对净利润率的支撑在减弱,仅有家电、电力设备及新能源和农林牧渔净利润率同比改善。细分行业净利润率改善较多的包括电源设备、其他电子零组件、兵器兵装等。但考虑到上游价格已逐步回落,部分低利润率行业如电力、汽车、机械和轻工行业未来盈利弹性可能更大。

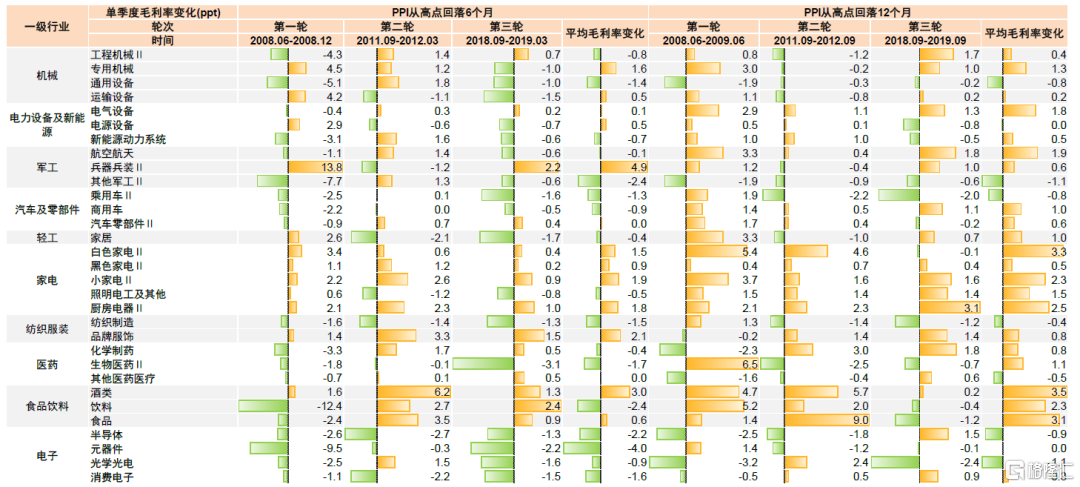

海外大“胀”之后有大“滞”,原材料价格已大幅回落,但能源供应风险仍需关注。二季度在海外衰退预期的影响下,全球原材料和农产品价格普遍见顶后大幅回落,能源价格相对有韧性但原油价格在三季度也下跌较多。我们在《上游价格回落,如何布局?》的报告中分析中下游行业存货周转率普遍在1个季度左右,随着高价格原材料库存逐步消化使用,我们认为中下游制造业的毛利率受挤压的低点可能已逐渐出现。但是在全球极端天气、海外地缘风险等供应因素影响下,中金大宗商品组认为下半年全球能源价格或将维持紧平衡状态,原油、煤炭和天然气等能源价格受风险溢价支撑可能难以明显下行。

关注原材料价格下跌对中下游的积极影响,行业自身需求修复也较为重要。结合历史经验可关注:1)火电是盈利受损最大但盈利修复弹性可能也较大的行业;2)汽车零部件公司受原材料涨价冲击较大,随着政策支持和新能源车崛起对需求拉动,而且本身利润率较低,未来盈利可能改善弹性较强;机械行业受益原材料改善,但细分领域可能分化较大,我们预计景气度较高的细分领域盈利弹性较强;3)家电、家居等地产链下游行业的利润率已有一定韧性,而上游装饰材料和结构材料受上游涨价冲击较大,未来毛利率也有望改善,但仍需关注地产下行对需求的拖累影响;4)非酒食品等大众消费行业历史提价能力强且已在提价,盈利也将受益农产品价格回落。

图表:原材料占比较高的制造业的毛利率和净利率连续多个季度回落,其余消费和TMT受损较小

资料来源:Wind,中金公司研究部

图表:2Q22中下游仍有较多行业毛利率低于2020和2021年同期,较一季度进一步走弱

资料来源:Wind,中金公司研究部

图表:2Q22多数中下游细分制造业毛利率相比往年同期下降,但家居、家电、酒类、电力设备、半导体和其他电子零组件的毛利率好于去年同期,发电及电网、机械、轻工、纺服、酒类和电子等细分领域环比4Q21改善

资料来源:Wind,中金公司研究部

图表:中下游多数行业较去年同期利润率开始下滑,家电、电力设备及新能源和农林牧渔同比改善

资料来源:Wind,中金公司研究部

图表:净利润率弱于去年同期的制造细分行业增多,电源设备、其他电子零组件改善较多,若上游价格回落则低利润率行业可能弹性更大

资料来源:Wind,中金公司研究部

图表:PPI高点回落的周期中,中下游制造业毛利率整体回升,家电、酒类和部分电力设备、军工领域改善明显

资料来源:Wind,中金公司研究部

房地产基本面下滑情况以及对地产产业链的影响如何?

房地产行业整体盈利能力下降,资产负债表结构变化较大,现金流出压力加大。随着2021年下半年以来房地产板块投资以及销售走弱,和部分信用风险事件发生,呈现以下特征:1)盈利能力方面,房地产行业受计提存货跌价损失以及销售下滑拖累毛利率影响,净利润率开始逐季下滑并在4Q21出现亏损,拖累行业ROE(ttm)下滑至二季度的1%,为近10年最低水平,权益乘数和资产周转率仍较为平稳。2)资产负债表方面,房地产行业资产负债率较为平稳但内部结构变化较大。资产端货币资金、短期金融资产大幅下降,预付资金大幅下降可能反映拿地减少,同时存货下降反映当前整体库存可能并不高;负债端则长短期借款规模均大幅下滑,反映房企的资金偿债行为,预收账款增速也回落并转负,相比历史状态不佳。3)现金流方面,随着2021年以来经营性现金流占比下滑和筹资现金流连续6个季度净流出,房地产上市公司的净现金流占营收比重连续下滑并且自3Q21开始连续4个季度转负,相比历史状态压力较大;进一步选取非国有中小房企样本,由于筹资现金流持续净流出多个季度,净现金流已呈现多个季度的净流出。未来需要重点关注政策发力改善需求以及供给侧的支持,对房地产资产负债结构和现金流的改善。

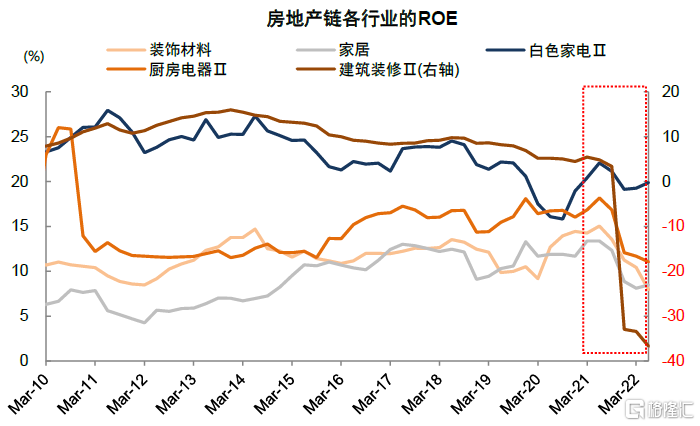

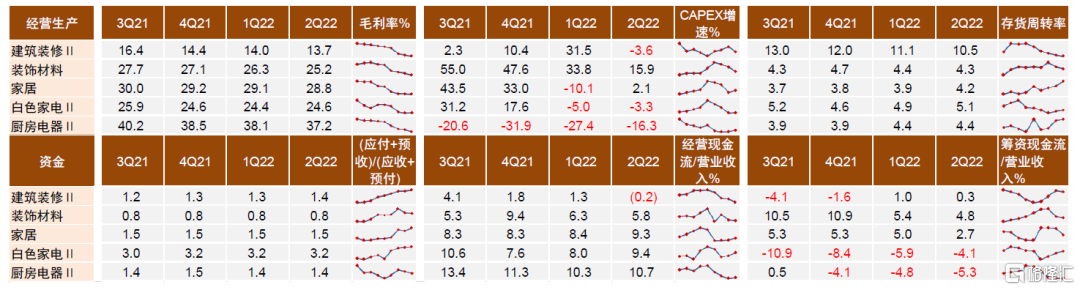

房地产产业链相关行业上市公司基本面分化,下游好于上游。装饰材料、家居、白色家电、厨房电器和建筑装修等房地产下游行业,受上游成本涨价以及地产销售下滑导致需求偏弱影响,普遍自3Q21开始出现ROE下滑,其中建筑装修受计提减值损失影响而处于明显亏损状态,白电和家居已有企稳迹象。经营层面看,房地产链相关行业资本开支普遍走弱或较为低迷,毛利率普遍呈现逐季下行,但家居和白电毛利率率先有所改善,存货周转率也主要反映装饰材料和建筑装饰走弱。资金层面看,地产链各行业普遍经营现金流占比连续走弱,但白电和家居同样率先改善,但各行业(应付+预收)/(应收+预付)指标仍相对稳健反映行业被拖欠资金的现象并未恶化,并且较多行业的筹资现金流出现改善或者仍保持稳健。综合多个维度,白色家电和家居的经营和现金流已有边际改善,而偏地产链上游行业受负面影响较为明显。

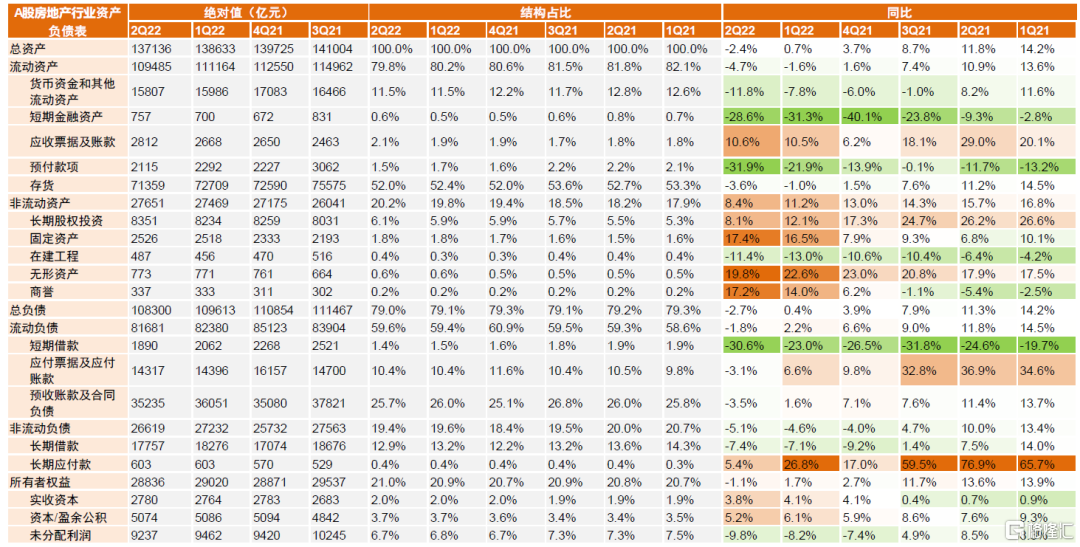

图表:房地产资产负债表收缩,货币资金、预付款项和存货等流动资产,以及负债端长短期借款大幅下降

资料来源:Wind,中金公司研究部

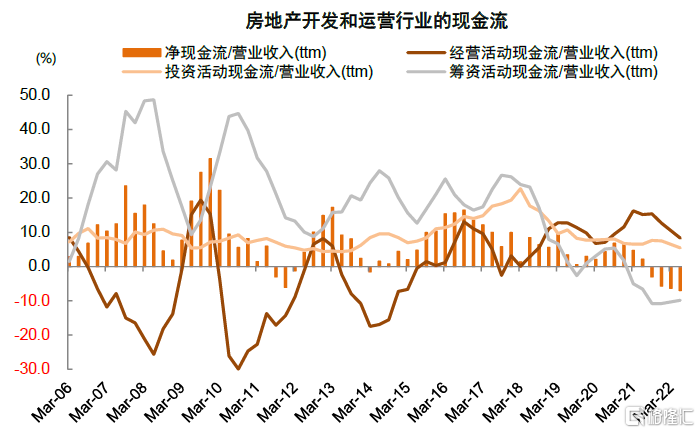

图表:经营现金流走弱和筹资现金流流出导致地产板块净现金流逐季下滑

资料来源:Wind,中金公司研究部

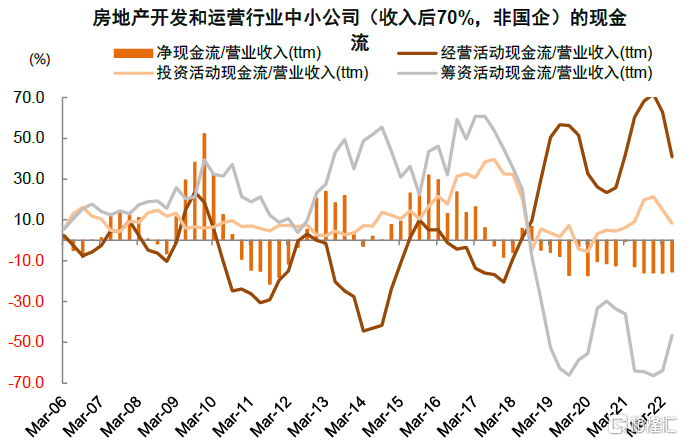

图表:中小非国有房企净现金流流出已持续多个季度

资料来源:Wind,中金公司研究部

图表:房地产链的上市公司自1H21普遍ROE下滑

资料来源:Wind,中金公司研究部

图表:地产链行业普遍存在毛利率下滑和经营现金流占比下滑,但整体经营和资金层面并未明显恶化

资料来源:Wind,中金公司研究部

如何看待中国的资本开支周期?

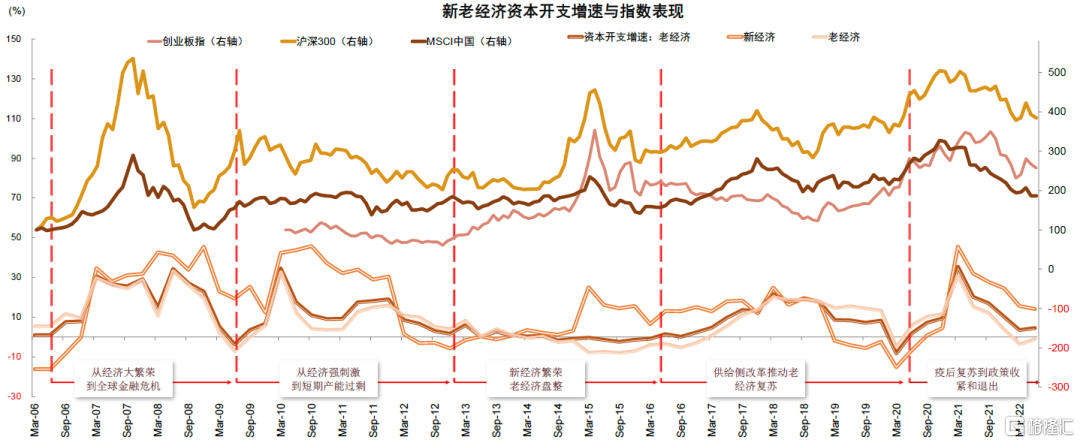

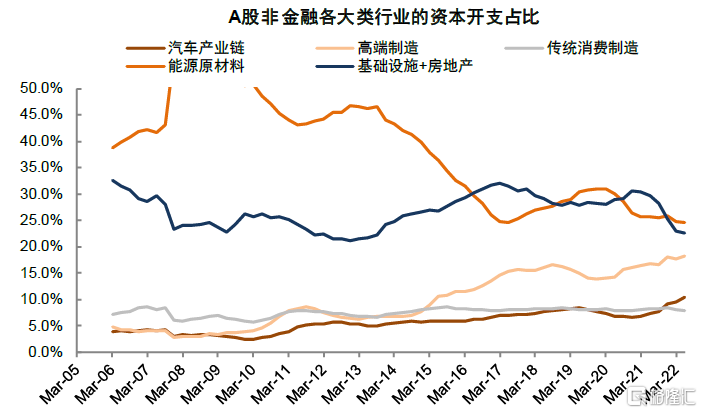

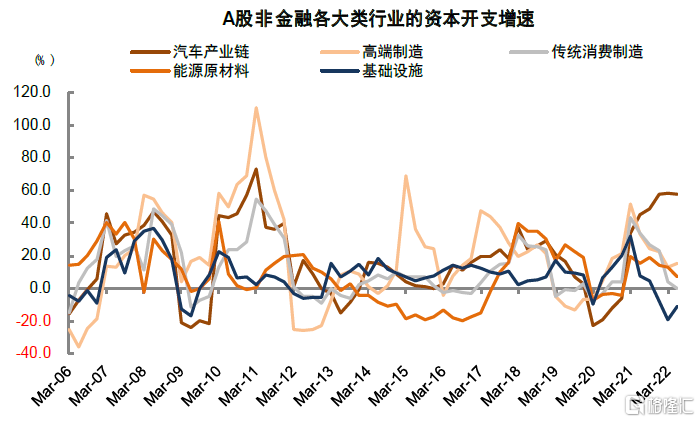

资本开支周期与市场表现有较高的关联度。历史上A股的资本开支周期与市场周期有较高的关联度,例如2013年-2014年经济弱复苏周期的资本开支周期走弱,市场更多呈现为新经济结构性行情,而2016-2018年老经济资本开支周期改善,传统行业的表现也有所回升。2021年以来本轮资本开支周期下行已超过1年,且新老经济的回落趋势较为一致,虽然2季度资本开支增速下行有企稳迹象,但更多为结构性因素。从结构来看2020年以来A股汽车产业链和高端制造的资本开支占非金融的比重提升,房地产、基础设施和能源原材料的占比下降;1H22汽车产业链和高端制造资本开支增速达57%和15%,而传统消费制造走弱至0增长,房地产和基础设施资本开支为负增长,而且关注汽车产业链和高端制造领域的资本开支增速也开始出现放缓迹象,结合全球宏观的复杂环境和中国面临疫情和地产下行的影响,我们预计A股资本开支周期可能面临一定压力,需关注制造成长领域资本开支周期的持续性。

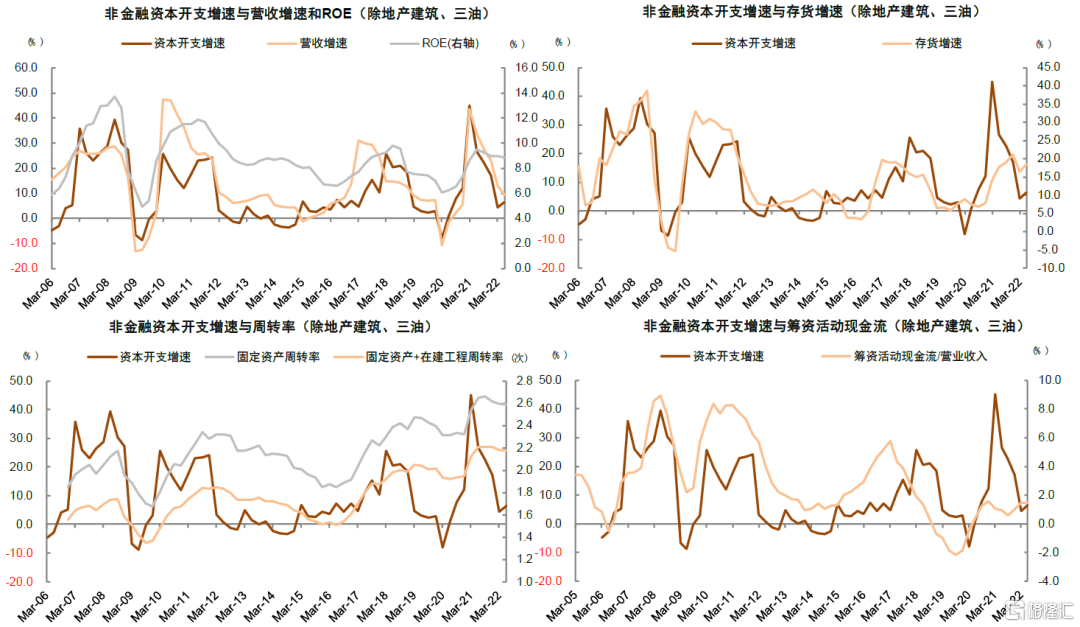

部分指标反映A股资本开支周期面临压力。从历史长周期视角,A股盈利(滞后1季度或基本同步)、存货(滞后1-2季度)、产能利用效率(基本同步)和筹资活动现金流(领先1-2季度)与A股资本开支周期有一定关联。从扩产意愿方面,当前剔除金融地产建筑和石油后的A股盈利周期并尚未见起色,且存货增速仍处于相对高位,可能对企业整体扩张意愿有一定压制;从扩产需求方面,上市公司的生产性资产周转率仍在高位,但剔除能源原材料后的周转率仍在回落,或表明企业扩张需求也较为有限;扩产条件方面,虽然A 股筹资现金流占比在4Q21和1Q22连续改善,但在信用宽松环境下2Q22再度走平,可能反映向上市公司融资传导不够顺畅,对A股资本开支周期企稳反弹的持续性支撑仍有待观察。

图表:资本开支周期和市场表现有较高的关联度,资本开支周期弱可能制约市场的高度

资料来源:Wind,中金公司研究部

图表:A股汽车产业链和高端制造的资本开支占比提升,传统消费制造基本持平

资料来源:Wind,中金公司研究部

图表:1H22汽车产业链和高端制造资本开支增速达57%和15%,传统消费制造走弱

资料来源:Wind,中金公司研究部

图表:A股盈利(滞后1季度或基本同步)、存货(滞后1-2季度)、产能利用效率(基本同步)和筹资活动现金流(领先1-2季度)与A股资本开支周期的关联

资料来源:Wind,中金公司研究部