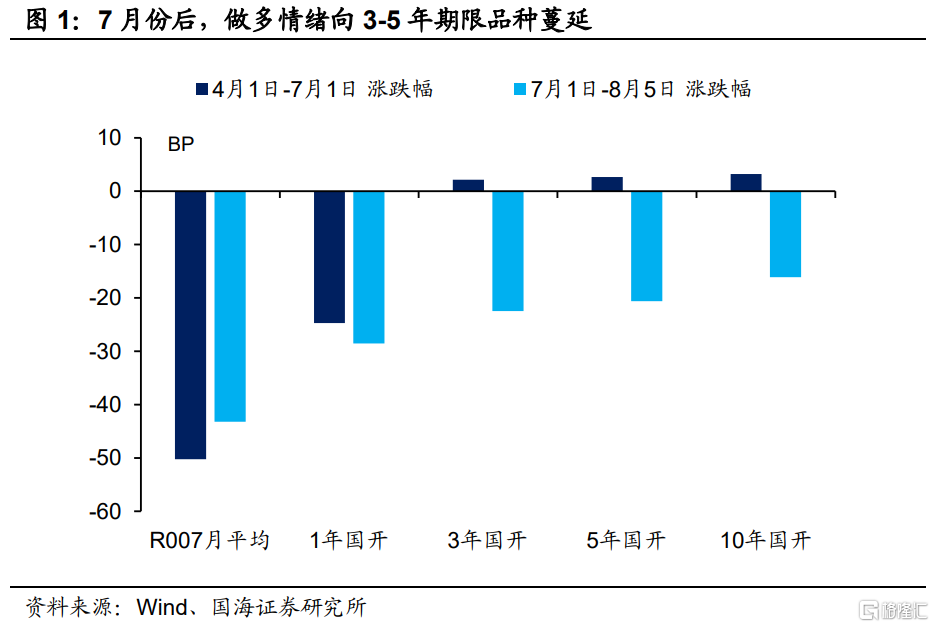

二季度资金利率出现了明显下行,但仅1年及以下券种收益率下行。7月份之后,为何做多情绪开始蔓延至3-5年品种?我们认为这两段行情之间的差别在于:

(1)专项债资金集中下拨,使得流动性宽松的时长和幅度超出市场预期;(2)7月以来地产风险、就业压力上升,降低央行紧缩的可能性;(3)利率债供给下降,“资产荒”进一步凸显;

展望下半年中短债行情,我们认为应主要把握两个时间窗口:

(1)资金利率的拐点可能在8月底出现。需关注8月底后资金利率上行,可能带来的1年及以下品种的反转行情。(2)央行若不主动收拢流动性,本轮资金利率可能要到年底才回升至中性水平。在此背景下,3-5年利率债品种由于利差较高,在资金利率上行的前中期仍有“安全垫”。

风险提示财政投放不及预期、央行货币政策超预期、海外通胀超预期、历史数据无法预测未来走势,相关资料仅供参考。

1、7月中短债行情复盘

7月份以来,利率债主要期限收益率均出现明显下行,中短端下行更多。对于近期的中短债行情,市场主要将其归因于资金面的宽松。

有意思的是,二季度资金利率同样出现了明显下行,但仅1年及以下券种收益率下行。7月份之后,为何做多情绪开始蔓延至3-5年品种,这两段行情之间有什么差别?对此我们做出以下分析:

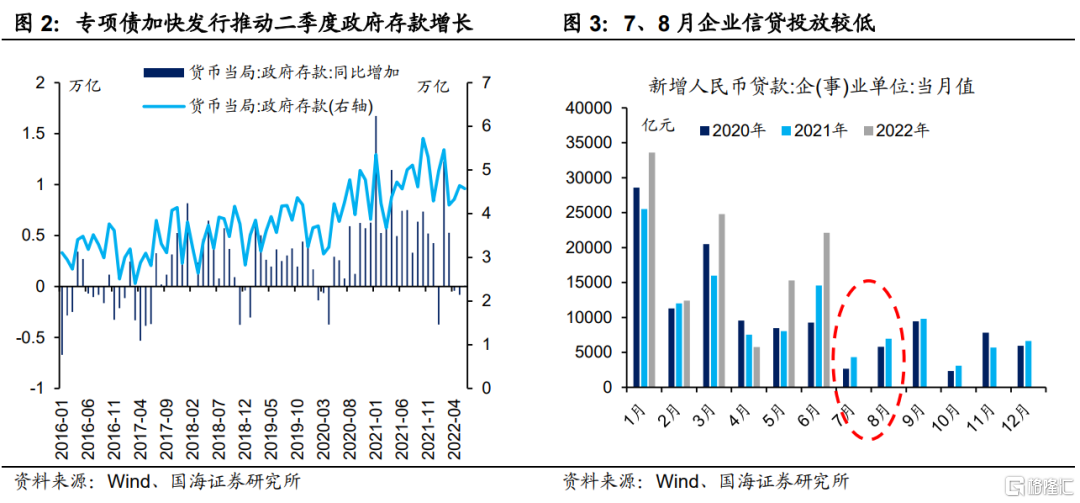

(1)专项债资金投放,带来流动性宽松“下半场”;

二季度资金面宽松,主要是源于1.64万亿“留抵退税”有效补充超储。但是此种宽松来源于财政投放,而非央行长期下调资金利率中枢,属于暂时性的宽松。因此市场对于做多3年及以上品种,一直抱有谨慎的态度。

然而7月份后留抵退税基本结束,资金面却并未收紧、反而进一步宽松。R007月平均从7月初的2.04%下行至8月5日1.6%,资金面宽松的时长和幅度超出市场预期。

对于这一现象,我们早在6月26日的报告《三季度资金面怎么看?》中就有过分析,判断8月底前万亿专项债资金下拨,仍会对流动性形成补充,使得流动性宽松还有下半场。与此同时,从绝对值上来看,7、8月份又是全年企业信贷扩张偏弱的月份,信贷投放不足以消耗掉专项债下拨带来的超储。因此当前流动性宽松的格局,会一直持续到专项债资金下拨的8月份。

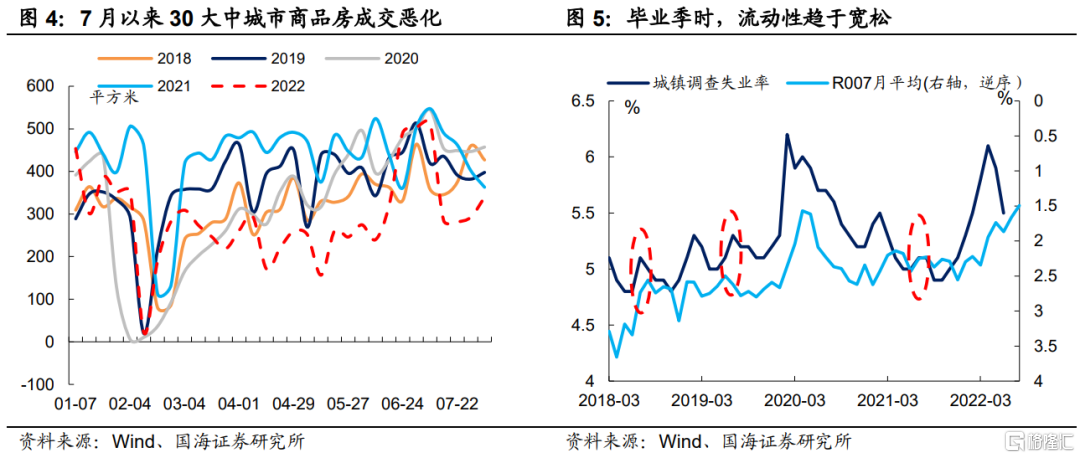

(2)地产风险、就业压力降低央行紧缩的可能性;

二季度,市场不敢做多3年期以上品种的另一个担忧,是央行可能会为了打击“资金空转套利”,主动收拢流动性,造成2020年6月份行情的重演。

但时间进入7月份后,由于房地产风险局部出现,地产销售再度下行。央行出于防风险的目的,较难做出主动紧缩的操作,因此本轮资金面宽松持续的时间可能更长。

除了地产防风险的角度之外,在报告《三季度资金面怎么看?》中我们也指出:7月份为大学生毕业季,从2018、2019年历史来看,毕业季时总体失业情况倾向于上行。而央行对于短期流动性的管理,与就业形势高度相关。因此在三季度就业市场仍不稳定的情况下,央行可能不会主动从银行间提取流动性,重演2020年6月份行情。

(3)利率债供给下降,“资产荒”进一步凸显;

随着6月份地方专项债发行高峰的过去,7月份利率债净融资4151亿元,无论是环比还是同比均有下降。利率债供给收缩,推动利率下行行情向中长期限蔓延。

尽管国常会提出,新增8000亿元政策性银行贷款额度。但我们曾在6月13日报告《基建还会有多大力度?》中估算过:在原计划下2022年政金债发行规模明显小于2021年。即使假设新增8000亿信贷额度全部依靠发债融资,全年政金债净融资较去年也基本持平,政金债供给增加对市场冲击不大。

2、中短债行情会反转么?

较低的资金利率带来了7月份以来中短债的一波行情。目前R001利率已经低至1.1%左右,市场担忧后续会不会出现行情反转。我们认为,这里面主要把握两个时间窗口:

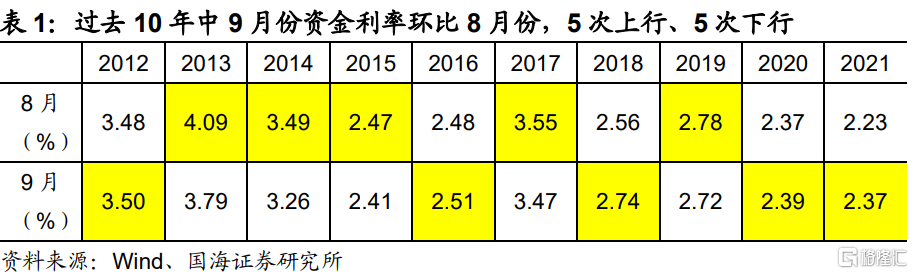

第一,资金利率的拐点可能在8月底出现。

9月份是季末财政投放的大月,有观点认为届时资金面仍会延续宽松态势。虽然季末份财政净投放较高,但从绝对值的角度,9月同时也是信贷投放的大月(3月、6月也是如此),从而带来对超储的消耗。历史上来看,过去10年中9月份资金利率环比8月份,5次上行、5次下行——并没有因为财政投放大,显示出明显的季节性下行的特征。

同时我们还需要考虑,二季度大规模留抵退税、以及7、8月份专项债加快下拨,可能透支9月份财政资金。因此我们倾向于认为,本轮资金利率拐点,更可能在8月底专项债下拨高峰结束之后就会出现。

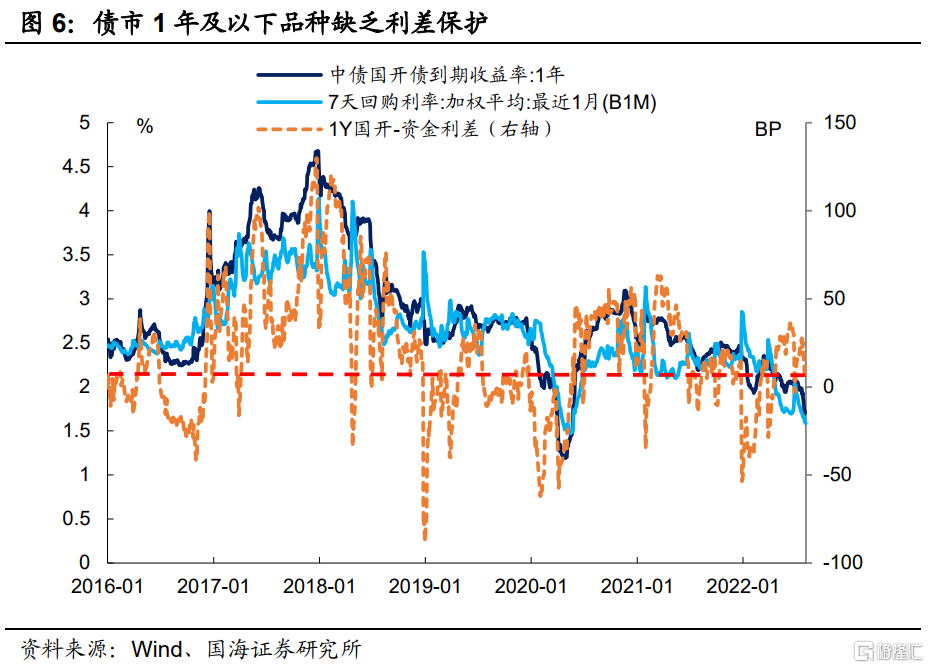

而对于1年及以下的债市品种来说,资金利率的拐点,多数意味着行情的拐点。特别是当前1年及以下品种“杠杆套息”交易演绎的较为极致,1年国开-资金利差仅在12BP左右,缺乏利差保护。因此需关注8月底后资金利率上行,可能带来的1年及以下品种的反转行情。

第二,资金利率可能要到年底,才回升至中性水平;

尽管资金利率拐点在8月底出现,但回升的斜率也会影响债市走向。回顾2020年5月底至7月初的债市反转行情,由于央行于6月份净回笼5400亿MLF,使得资金利率仅用了一个半月左右的时间(5月下旬至7月上旬)就回升至中性水平。

但本轮来看,我们认为资金利率回升至中性的时间需要更久。一方面,基于防风险与稳就业的考量,央行做大额MLF净回笼操作的可能性较低;另一方面,地产磨底导致中期信贷投放仍有压力,对超储的消耗较慢。因此我们判断,央行若不主动收拢流动性,本轮资金利率可能要到年底才回升至中性水平。

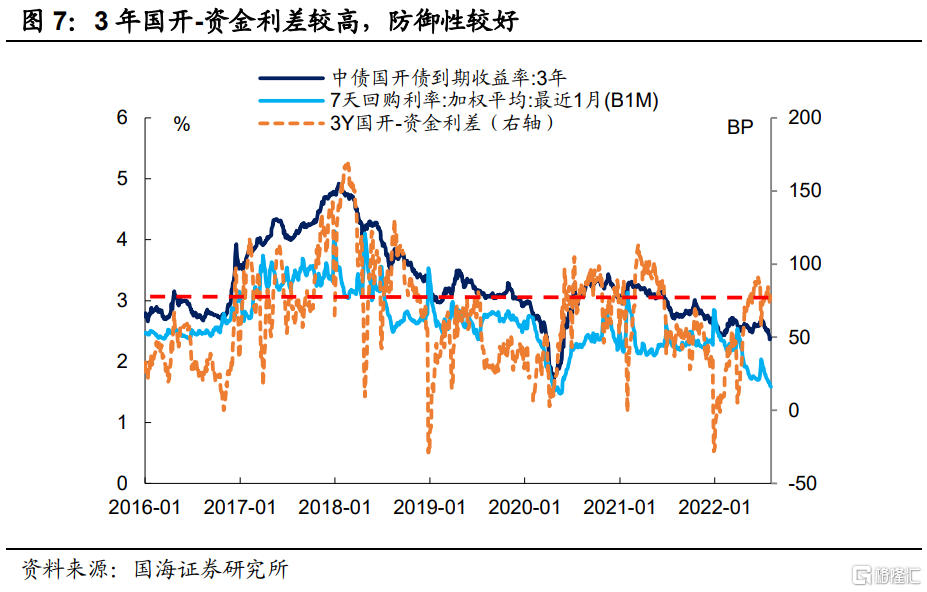

在此背景下,3-5年利率债品种由于利差较高,在资金利率上行的前中期仍有“安全垫”。例如目前3年国开-资金利差78BP,位于2016年以来历史分位数的69%,防御性较好。

而在年末资金利率回升至中性水平的后期,届时需要关注海外主要央行的操作变化。若美联储降息预期升温,美债利率大幅下行,使得中美利差重新打开。不排除中国央行领先于美联储降息,届时债市或迎来新一轮表现机会。

风险提示 财政投放不及预期、央行货币政策超预期、海外通胀超预期、历史数据无法预测未来走势,相关资料仅供参考。更多股票资讯,关注财经365!