前言:开年以来市场持续回落,但地产、银行、券商等“稳增长”相关板块则相对抗跌、甚至逆势上涨、呈现显著的相对收益,引发市场关注和议论。有鉴于此,本报告试图通过系统性复盘A股市场出现过的五轮较为典型的“稳增长”行情,并回答市场最关注的三个问题,即:“稳增长”行情需要什么条件?持续性又如何?后续市场怎么看?详见报告。

报告正文

一、五轮“稳增长”行情复盘

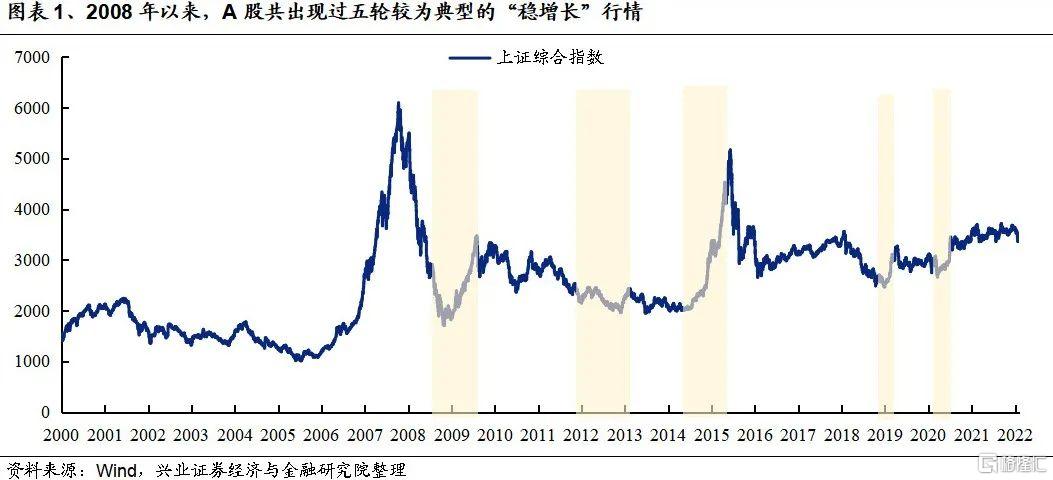

开年以来市场持续回落,但地产、银行、券商等“稳增长”板块则相对抗跌、甚至逆势上涨、呈现显著的相对收益,引发市场关注。在《2022年度十大预测》我们重点强调“以金融地产为代表的低估值板块将迎来修复”。去年11月以来我们便将“稳增长”、边际“宽信用”下的地产基建等作为首推。开年以来市场持续回落,但地产、银行、券商等板块则相对抗跌、甚至逆势上涨、呈现显著的相对收益。“稳增长”预期升温下,市场关注度正不断提升。

纵观2008年金融危机以来,A股市场共出现过五轮较为典型的“稳增长”行情。这五轮行情发生的时代背景各有不同,连主导的行业也由于国民经济、市场的变迁而差异迥然。本报告将系统性复盘这五轮“稳增长”行情,进而找出其中一以贯之的特征。

1、第一轮:08年三季度至09年中,“大放水”后的跌深反弹

1.1、金融危机后紧急放松,但市场仍延续调整

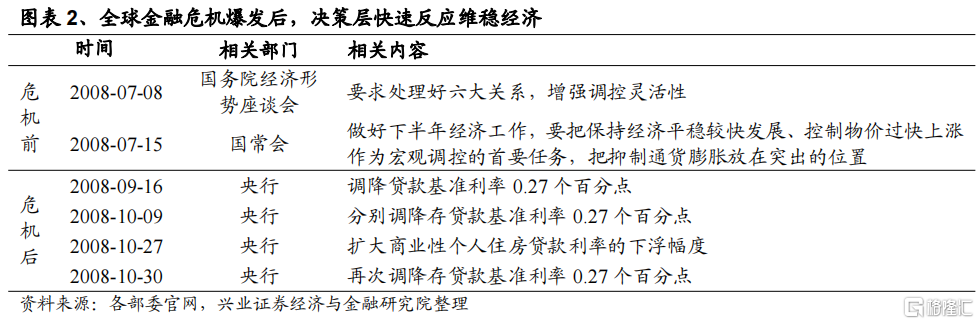

在2008年9月美国次贷危机演变为席卷全球的金融危机前,国内正面临经济再次出现过热苗头,陷入固定资产投资增长过快、货币信贷投放过多以及通胀压力上升等问题的困扰中。此时宏观调控的首要任务是“防止经济增长由偏快转为过热、防止价格由结构性上涨演变为明显通货膨胀”,因此央行在2008年上半年通过五次提高存款准备金率,冻结了70%新增外汇占款所吐出的流动性。

至2008年中,美国次贷危机蔓延加深。为稳定国内经济形势,央行随即调整了货币政策,按照“既要保持经济平稳较快发展、又要控制物价上涨”的要求,从2008年7月起逐步调减中央银行票据发行规模和频率,将全年新增贷款预期目标提高至4万亿元以上,指导金融机构扩大信贷总量。

进入2008年9月后,国际金融危机急剧恶化,海外需求减弱对我国经济的冲击明显加大。为应对国际金融危机,央行货币政策基调由从紧调整为适度宽松,至2008年底连续五次下调存贷款基准利率,四次下调存款准备金率,并于10月27日扩大商业性个人住房贷款利率的下浮幅度。

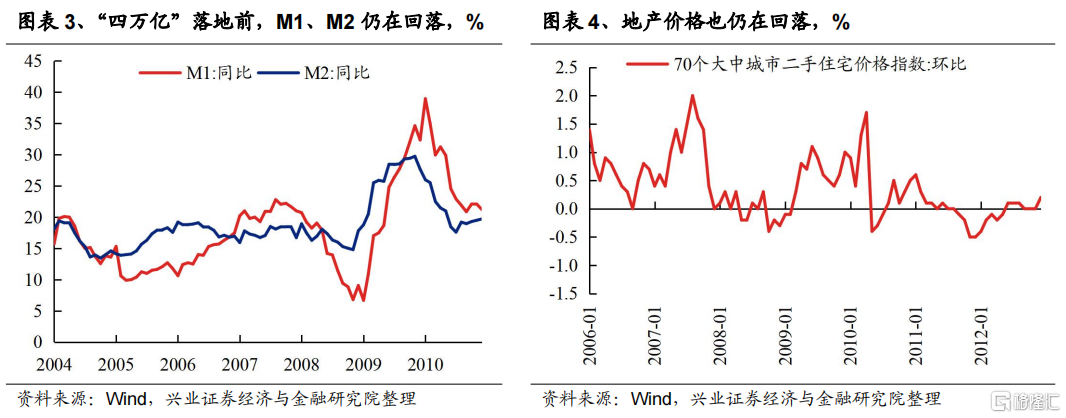

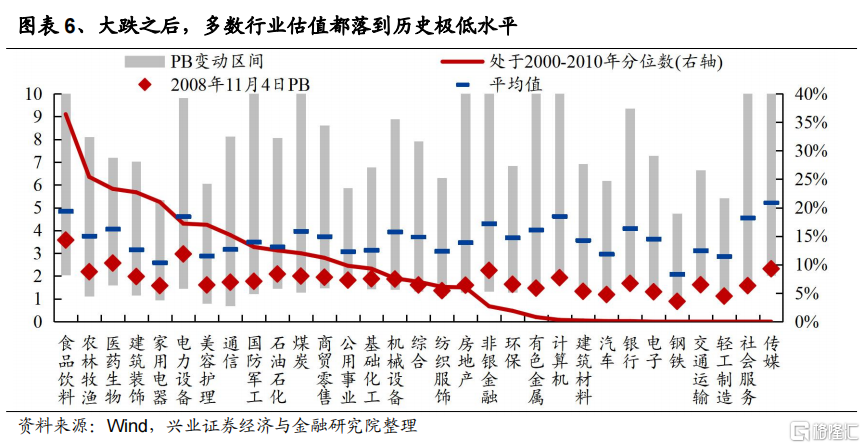

尽管政策已经放松,股票市场仍“不见兔子不撒鹰”,对政策刺激经历了一个从怀疑到相信的转变过程。2008年7月央行货币政策边际转松,市场震荡一个月后再度下跌。至9月16日,宣布降息确认政策正式转向宽松,但市场短暂反弹后继续下探。直至11月5日“四万亿计划”出台,大规模政策刺激得到确认,市场才开始趋势性上涨。

总的来说,在“四万亿计划”出台前,当时市场的担忧不无数据上的支撑:GDP增速持续下滑,货币政策虽然已经转松,但货币供给增速仍在放缓,特别是M1增速出现较大幅度下降,房地产行业在前期加息升准影响下,销售数据快速恶化,开发资金全面紧缩,房屋新开工面积同比增速从年初以来持续下降,到下半年房地产固定资产投资增速也开始下滑,等等。所有证据无不让市场怀疑可能经历了一次“假放水”。

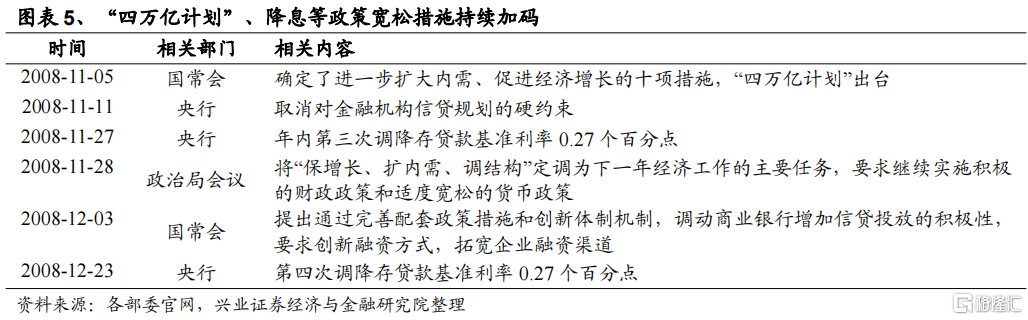

1.2、直到2008年11月“四万亿”落地,市场重新“煤飞色舞”

2008年11月5日国常会召开并确定了进一步扩大内需、促进经济增长的十项措施,“四万亿计划”出台,通过加强基础设施建设投资拉动经济增长。随后央行于11月11日明确取消对金融机构信贷规划的硬约束,释放确保经济增长和稳定市场信心的信号。11月28日,政治局会议进一步将“保增长、扩内需、调结构”定调为下一年经济工作的主要任务,要求继续实施积极的财政政策和适度宽松的货币政策。

在此基础上,12月3日国常会进一步提出通过完善配套政策措施和创新体制机制,调动商业银行增加信贷投放的积极性,要求创新融资方式,通过并购贷款、房地产信托投资基金、股权投资基金和规范发展民间融资等多种形式,拓宽企业融资渠道,并提出加大财税政策支持力度,发挥财政资金的杠杆作用,增强金融业化解不良资产和促进经济增长的能力。

极度宽松的货币政策和“四万亿计划”逐步开展下,2009年中国经济快速复苏。全年金融机构新增人民币贷款近9.6万亿,增幅接近一倍。其中2009年1季度规模便达4.6万亿,同比增长244%。这一方面是年初反危机特殊时期的需要,另一方面也受到金融机构“早投放、早受益”经营观念的影响。在“四万亿计划”刺激下,基建成为经济的重要稳定器,全年基建投资增速42.16%,带动全部固定资产投资增速回升至30.4%。

与此同时,海外欧美等国也纷纷推出量化宽松和相应的经济刺激计划。2008年10月,小布什政府出台《经济稳定紧急法案》,向7000多亿美元的不良资产提供救助。2008年11月,美联储宣布启动QE1。此后2009年2月,在小布什政府救市方案的基础上,奥巴马推出了更全面的金融市场稳定计划,承诺清除银行资产负债表上高达1万亿美元的不良资产,并向陷入困境的金融机构注入新的资金。同时,实施经济刺激计划,签署了总额高达7870亿美元的《美国复苏与再投资法案》。2009年3月,美联储又扩大了QE1的规模。此后,日本央行、英国央行、欧央行也相继采用了量化宽松的货币政策。

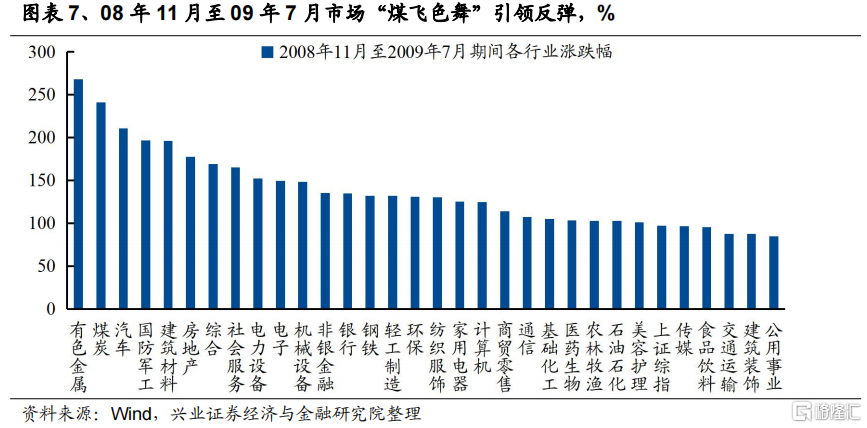

“大放水”之下,A股市场再度“煤飞色舞”,引领大盘在2008年11月至2009年7月大幅反弹。在2008年11月5日“四万亿计划”出台,强烈政策刺激得到确认后,市场很快开始趋势性上涨。上证综指由2008年11月最低时的1707点,至2009年7月底已实现翻番。其中,有色、地产、建材、采掘等周期板块更是在“四万亿”和大宗商品价格暴涨带动下,让A股市场再度进入“煤飞色舞”的节奏。而汽车、家电也受益于下乡政策,涨幅靠前。但整体来看,这一轮上涨,在很大程度上是大跌之后的B浪反弹,正好碰上了金融危机下的大放水,从而带来一波迅猛的上涨。

2、第二轮:2012年政策阶段性放松,带动市场修复

2.1、2011年四季度,政策开始微调,带动市场阶段性反弹

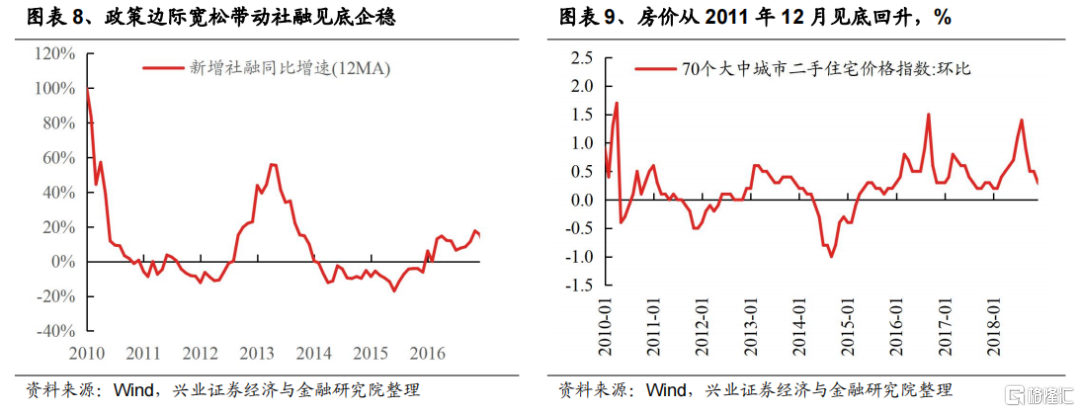

随着“四万亿计划”刺激效果的逐渐消退,2010年后我国经济增速开始逐渐放缓,至2011年三、四季度时实际GDP增速已下滑至10%以下并持续回落。应对经济下行,叠加2011年10月份以后欧债危机蔓延,以及价格涨幅逐步回落等形势变化,央行政策开始逐渐微调,暂停发行三年期央票,并连续通过逆回购、央票到期等方式提供流动性。一年期央票发行利率也适当下调。11月30日又宣布于12月5日下调存款准备金率0.5个百分点。

2011年12月政治局会议对政策的定调,由此前的“管理通胀预期、调整经济结构和保持经济平稳较快发展”转为“保持经济平稳较快发展、调整经济结构和管理通胀预期三者关系”,将经济增长放到更核心的位置。

政策边际转松下,带动2012年初市场阶段性反弹,上证综指大涨14.5%,其中有色、地产、煤炭等周期板块领涨。

2.2、但2012年经济下行压力持续显现,市场再次大幅调整

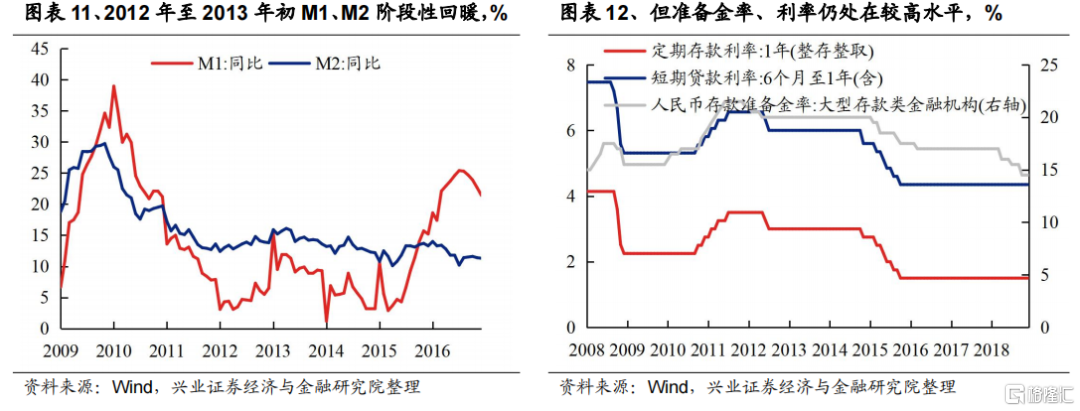

尽管2011年四季度政策已开始微调,进入2012年央行又分别于2月和5月降准,又于2012年6、7两月连续降息,带动M1、M2增速回暖,社融也于6月开始趋势性回升。同时2012年初开始,政府发力基建托举经济。

但海外欧债危机持续恶化,国内通胀回落、PPI负增长下需求也较为疲软,至2012年三季度,名义GDP增速由大幅回落至9.11%,实际GDP增速也持续回落至7.5%。并且,整体来看这一阶段政策宽松力度不大,国内存贷款利率仍处在6%和3%的高位,存款准备金率更仍高达20%,因此,市场流动性环境整体较为紧张。

受此影响,2012年3月至5月陷入震荡,此后又进一步大跌至2012年12月。

2.3、直到2012年底经济、金融数据超预期,“大金融”引领市场反弹

随着2012年中开始,政策基调由转为“把稳增长放在更加重要的位置”,带动货币信用环境进一步宽松。至2012年底2013年初,M1、M2增速大幅抬升,PMI重回扩张区间,经济、金融数据超预期下,A股市场在银行、券商等板块引领下短暂迎来修复。